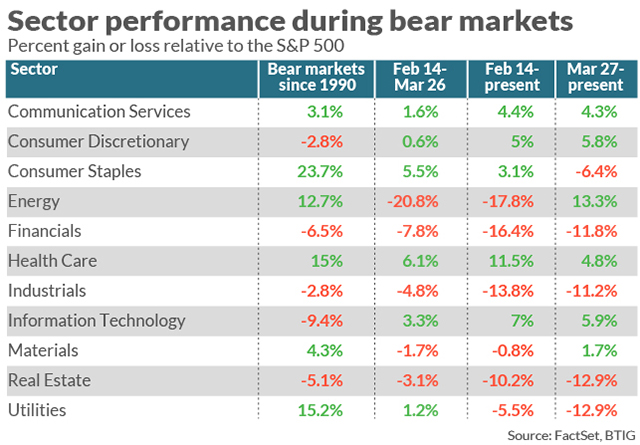

현재 진행 중인 코로나 바이러스 경기 침체 동안, 전통적인 경기 방어 부문이 놀랍도록 저조한 성과를 보이고 있는 반면, 전형적인 경기 순환 부문, 특히 정보 기술 부문이 투자자들을 보호해 주고 있다. 애널리스트들은 이러한 역학 관계는 투자자들이 기존에 확립되어 있던 경기 방어적 투자 vs. 공격적 투자의 개념을 재고해야 하는 이유가 될 수 있다고 말한다.

방어적 투자의 개념은 워런 버핏의 스승 벤저민 그레이엄이 1949년 펴낸 책 “현명한 투자자”에서 대중화한 것으로, 보수적인 투자자라면 “오랜 기간 영업이익을 유지하면서 재무 상태가 좋은 기업의 주식”을 고수해야 한다고 한다.

경제에서 유틸리티와 필수 소비재를 포함한 그런 특정 부문에 그레이엄이 말한 기업이 많이 속해 있으며, 이들 기업의 주식은 최악의 시기에도 순이익을 유지하고 이를 통해 꾸준히 배당금을 지급한 역사가 있기 때문에 경기 침체 기간에 특히 귀한 대접을 받았다.

하지만 이제는 방어적 투자의 개념을 다시 정의해야 할 때가 되었는지도 모른다.

스테이트 스트리트 글로벌 어드바이저에서 ESG 전략을 담당하고 있는 레베카 체스워스는 “방어적 투자의 정의가 바뀌었다. 현금 흐름과 대차대조표의 품질이 좋은 기업뿐만 아니라, 기술 기업 역시 방어적인 기업으로 보고 있다. 기술 기업의 제품이 이제 필수 소비재가 되었기 때문이다.”라고 말한다.

실제로, 많은 소프트웨어 기업들이 제공하는 서비스는 10년 혹은 15년 전만 해도 호사였던 것에서 이제는 기업과 소비자들의 필수품이 되었다. 마이크로소프트와 아마존 같은 S&P 500 지수 내 일부 대기업들의 최근 성과를 보면, 급격한 경기 침체기 동안 클라우드 컴퓨팅 같은 서비스의 수요가 줄어들지 않고 눈에 띄게 잘 유지되고 있음을 증명해 주고 있다.

체스워스는 열악한 경제 환경에서도 수익을 증가시킬 수 있는 기업과 대차대조표가 강한 기업에 대한 투자자들의 관심을 고려할 때, 3월 23일 시장 바닥 이후 모두 양호한 성과를 거두고 있는 모멘텀, 성장, 품질 등의 팩터에 집중하는 것이 바람직할 것이라고 말한다.

3월 23일 시장 바닥 이후, QUAL(iShares Edge MSCI USA Quality Factor ETF)이 S&P 500보다 2.1% 더 좋은 성과를 보이고 있고, MTUM(iShares Edge MSCI USA Momentum Factor ETF)은 6.4% 더 우수한 성과를 보이고 있으며, SPYG(SPDR Portfolio S&P 500 Growth ETF)는 4.1% 더 우수한 성과를 보이고 있다.

한편, 유틸리티, 소비재, 부동산 부문의 기업들이 여전히 배당 수익률이 가장 높은 배당주 목록을 장악하고 있음에도 불구하고, 점점 더 많은 기술 및 통신 서비스 부문의 기업들이 이 목록에 들어오고 있다. 이들 기업이 성숙해졌고 꾸준하게 현금 흐름을 창출하고 있기 때문이다.

지난 10년 동안 배당 수익률이 가장 높았던 두 종목은 센추리링크(CTL)와 AT&T(T)로, 두 곳 모두 통신 서비스 부문에 속해 있다. 같은 기간 동안, S&P 500에서 배당 수익률 상위 40위 안에 드는 필수 소비재 종목은 알트리아(MO)와 필립 모리스(PM)가 유일했다.

BTIG의 전략가 줄리앙 에마누엘은 “코로나 바이러스로 인한 주식시장의 붕괴 속도, 정부의 대응, 그리고 이후의 회복을 보면, 투자자들이 약세장인지 강세장인지 분간하기 어려운 독특한 환경을 만들어내고 있다.”라고 말한다.

시장은 놀라운 수준의 경기 부양책에 의해 구조되고 있으며, 그로 인한 반등 움직임을 보면 우리가 더 이상 약세장에 있지 않다는 것을 증명해 주고 있다. 동시에 경제가 어떤 모습이 될지, 어떤 위험이 있을지 그 불확실성에 대한 고객들의 목소리를 들어보면 아직도 비관론이 남아있고, 올해 가을 자녀를 대학에 편히 보내도 될지, 외식을 해도 될지 또는 비행기 여행을 해도 될지 같은 질문에 대답할 수 없다는 점에서 강세장이라고도 할 수 없다.

따라서 여러 부문이 일반적으로 약세장에서 흔히 하던 것과는 다른 행동을 하고 있는 것도 놀라운 일이 아니기 때문에, 투자자들은 코로나 바이러스로 인한 경기 침체를 독특한 사건으로 접근해야 한다. 그래서인지 점점 더 많은 이들이 집에서 일하고, 쇼핑하고, 여가를 즐김에 따라 수혜를 입은 부문들, 예를 들어 마이크로소프트, 아마존 및 넷플릭스가 속해 있는 기술 부문이 지금까지 우수한 성과를 보이고 있다.

그리고 유틸리티나 부동산 같은 부문들은 완만한 금리 하락에서 채권으로 대안으로 여겨지면서 그 혜택을 통해 이전 약세장에서는 잘 버텨왔지만, 현재 위기 이전에 연방 준비제도 이사회가 이미 금리를 낮추고 있었고, 코로나19가 미국을 강타한 지 몇 주 만에 0까지 낮추었기 때문에, 지금의 환경에서는 그 매력이 떨어지고 있다.

일부 애널리스트들은 최근 몇 주 동안 우수한 성과를 올렸으며 앞으로 경제가 보다 지속적인 회복의 길을 찾는 과정에서도 계속 우수한 성과를 올릴 가능성이 크다면서 헬스케어 부문도 전형적인 방어적 부문에 속한다고 지적한다.

RBC 캐피털 마켓의 미국 주식 전략 책임자 로리 칼바시나는 금요일 연구 보고서에서 “우리는 헬스케어 부문에 장기적인 성장 기회가 있다고 본다. 그 이유는 주가 수준이 매력적이며, 최근 상대적으로 양호한 수익을 기록하고 있고, 코로나19 치료제 및 백신 개발에 따른 수혜를 볼 가능성이 크기 때문이다.”라고 밝혔다.

자료 출처: Market Watch, “How the coronavirus recession has rewritten the traditional bear-market playbook”

This page is synchronized from the post: ‘코로나 바이러스는 기존 약세장의 각본을 어떻게 바꿔놓았나?’