2014년 초, 에너지 부문은 거의 동일한 변동성을 보이면서도 S&P 500보다 7% 가까이 높은 수익률을 기록했다.

지금으로서는 거의 믿기 힘든 성과였다. 올해 들어 유가가 마이너스(-)를 기록하기도 했으니 말이다. 현재 에너지 주식은 죽음의 소용돌이에 빠져 있다. 2014년까지 정말 최고의 주식이었는지 의심케 만들고 있다.

이제는 기술주가 에너지 부문을 밀어내고 새로운 왕좌에 앉아 있다.

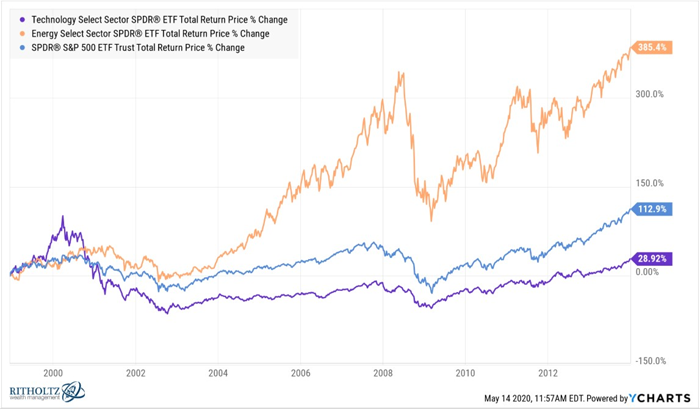

스테이트 스트리트의 SPDR 부문별 ETF는 1999년 1월에 출범했다. 다음 차트는 2013년 말까지 에너지 부문(주황색), 기술 부문(보라색) 및 S&P 500(파란색)의 총 수익률이다.

출발점이 닷컴 거품 붕괴와 거의 일치하기 때문일 수도 있지만, 어쨌든 숫자는 숫자다. 이 15년 동안 에너지주는 기술주와 S&P 500을 압도적으로 앞섰다.

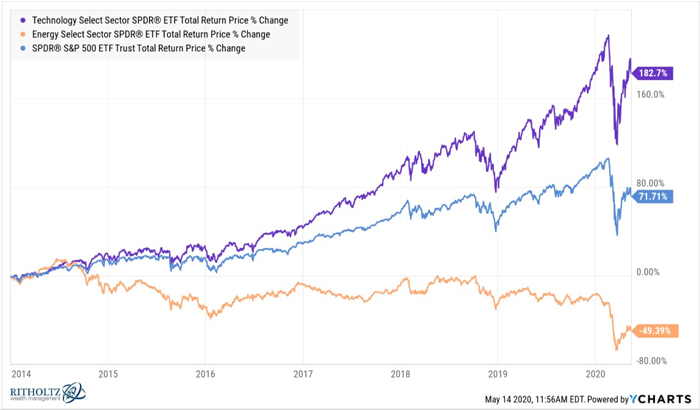

2013년 말부터 지금까지의 결과는 다음 차트와 같다.

그 후 무슨 일이 있었는지 모두가 알고 있다. 유가는 폭락했고, 기술주들은 로켓에 탑승했으며, 그 이후로는 뒤를 돌아보지 않았다.

그리고 1999~2013년 에너지주의 수익률이 높았던 만큼, 그 이후의 후퇴는 대규모의 저조한 성과로 이어졌다.

기술주가 부활하면서 15년 동안 S&P 500보다도 저조했던 성과가 이제는 막상막하 상태를 보이고 있다.

지금으로선 초대형 기술주가 영원히 왕좌를 차지할 것 같은 느낌이 든다. 이번 위기 상황에서도 시장 점유율을 늘려가고 있을 뿐만 아니라, 가장 큰 수혜를 누리고 있기 때문이다.

어쨌든, 현재 기술주는 그 어느 때보다도 강해졌다.

지금 당장 아마존, 애플 및 구글에 반대로 베팅할 사람이 관연 있을지 의문이다.

아마도 이들 기업이 계속해서 주식시장을 잠식해 나가겠지만, 역사 곳곳에는 시장에서 엄청난 자리를 차지하던 대기업이라도 저조한 성과를 이어진 사례가 무수히 많다.

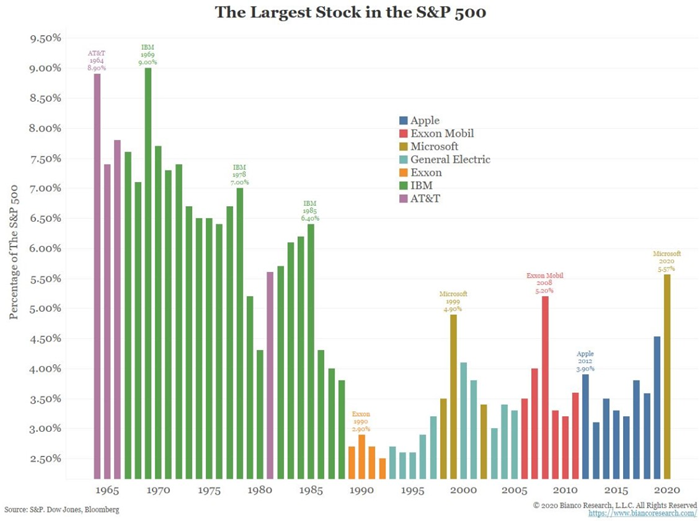

미국 투자자문회사 비앙코 리서치의 CEO 짐 비앙코의 아래 차트는 1960년대 이후 S&P 500에서 가장 큰 기업이 어떻게 바뀌어 왔는지 잘 보여준다.

어쩌면 대부분이 사실 주식시장이 현재보다 과거에 더 소수의 기업에 집중되어 있다는 사실을 깨닫지 못했을 것이다. 1960년대 AT&T와 IBM이 주식시장에서 차지하는 비중은 거의 10%에 달했다.

또한 이 두 기업이 1960년대와 1970년대에도 오랫동안 정상에 있었다. 이후 몇 십 년 동안 시가총액 1위 기업의 손바뀜이 자주 일어나기 시작했다.

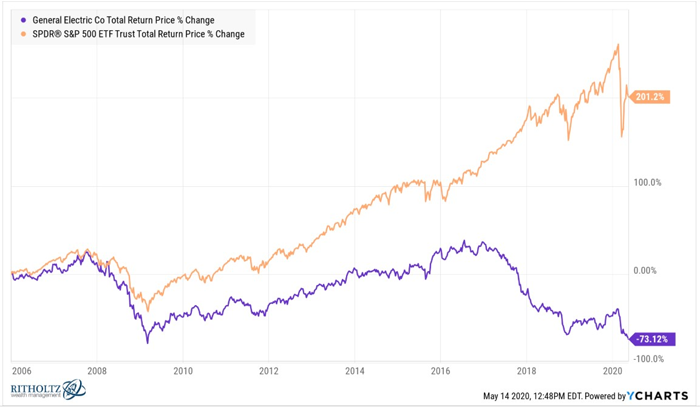

제너럴 일렉트릭(GE)을 예로 들어보자. 이 거대 복합기업은 1990년대와 2000년대 초반 동안 주식시장에서 가장 큰 기업이었다. 그 마지막은 2005년이었다. 이후 GE의 주가 수익률은 다음과 같다.

GE 주식을 많이 보유했던 회사 임직원들의 은퇴 포트폴리오를 떠올리면 마음이 아프다.

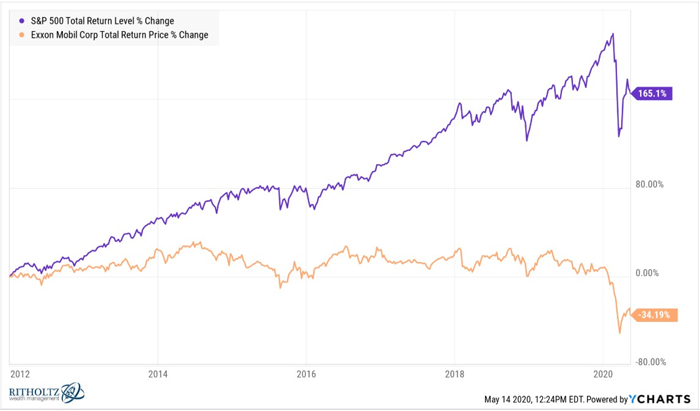

엑손은 2011년까지만 해도 가장 큰 주식이었다. 그 후의 주가 수익률은 다음과 같다.

에너지 부문 전체의 수익률을 보면 놀라운 일이 아니다.

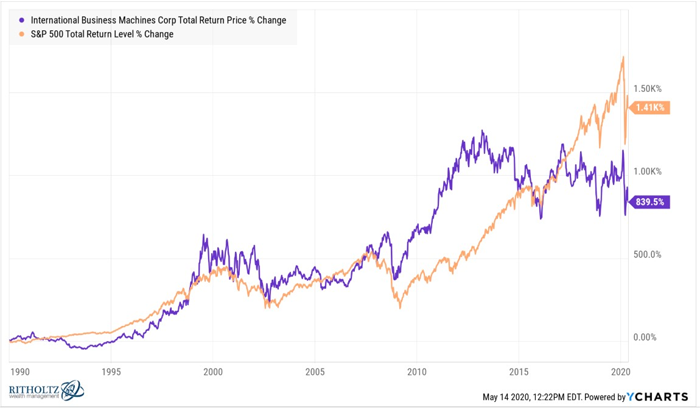

IBM은 1989년까지 가장 큰 주식이었다.

몇 년 동안은 비교적 잘 버텨왔지만, 1989년 이후 현재 S&P 500보다 200% 이상 저조한 성과를 보이고 있다.

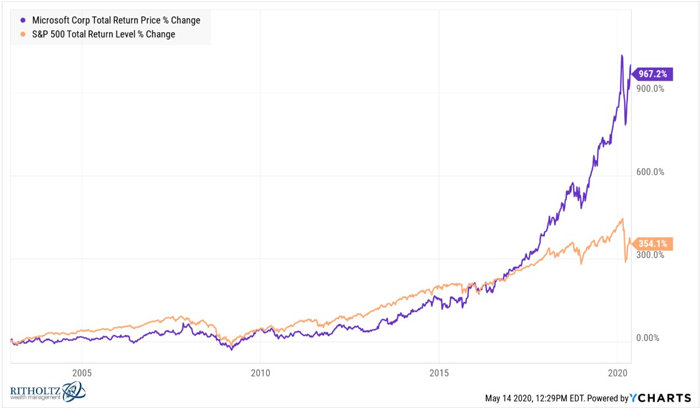

마이크로소프트는 이 목록에서 가장 탄력적인 주식 중 하나다. 2002년에 이어 2020년에 다시 1위를 차지했지만, 2016년 말에 이르러서야 지수의 성과에 근접했고 이후 인상적인 성과를 보이면서 1위에 올라섰다.

공정하게 말하면, 이 주식들의 최고 성과의 관점에서 살펴본 것이다. 아무도 사전에 이럴 줄 알지 못했고, 이 기업들 중 대다수가 몇 년 동안 최고를 누렸다.

하지만 시장의 역사는 영원히 지속되는 것은 아무것도 없음을 보여준다.

1970년대 초반의 “니프티 피프티” 주식에서부터 1970년대 후반의 상품, 1980년대 초반의 에너지 주식, 1980년대 후반의 일본 주식, 1990년대 후반의 닷컴 주식, 2000년대 중반의 부동산, 2010년대 중반의 신흥 시장에 이르기까지 시장에서 상승과 추락을 경험했다.

현재 기술주의 종말을 예측하는 것은 어리석은 일일 것이다. 그렇지 않아도 끔찍한 위기 속에서 주목을 받고 있는 몇 안 되는 주식 중 하나였다. 지금 기술주의 성과는 충분히 이해할 수 있다.

하지만 이들도 어느 순간 오버슈팅 될 것이다. 상황이 좋을 때일수록 투자자들은 언제나 기대에 부응할 수 없을 정도로 도가 지나치게 예측을 가져간다.

기술주가 결국 다시 지상으로 떨어질 것이고, 천상의 자리는 다른 주식으로 대체될 것이다. 이 방정식에서 풀기 어려운 부분은 그런 일이 언제 일어날지 아는 것이다.

몇 년 동안 투자자들이 주식시장에서 초대형 기술주들이 흔들리기만을 기다려온 가운데, 그들은 그 반대로 움직였다.

이런 상황에서는 세 가지 선택지가 있다.

(1) 최근 몇 년 동안 많은 투자가들이 해왔던 것처럼, 너무 무리하지 않고 초대형 기술주는 피한다(또는 공매도한다).

(2) 초대형 기술주에 집중 투자하고, 계속해서 우수한 성과를 올리길 기도한다.

(3) 포트폴리오를 다각화 해놓고, 초대형 기술주의 추가 상승의 혜택도 보는 한편, 그들이 흔들려도 충격을 흡수할 수 있도록 한다.

슬기로운 선택을 기대한다.

자료 출처: A Wealth of Common Sense, “Nothing Fails Quite Like Success in the Stock Market”

This page is synchronized from the post: ‘추락하는 것은 날개가 있다, 주식시장에서도 마찬가지’