가치 투자에 대한 이야기는 장거리 여행에서 아이들이 “아직 멀었어요?”라는 질문을 계속 해대는 것과 같다.

지난 10년 동안 가치 투자에 대해 “아직 멀었어요?”라는 질문은 다음처럼 계속 반복되곤 했다.

2018년 9월 6일: Is value investing dead? (Morningstar)

2017년 9월 24일: Is value investing dead? It depends on how you measure it (WSJ)

2016년 9월 22일: Is value investing dead? (Common Fund)

2015년 5월 29일: Is value investing dead? (Globe and Mail)

2013년 4월 11일: The death of value investing (Business Insider)

2010년 1월 14일: Is value investing dead? (Motley Fool)

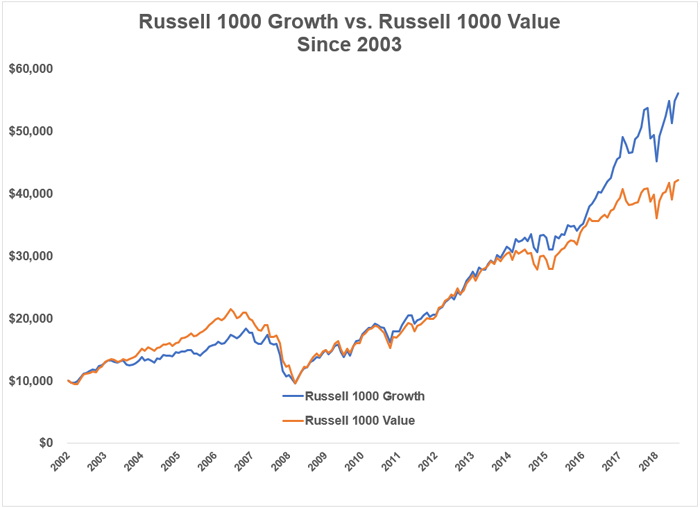

그동안 가치 투자가 고전을 면치 못했다는 점에서 위와 같은 의문이 정기적으로 등장하는 것도 놀라운 일이 아닙니다. 2003년 이후 수익률 면에서 성장주가 가치주를 상당한 차이로 눌렀다.

2003년부터 2019년 7월까지, 1000 성장주 지수의 연평균 수익률은 11.0%였다. 9.1%였던 러셀 1000 가치주 지수보다 연간 거의 2%나 더 높았다.

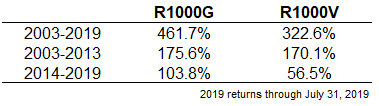

하지만 위 차트를 보면 이 같은 성장주의 우수한 성과는 주로 최근 몇 년 동안 비롯된 것임을 알 수 있다. 2003년부터 2013년까지는 양자 간의 연평균 수익률은 거의 동일했습니다(9.7% vs. 9.5%). 아래 표에서 알 수 있듯이, 기간을 셋으로 나눠보면 2014년 이후로 성장주의 수익률이 크게 높아졌다.

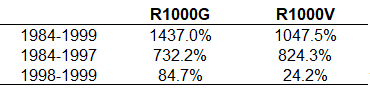

기술주 거품 기간 동안에도 똑같은 상황이 벌어졌었다. 1984~1999년 기간 동안, 성장주가 가치주를 연간 2% 이상 더 높은 수익률을 올렸다(18.6% vs. 16.5%). 하지만 전반적으로 높은 수익률은 기술주의 상승세가 거의 미친 수준이었던 1998년과 1999년의 닷컴 광풍의 말기에 나타났다.

실제 1984~1997년 기간 90% 이상에서 가치주의 수익률이 성장주보다 높았다. 20세가 마지막 2년 동안 성장주가 야단법석을 떨면서 전체 기간에서 가치주보다 높은 수익률을 올린 것이었다.

러셀 지수는 1979년부터 집계를 시작했다. 그 이후로 성장주와 가치주는 상당히 비슷한 수익률을 보이는 양상이었고, 연평균 수익률로 가치주가 약간의 우위를 보였다(11.9% vs. 11.5%).

이렇게 단기적인 결과가 장기적인 결과에 큰 영향을 주었던 사례는 많다.

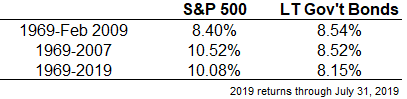

1969년 1월부터 2009년 2월까지, 미국 장기 국채가 연평균 수익률 8.5%로 8.4%였던 S&P 500을 눌렀다. 이 오랜 기간 동안 채권이 주식보다 좋은 수익률을 올린 것이다!

금융 시장의 기본적인 위험-보상 관계 하에서, 이런 상황이 불가능해 보일지 모른다. 물론 여기서 택한 종료일 때문에 그렇다. 2009년 2월은 기본적으로 금융 위기로 인해 붕괴된 시장이 바닥을 찍을 시점이었다. 아래 표에서 볼 수 있듯이, 기간을 1969~2007년으로 놓고 보면, 주식의 수익률이 채권보다 월등히 높다.

이후 2008~2009년 2월까지 주식은 거의 50% 하락한 반면, 채권은 11% 이상 상승했다. 따라서 이 14개월 동안이 거의 40년 동안 주식이 쌓아놓은 수익률을 거의 날려버린 것이다. 이제 주식 시장은 회복되었고, 다시 제자리로 돌아왔다.

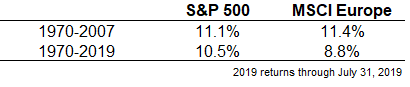

지난 10년 이상 동안은 미국 주식이 해외 시장을 거의 뭉개 버렸다. 2008년부터 2019년 7월까지, S&P 500은 거의 160% 상승한 반면, MSCI 유럽 지수는 고작 10% 상승하는데 그쳤다. MSCI가 집계를 시작한 1970년부터 보면, S&P 500은 연평균 10.5%의 올린 반면, 유럽 주식은 8.8%의 연평균 수익률을 올렸다.

하지만 이 모든 수익률은 다음 사이클 동안 이룩된 것이었다.

실제 유럽 주식은 1970-2007년 동안 미국 주식을 앞질렀다. 이후 금융 위기가 닥쳤고, 계속해서 해외 주식이 미국 주식보다 크게 뒤처지면서, 양자의 격차를 크게 벌리는 계기가 되었다.

여기서 요점은 이러한 관계가 반드시 예전의 방식으로 되돌아갈 것이라는 것이 아니다. 가치주가 정말로 죽었는지 또는 미국 주식이 해외 주식보다 계속 앞서나가게 될지는 두고 봐야 안다는 뜻이다. 하지만 위와 같이 단기적인 결과가 장기적인 결과에 영향을 미칠 때 어떤 일이 발생할 수 있는지 깨닫는 것이 중요하다.

시장은 빠르게 움직인다. 영화 잭 리처에서 톰 크루즈의 대사처럼, “길고 느린 시간 동안은 아무것도 일어나지 않는 것처럼 느껴지지만, 가끔씩 무언가 특별한 일이 일어나곤 한다.” 시장도 같은 방식으로 움직인다.

주식 시장에서는 몇 년 동안 쌓아놓은 수익이 단 번에 증발할 수 있다. 하지만 5~10년 동안의 수익이 그리된다면, 시장의 작동 방식에 대한 투자자들의 오랜 믿음은 완전히 다른 식을 바꿔 놓을 수도 있다.

전문 투자자들은 종종 “시장 주기 전체를 놓고” 성과를 판단해야 한다고 말하곤 한다. 하지만 그런 것이 존재하는지조차 의심하는 사람들도 있을 것이다.

장기 시장 데이터 역시 혼란스러울 수 있다. 모든 투자자들이 단기 소음을 무시하고 장기에 집중하는 것이 중요하다는 것을 알고 있다. 하지만 주의를 기울이지 않으면, 장기적인 관점에도 속을 수 있다. 위와 같이 극단적으로 장기 데이터라도 허점이 있을 수 있다.

물론, 때때로 패러다임 전환이 있을 것이다. 시장 관계는 정적이 아니라, 아주 동적이다. 하지만 그보다 중요한 것은 과거의 시장 데이터를 맥락에서 이해해야 하며, 가감해 가면서 받아들여야 함을 명심하는 것이다.

조심하지 않으면, 시장의 역사에 속을 수 있으니 말이다.

자료 출처: A Wealth of Common Sense, “When the Short-Term Impacts the Long-Term: Are We There Yet?”

This page is synchronized from the post: ‘시장 역사에 속지말라. 단기적인 결과가 장기적인 결과에 큰 영향을 미칠 수 있다.’