지난 6개월 동안 투자 포트폴리오에 비트코인과 다른 알트코인을 보유하고 있던 투자자들은 비트코인 가격이 2만 달러에 달했던 지난해 12월 최고봉에서의 경험과 올해 2월 최저 바닥의 경험하면서 다양한 감정을 느꼈을 것입니다.

현재 시장이 반등하려는 상황에서 이런 감정이 다소 누그러들었을 지도 모르지만, 암호화폐 시장은 급격한 변동성을 잠재하고 있음을 잊으면 안 됩니다.

때문에 투자에서는 “손실을 감당할 수 없을 정도로 투자하자 말라.”라는 황금률을 항상 기억해야 합니다.

암호화폐 시장의 시가총액이 영원히 상승 추세를 잃지 않는다고 생각하면, 절대적으로 “HODL”을 유지하면서 팔지 않는 전략이 합리적인 생각입니다.

하지만 영원히 상승하는 시장은 없습니다. 암호화폐 시장이라고 다르지 않습니다. 올해 1분기 처럼 말이죠. 따라서 경우에 따라 중간 매도로 수익을 걷어들이고, 나중에 가격이 더 낮아졌을 때 다시 매수하는 전략이 필요합니다.

물론, 문제는 언제 수익을 걷어 들이고, 또 언제 다시 매수해야 하는지를 알 수 없다는 것입니다.

차트를 통해 가격과 거래량 패턴을 연구하는 기술적 분석을 잘 활용하기 위해서는 다년 간의 연습이 필요합니다. 그래야만 매도 신호와 매수 신호를 파악할 수 있습니다.

하지만 차트 패턴 분석에도 투자자의 감정이 작용할 수 있고, 보고 싶은 패턴만 보게만들 수 있습니다.

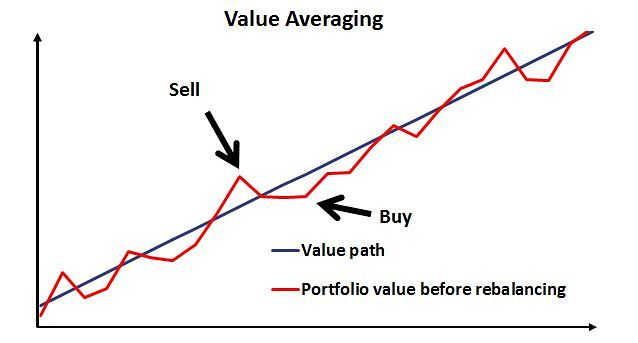

따라서 감정의 개입없이 기계적으로 투자할 수 있는 전략이 필요합니다. 여기에 “Value Averaging(VA)”이라는 적립식 투자 전략이 있습니다.

VA 투자 전략

#

VA 투자란 오랜 기간 시장에서 좋은 결과 보여주었습니다. 특히 단기적으로 큰 변동성을 보여온 투자 대상에 효과적인 투자 방법이었습니다. 따라서 암호화폐 시장에도 좋은 결과를 가져다 줄 수 있습니다. 고액 자산가가 아닌 매월 월급의 일부를 투자하는 개인 소액 투자자들에게 적접한 방법입니다.

VA 투자는 간단합니다. 매월 동일한 양의 코인을 매수하는 것이 아니라, 동일한 금액을 투자하는 것입니다.

가격이 낮을 경우에는 더 많은 양을 구입합니다.

가격이 높을 경우에는 보다 적은 양을 구입합니다.

가격이 정말 높을 경우에는 일정 부분 매도에 나섭니다.

이렇게 하면, 평균 매수 가격은 낮아지고, 평균 매도 가격은 낮아지게 됩니다.

VA 투자 사례

#

오늘 비트코인 가격이 10만원이라고 가정하고, 매월 10만원씩 투자 금액 높인다고 가정합니다. 그러면 오늘 1BTC를 매수합니다.

다음달 비트코인 가격이 절반(5만원)으로 급락했습니다. 전략에 따르면 이달 총 투자 금액은 20만원이 되어야 하므로, 3BTC를 매수합니다. 이제 보유 비트코인은 4BTC가 되었습니다.

3개월 차가 되었습니다. 비트코인 가격이 약간 올라 보유 비트코인 가치가 22만원이 되었습니다. 따라서 이달에는 총액 30만원을 맞추기 위해 8만원 상당의 비트코인을 매수해야 합니다. 지난달보다 매수 규모가 낮아집니다.

4개월 차가 되자, 비트코인 가격이 크게 올랐습니다. 총 투자 자금 30만원이 50만원으로 불었습니다. 이달에는 총 투자 금액을 40만원으로 맞춰야 합니다. 따라서 10만원 상당의 비트코인을 매도합니다. 전달 가격 급등에 대한 반작용으로 다음달 가격 하락이 발생할 경우, 안전한 보호 수단으로 작용하게 됩니다. 또한 여전히 비트코인을 보유하고 있기 때문에, 가격 상승이 계속되는 경우에도 수익이 생기게 됩니다.

VA 투자의 단점

#

VA의 가장 큰 함정은 투자 대상의 가격이 매월 하락을 거듭할 경우, 하락분을 상쇄하기 위해 투자 금액이 점점 더 늘어난다는 것입니다. 만일 1년 동안 그렇게 된다면, 처음 계획보다 더 많은 금액을 투자해야 합니다.

이 함정에 빠지지 않기 위해서는 연간 최대 투자 금액 한도를 정해놓는 것입니다. 예를 들어, 위 사례에서 매월 10만원 씩 투자하기로 했다면, 연간 투자 한도를 120만원으로 정하는 것입니다.

이렇게 되면 가격에 관계없이 매월 10만원을 투자하는 적립식 분산 투자(Dollar Cost Averaging: DCA) 전략과 같아 집니다. DCA 투자 전략은 가격에 상관없이 정기적으로 정액을 투자해 나가는 방식입니다.

VA와 마찬가지로, DCA 투자 전략도 매수 가격이 평균화됩니다. 하지만 다른 점은 DCA 투자 전략에서는 매도를 통해 수익 일부를 환수할 시기를 말해 주지 않습니다.

예를 들어, 지난해 12월 비트코인 가격이 2만 달러까지 상승했을 때, DCA 투자 전략을 따르는 투자자는 추가로 비트코인을 매수했을 테지만, VA 투자 전략을 따르는 투자자는 수익 중 일부를 고정시킬 수 있었을 것입니다.

지나고 나서 알게 된 것이긴 하지만, 양자의 차이는 분명합니다.

VA 투자 전략의 또 다른 단점은 상승장에서 나타납니다. 시장이 계속 상승세를 유지할 경우, DCA 투자 전략나 한번에 많은 자금을 투자해 “HODL”하는 전략과 비교해, VA 투자 전략은 결국 보유 수량이 작아져 상대적인 수익률이 낮아지기 때문입니다.

하지만 변동성이 심한 시장에서는 VA 투자 전략이 빛을 발합니다. 시장에서 내일 어떤 일이 일어날 지 아무도 알 수 없습니다. 지난해와 올해에 걸쳐 우리가 암호화폐 시장에서 경험한 것이 그렇습니다. 따라서 가격이 비싸면 일부를 팔고, 가격이 싸면 더 많이 사면서 안전을 보장해 두는 것이 나중에 후회하는 것보다 더 낫습니다. 이투자 전략은 암호화폐의 경우 같이, 변동성을 통해 수익 가능성을 더 높일 수 있습니다.

This page is synchronized from the post: ‘암호화폐에서 더 유용한 투자 전략 - “Value Averaging(VA)”‘