#

상장 지수 펀드(ETF)가 현대 금융 시장에 혁명을 일으켰다는 사실에는 의심의 여지가 없다.

하지만 무엇이 이런 발명으로 이끌었을까?

천년 전의 ETF는 무엇이었을까?

당시와 오늘은 정말 다를까?

1993년 S&P 500 지수를 추종하는 ETF “SPY”가 출시된 후, ETF 산업은 기하급수적으로 성장했다. 많은 이들이 ETF를 수동적 투자와 연관시키지만, 능동적 ETF가 훨씬 더 많은 상황이다.

예를 들어, OIUL(ProShares UltraPro 3x Crude Oil ETF)는 패시브 투자와는 거리가 멀다. 일부 능동적 펀드 매니저들은 뮤추얼 펀드 전략으로 구현되는 ETF를 제공하고 있기도 하다.

가장 중요한 것은 ETF가 소액/개인 투자자들의 시장 접근성을 획기적으로 높여주었다는 점이다. 이제 그 어느 때보다 저렴한 비용으로 분산된 포트폴리오를 꾸리기가 더 쉬워졌다.

ETF의 탄생은 1,000년 전으로 거슬러 올라간다. 10세기 중세 이탈리아 시대 이후, 소액 투자자들에 저비용으로 분산된 포트폴리오를 꾸릴 수 있게 설계된 혁신적인 금융 상품들이 나오기 시작했다.

현대의 상장 지수 펀드는 단지 최신 버전일 뿐이다.

(제노바의 전경)

#

이와 같은 계약을 보면, 소액 투자자들도 영리 기업에 투자할 수 있을 정도로 금융 시장이 얼마나 복잡하고 넓게 혁신되었는지 잘 알 수 있다. - 로버트 위

#

중세 베니스와 제노아의 상인들은 한 가지 문제를 해결하기 위해 고심하고 있었다. 바로 항해 자금 조달에 높은 비용이 들고 있었기 때문이다.

그들은 코멘다 계약(commenda contract)에서 답을 찾았다.

당시로선 이러한 계약이 다음 같은 점에서 혁신적이었다.

- ‘수동적’ 투자 옵션

- 일부 또는 ‘부분’ 투자 가능

- 수익과 부채를 공유하는 새로운 시스템

#

이 코멘다는 자본가와 상인 간의 계약으로, 상인은 자본가가 제공한 자금을 이용해 여러 항구로 항해해 상품을 팔 수 있었다.

때때로 ‘수동적 투자자’로 묘사되는 자본가는 투자 형식으로 상인에게 항해 자금을 지원하지만, 항해에 참여하지는 않는다.

여기서 상인은 ‘능동적 투자자’로서, 자본가의 투자 자금을 자기 책임 하에 항해에 사용한다. 상인이 능동적 투자자인 이유는 수익을 얻기 위한 항해에서 발생하는 모든 위험을 책임지기 때문이다. 항해 중 선박이 침몰하는 경우도 있고, 무사히 항구로 귀환한다는 보장도 없었다.

이제 자세히 알아보자.

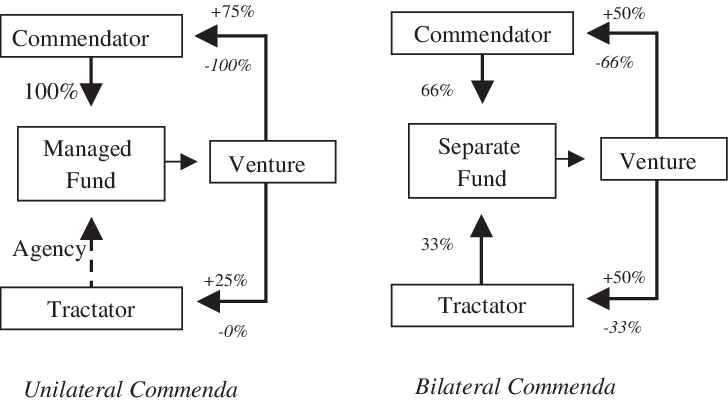

중세 이탈리아에는 본질은 비슷하지만, 쌍방 코멘다(Bilateral Commenda)와 일방 코멘다(Unilateral Commenda) 두 가지 계약이 있었다.

#

(자본가(Commendator): ‘수동적’ 투자자 / 무역상(Tractator): ‘능동적’ 상인)

일방 코멘다의 경우, ‘수동적’ 투자자는 전체 항해 자금을 대면서, 손실은 100%를 책임졌지만, 수익은 75% 분배 받았다.

반대로, 쌍방 코멘다에서는 투자자는 자본의 66%만 투자했고, 손실도 66%만 책임졌다. 수동적 투자자와 상인 사이의 수익 배분율은 50%–50%였다.

두 코멘다 모두 중요했지만, 쌍방 코멘다가 오늘날의 ETF 정신에 더 부합한다.

쌍방 코멘다는 수동적 투자자가 100% 위험을 부담하는 대신, 66%의 위험만 부담하고, 수익은 50% 분배 받았다. 또한 항해 자금 100%를 지원하는 일방 코멘다와 달리, 수동적 투자자는 남은 자금을 다른 쌍방 코멘다 계약에 투자해 분산된 포트폴리오를 구축할 수 있었다.

이러한 분산 투자 혜택은 고드릭(Godric of Finchale) 같은 투자자들에게 손실을 제한해 주었다.

고드릭은 파트너들과 함께 상선의 항해 자금 중 절반을 투자했고, 다른 상선 항해 자금의 4분의 1을 투자했다. - 레지널드(Reginald of Durham)

#

분명, 잠재적 투자 자본 수익률(ROI)은 ‘능동적인 상인’에게 더 매력적이었다. 항해 자금은 33%만 책임지면서, 그 대가로 50%의 수익을 가져갔기 때문이다.

하지만 쌍방 코멘다에서 각 당사자에게 동일한 수익률이 돌아간다는 점에서, 오늘날 능동적/수동적 자금 운용 논쟁을 완벽하게 요약해 준다.

이론적으로 ‘능동적 상인’이 더 높은 ROI를 가져가지만, 내재된 위험 수준은 훨씬 더 높았다. 상인은 지상에서 안전하고 편안하게 지내는 대신, 목숨을 걸고 항해에 나서기 때문에 더 높은 수익률을 가져갈 자격이 있다. 그의 수익은 오롯이 자신의 항해 기술에 달려있다.

상인이 높은 ROI를 올릴 기회가 있는 만큼이나, 항해에서 돌아오지 못할, 즉 ROI가 0%이 될 가능성도 컸다.

대부분의 이탈리아인들은 목숨을 걸 필요가 없는 ‘수동적’ 투자자가 되는 편이 더 나았고, 여러 코멘다 계약에 분산해서 투자할 수 있었다.

또한 쌍방 코멘다는 독특한 투자 파트너십과 더불어, 유동성 역시 효과적이었다. 오늘날의 ETF처럼, 쌍방 코멘다는 수동적 투자가들이 상인의 항해 지분 전체 또는 일부를 쉽게 사고팔 수 있도록 해주었다. 진정한 혁신이었다.

실제로 배당금을 재투자할 수 있게 만들어 놓은 ETF처럼, 코멘다의 한 유형인 소시에타스 마리스(Societas Maris)는 수동적 투자자들이 이전 항해에서 분배 받은 수익을 새로운 항해에 쉽게 재투자할 수 있게 설계되었다.

12세기에 출간된 책 “Commenda Contracts of Humble People”(1178년)을 보면, 코멘다가 소액 투자자들 사이에서 큰 성공을 거두었음이 나타나 있다.

일반 시민들은 쌍방 관계가 짧은 기간 동안만 지속되고, 수익도 적다는 점을 미리 알았으면서도 베네치아에 드문드문 소액으로 투자했고, 대부분 다양한 곳에 분산했다는 점에서, 금융 관계가 얼마나 굳건했는지 잘 알 수 있다. - 야디라 곤살레스 드 라라

(암스테르담 증권 거래소의 안뜰)

#

코멘다 계약 이후에도 여러 가지 금융 혁신이 일어났지만, 그중에서도 1774년 뮤추얼 펀드가 탄생했다는 점이 주목된다.

1774년 처음 “엔드라그트 마크트 마그트Eendragt Maakt Magt(뭉치면 강해진다)”를 출시한 네덜란드의 금융가 아브라함 반 켓비흐(Abraham van Ketwich)가 뮤추얼 펀드의 아버지로 알려져 있다.

비록 ETF가 아니라 뮤추얼 펀드였지만, 엔드라그트 마크드 마그트는 발명 이유는 ETF와 유사하다.

투자 설명서에는 포트폴리오는 언제나 분산 투자될 것이라는 문구가 들어있어야 했다. 엔드라그트 마크드 마그트 2,000주는 20개 ‘군’으로 세분화되고, 각 군의 자본금은 50개의 채권 포트폴리오에 투자되어야 했다. 각 군은 최소 20개 내지 25개의 다양한 유가증권으로 구성되고, 2~3개의 특정 유가증권을 포함하며, ‘가능한 한 동일한 비중’을 유지해야 했다. — K. 길트 로웬호스트

#

(엔드라그트 마크드 마그트의 투자 설명서)

#

본질적으로, 엔드라그트 마크드 마그트는 동일 가중 인덱스 펀드로, 투자자들에게 ‘20개 군’으로 이뤄진 채권에 광범한 분산 투자를 가능하게 해주었다.

1772~1773년 동인도 회사에 집중 투자가 일어나 생긴 단기간의 시장 위기 직후, 반 켓비흐는 소액 투자자들에게 보수적이고 분산 투자를 제공하기 위해 이 펀드를 만들었다. 반 켓비흐의 펀드의 수수료는 0.20%로 낮았다.

엔드라그트 마크드 마그트의 투자 대상 또한 투자 설명서에 자세히 설명되어 있기 때문에, 펀드 매니저가 독단적으로 투자 결정을 내리기 못하게 막았다. 능동적인 운용을 하지 못하게 하는 추가적인 보호장치로, 투자 설명서는 이 펀드가 보유한 유가증권들은 “각기 다른 자물쇠 3개로 잠군 철제 금고에 보관될 것”이라고 약속했다. 일단 투자 결정이 내려진 이후에는, 각각 3인의 담당자가 함께 금고를 열어야 했다.

유가증권을 금고에 보관해 유동성이 부족했음에도 불구하고, 엔드라그트 마크드 마그트와 ETF 사이의 관련성은 아주 분명하다. 둘 모두 소액/개인 투자자들에게 저렴한 비용으로 분산 투자된 포트폴리오를 제공해 주는 것이 목표였다.

또한 엔드라그트 마크드 마그트가 소액 투자자들에게 저비용으로 동일 가중으로 분산된 포트폴리오를 제공하는데 중점을 두었다는 점에서, 수동형 ETF와 동등하다고 볼 수 있다.

ETF가 21세기 투자 환경을 크게 변화시켰지만, 역사에서 이 발명에 이르기까지의 여정은 여러 현명한 투자자들의 혁신으로 점철되어 있다.

오늘날 ETF의 특징이 만들어지기까지 여러 중요한 혁신이 많았지만, 그 중에서 쌍방 코멘다와 엔드라그트 마크드 마그트 만큼 알려지지 못한 것도 없다.

이러한 혁신적인 상품들 각각은 소액/개인 투자자들에게 저비용으로 분산된 보수적인 투자 옵션을 가져다 주었다.

쌍방 코멘다와 엔드라그트 마크드 마그트와 마찬가지로, 언젠가 투자자들은 ETF 역시 과거의 혁신으로 생각할 날이 올 것이다.

자료 출처: Jamie Catherwood in Medium, “The Road to ETFs”

This page is synchronized from the post: ‘ETF가 나오기까지의 여정, 1,000년 전 중세 이탈리아에서 18세기 네덜란드까지’