지난 몇 주 동안 주식 시장은 극단의 과매도 구간에서 극단의 과매수 구간으로 옮겨갔는데, 12월의 격렬한 투매에 이은 거의 수직에 가까운 상승에 따른 결과였다.

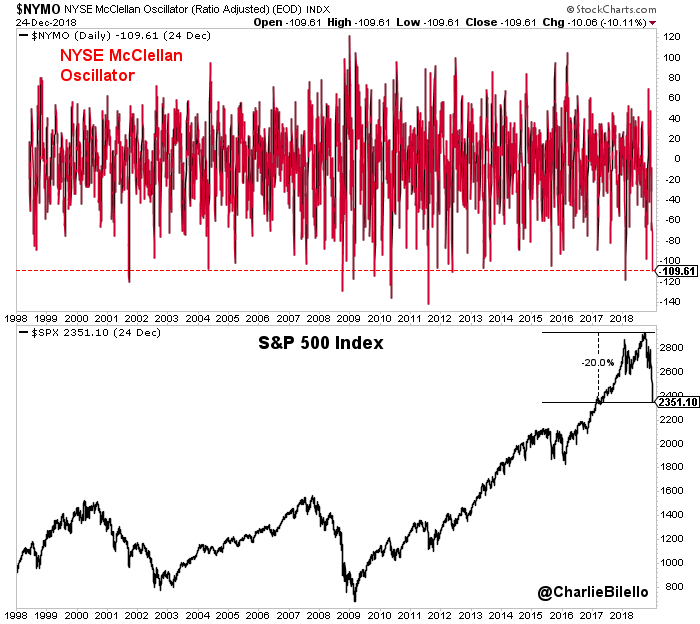

12월 24일, S&P 500 지수는 2,351포인트로 마감해, 월간 14.8%, 고점 대비 20% 하락했다. 특히, NYSE 맥클렐란 오실레이터(McCllellan Oscillator; 시장 폭 지표)는 -109.61로 지난 20년 내 최저 수준 중 하나를 기록했다.

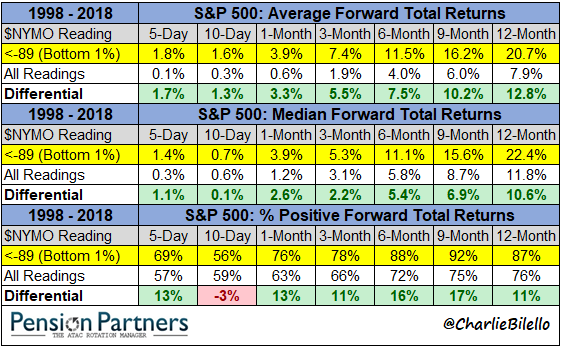

어느 모로 보나, 당시 시장은 극단의 과매도 구간에 있었다. 그렇다면 시장이 극단의 과매도 구간에 진입하면 이후 어떤 일이 일어날까?

반등하는 경향을 보였다. 시장이 극단의 과매도 구간에 진입하고 12개월 동안 시장 평균 이상의 상승을 보였고(+20.7% vs. 시장 평균 +7.9%), 상승할 확률도 더 높았다(이후 12개월 동안 상승 확률 87% vs. 시장 평균 76%).

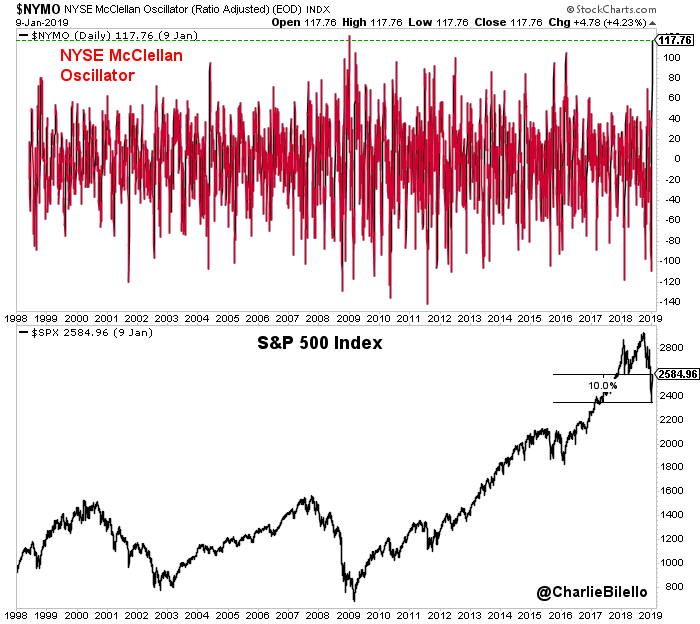

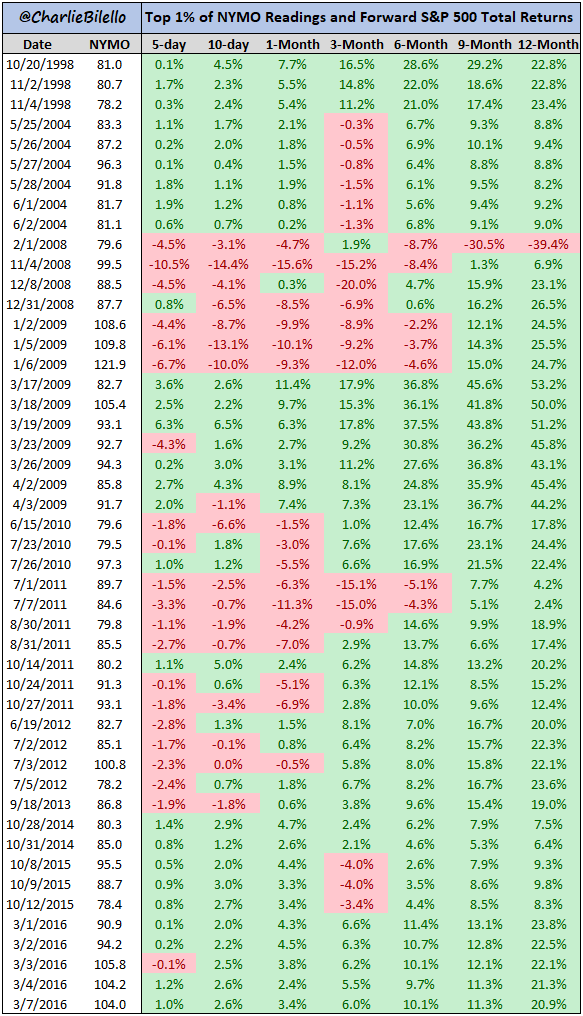

그리고 이번에도 극단의 과매도 이후 2주 동안 S&P 500은 10%의 상승세를 보이면서 반등했다. 맥클렐란 오실레이터의 경우, 1월 9일 +117.76으로 지난 20년 동안 두 번째로 높은 과매수 구간에 진입하면서, 180도로 상황이 바뀌었다.

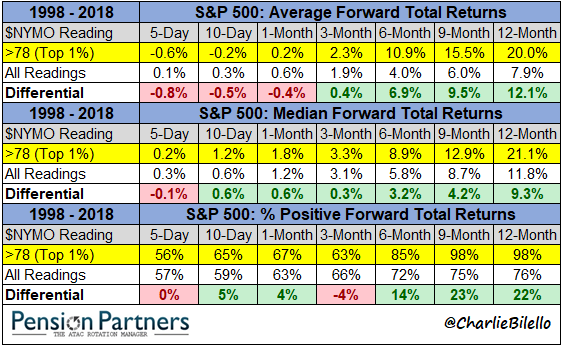

어느 모로 보나, 현재 시장은 극단의 과매수 구간에 진입했다. 그렇다면 시장이 극단의 과매수 구간에 진입하면 이후 어떤 일이 일어날까?

계속 상승 랠리를 펼치는 경향을 보였다. 시장이 극단의 과매수 구간에 진입하고 12개월 동안 시장 평균 이상의 상승을 보였고(+20% vs. 시장 평균 +7.9%), 상승할 확률도 더 높았다(이후 12개월 동안 상승 확률 98% vs. 시장 평균 76%).

분명 이해하기 어려운 결과다.

극단의 과매도 상태와 극단의 과매수 상태 모두에서 그 이후 평균 이상의 수익률이 보이는 경향은 시장 최대의 역설 중 하나라고 할 수 있다. 어떻게 이런 일이 가능한 걸까? 시장에서 극단의 강세는 계속 추동력을 얻는 반면(모멘텀), 극단의 약세는 반동을 가져오기 때문인(평균 회기) 것으로 해석해 볼 수 있다. “모멘텀”과 “평균 회귀”는 시장에서 가장 강력한 힘이며, 투자자들이 새로운 정보에 대해 과잉 반응하고 과소 반응함에 따라 생겨나고, 이런 성향이 바뀌지 않는 한 앞으로도 계속될 것이다.

그러면 지금 이후에서 어떤 일이 일어날까? 아무도 모른다. 시장에서 우리가 말할 수 있는 최선은 일어날 가능성이 어느 정도인지 뿐이며, 이 가능성도 계속해서 바뀐다.

과거에 시장이 이렇게 극단의 과매수 상태였을 경우, 평균 이상의 수익률로 계속 상승하는 경향을 보였다. 하지만 그렇다고 항상 그런 것은 아니었다. 극단의 과매도 구간에 이어 심하게 하락한 사례도 다수 있다(2008년 2월/11월/12월, 2009년 1월, 2011년 7월 등).

이러한 “예측”에 절대 놀라서는 안 된다. 왜냐하면 완벽한 선견지명으로 미래를 예측할 수 있는 성배란 시장에 존재하지 않기 때문이다. 오직 확률만 있다. 투자자든 트레이더든 이러한 현실을 받아들여야만 좋은 결과로 이어질 것이다.

자료 출처: Pension Partners, “The Great Paradox in Markets”

This page is synchronized from the post: ‘주식 시장 최대의 역설: 과매도 이후에도 상승, 과매수 이후에도 상승’