#

워런 버핏은 금이나 은을 투자 대상으로 치지 않는 것으로 유명하다. 하지만 좀 나이가 있는 투자자라면, 20년 전 상당량의 은을 매수했던 사실을 기억할 것이다. 정확히 3천 톤이 넘었다. 1997년 버크셔 해서웨이 주주 서한에서는 이렇게 밝히고 있다.

두 번째 기존과 다른 투자 대상은 은입니다. 지난해 은 1억 1,200만 온스를 매입했습니다. 이 포지션으로 1997년 9,740만 달러의 세전 이익을 거뒀습니다. 예전에도 비슷한 경우가 있었습니다. 30년 전이었는데, 미국 정부가 금본위제를 폐지할 거란 예상에서 은을 매입했던 적이 있었습니다. 그 이후로, 은의 펀더멘탈을 추적하긴 했지만, 보유한 적은 없습니다. 최근 몇 년 동안 은 재고량이 크게 떨어졌고, 수요와 공급이 균형을 이루려면 은 가격이 더 오를 거라는 게 지난여름 찰리와 나의 결론이었습니다.

(은 가격: 1997~2011년)

#

이 오마하의 현인이 50년 전 엄청난 규모의 은 포지션을 보유했었다는 걸 기억하는 투자자는 거의 없을 것이다. 어쨌든, 버핏이 은에 투자한 이유를 살펴보는 것도 재미있는 일이다. 1967년 버핏이 은에 투자한 이유는 “정부의 금본위제 폐지” 때문이었다. 실질적으로 금 가격 대비 달러가 평가 절하된다는 데 베팅하면서, 거래 수단으로 은을 선택한 것이었다.

그리고 그때와 지금 간에 몇 가지 재미있는 유사점이 있다.

다시 금본위제로 돌아갈 가능성은 전혀 없지만, 그 역학은 여전히 작용하고 있다. 위키피디어에서는 “닉슨 쇼크”에 대한 설명을 읽어보면 “1950년에서 1969년까지 독일과 일본 경제가 회복하면서, 세계 경제 생산에서 미국의 비중이 35%에서 27%로 크게 떨어졌다.”라는 부분이 있다. 당시와 비슷한 상황이 현재 다시 일어나고 있다. 아직 달러가 세계 기축 통화 지위를 유지하고 있지만, 세계 경제에서 중국의 비중이 점점 커지고 있는 것이다.

(은 가격: 1970~1980년)

#

설명은 이렇게 계속된다. “게다가, 국제 수지 적자, 베트남 전쟁으로 인한 정부 부채 증가 및 연준에 의한 통화 팽창이 1960년대 달러를 점점 더 고평가시키는 결과를 낳았다.” 오늘날 주로 중국과의 무역 불균형으로 인해 미국의 경제 규모에 비해 국제 수지 적자는 더 커졌고, 정부 부채도 점점 더 쌓여가고 있다.

지난 10년 동안 산속에 처박혀 살지 않았다면, 연준이 주도한 통화 팽창 정책을 모르지는 않을 것이다. 현재 M1 통화량은, 1966년 5월 처음 기록한 것처럼, 연평균 7%씩 높아지고 있다. 이제 앞서 언급한 역학에 의해 시장이 움직이게 될 것이다.

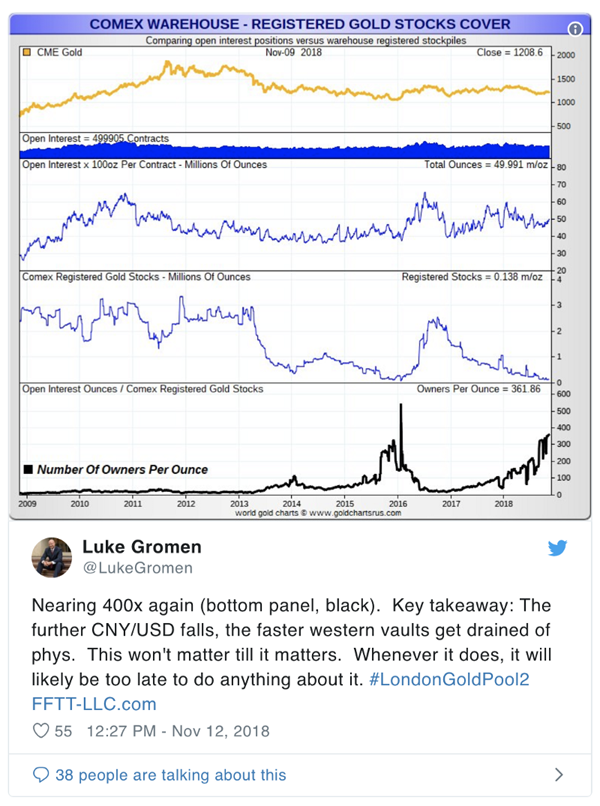

하지만 버핏이 은을 매입한 또 하나의 이유도 살펴볼 필요가 있다. “최근 몇 년 동안 은 재고가 크게 떨어졌고, 수요와 공급이 균형을 이루려면 은 가격이 더 오를 거라는 게 지난여름 찰리와 나의 결론이었다.” 현재 금이 이와 비슷한 상황을 맞이하고 있다. 아래 트윗처럼, 현재 데이터 상 금 재고가 사상 최저 수준에 근접하고 있다. 따라서 “수요와 공급이 균형을 이루려면” 금 가격이 더 올라야 한다.

#

워런 버핏이 과거 은을 매입한 사례처럼 한다면, 지금이 금에 투자하기에 대체로 적절한 시점일 것이다. 버핏이 다시 금에 투자할 일은 없어 보이지만, 이런 단순한 수요와 공급의 역할을 알고 있는 투자자라면 과거 버핏이 은에 투자한 바로 그 이유를 충분히 고려해 볼 만한 상황이다.

자료 출처: The Felder’s Report, “Why Warren Buffett Would Be Buying Precious Metals Again Today (If He Could)”

This page is synchronized from the post: ‘버핏이 은에 투자했던 이유, 그리고 현재의 상황’