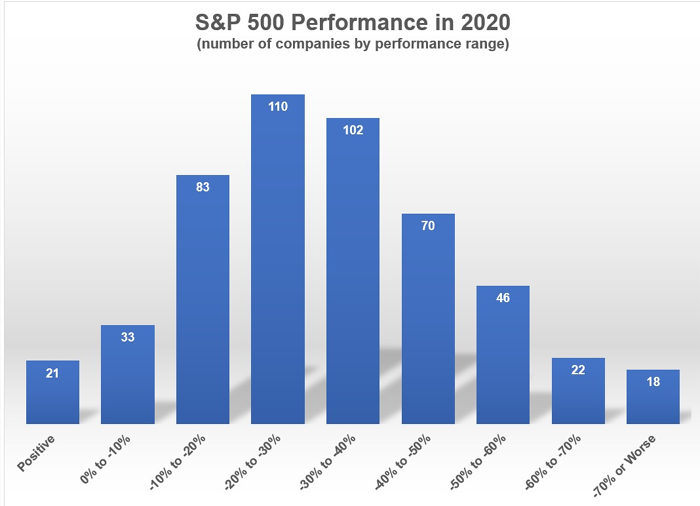

3월 20일 당시 S&P 500 소속 종목들의 수익률 분포는 다음 차트와 같았다.

당시만 해도 연초 대비 주가가 40% 이상 하락한 종목이 156개였다. 또한 3개월도 채 되지 않아, 86개 종목이 50% 이상, 40개 종목이 70% 이상 하락했다.

몇 개월 차이 치고는 너무 크다.

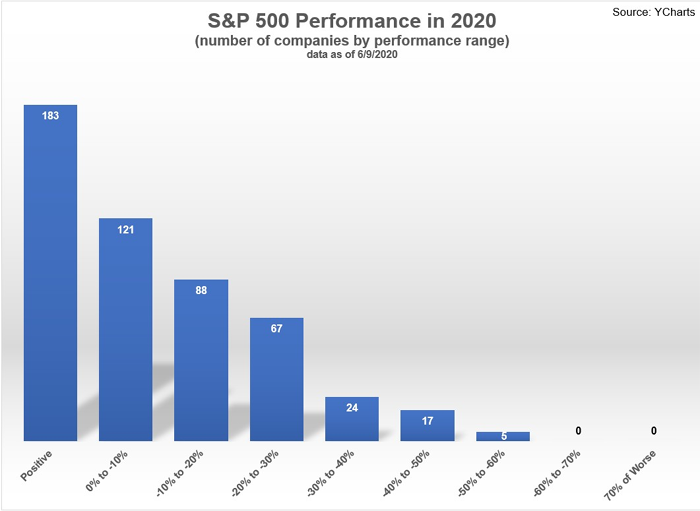

다음 차트는 6월 9일 기준 수익률 분포를 보여준다.

3월 20일 당시 S&P 500에서 플러스(+) 수익률을 기록 중이던 종목은 단 4%(21개) 뿐이었다. 현재 이 수치는 36%(183개)까지 늘어났다.

당시 거의 90%(451개)의 종목이 주가가 두 자릿수 하락했다. 현재는 40%(201개)로 줄었다.

당시 17% 이상(86개)의 종목이 주가가 50% 이상 하락했다. 현재 1% 미만(5개)으로 줄었다.

당시 40개 종목의 주가가 60% 이상 하락했다. 현재는 사라졌다(근접한 종목은 일부 있다).

지난 몇 주, 몇 달 동안 엄청난 상승세를 보였던 종목들 중 상당수가 아직도 연초 대비 크게 하락해 있다는 점도 주목할 필요가 있다.

카니발, 로열 캐리비안, 노르웨이 등 크루즈 선사 종목들 모두가 연초 대비 여전히 50% 이상 하락해 있다. 여전히 많은 에너지 및 소비재 종목들이 최악의 목록에 올라 있다.

놀랍게도, 연초 대비 플러스(+) 수익률을 기록 중인 종목도 80개 이상이다.

현재 미국 주식시장은 사실상 연초 수준에 있다.

(※ 목요일 미국 주식시장이 다시 급락했기 때문에 상황이 좀 달라졌을 것이다.)

2020년 연초에 잠에 들어 이제야 깨어난 사람이 현재 주식시장을 본다면, 지금까지 비교적 지루한 횡보세를 보이고 있다고 생각할 수도 있다.

하지만 다른 이들에게는 분명 올해가 평탄한 한 해라고 느껴지지 않았고, 많은 종목들이 여전히 고통의 세계에 빠져 있다.

이것이 바로 과거 주식시장의 성과를 백테스팅 해보는 것보다, 실제 주식시장을 살아가기가 훨씬 더 어려운 이유 중 하나다.

한참 지난 미래에 올해를 백테스팅 해 본다면, 이번 상반기 6개월이 태평스러웠다고 느껴질 수 있다.

하지만 지금 우리는 여태까지 경험한 것 중 가장 힘든 환경 중 하나를 살아가고 있다. 모든 상황이 너무 빨리 돌아가고 있기 때문이다.

자료 출처: A Wealth of Common Sense, “Backtests vs. Real Life in the Markets”

This page is synchronized from the post: ‘투자, 과거만 보면 훨씬 쉽게 느껴진다.’