폴커트 에버츠준(Volkert Evertszoon)과 동료 선원들이 자기 오줌만 마시면서 지낸지 9일 째였다. 이들을 태운 배는 인도양 서쪽 어느 곳을 아무런 희망 없이 떠다니면서 죽음을 준비하고 있었다. 이때… 기적이 일어났다. 파도에 떠밀려 모리셔스의 북동쪽의 외딴섬 해변에 떠밀려왔을 때, 그동안의 기도에 응답을 받았다. 눈앞에 도도새(dodo)가 있었던 것이다.

도도새가 처음 발견된 것은 1590년대였다. 이후 이 날지 못하는 새는 모리셔스 전역에서 사냥으로 멸종 상태에 이르렀지만, 에버츠준과 동료들이 뭍에 올랐을 때까지는 섬을 자유롭게 돌아다니고 있었다. 하지만 그리 오래가지는 못했다.

도도새는 사람을 무서워하지 않았고, 에버츠준과 동료 선원들이 뭍에 오르자마자 이들에게 다가왔다. 에버츠준은 상황을 이렇게 묘사했다(이때가 도도새가 멸종하게 된 서막이었다):

우리는 도도새를 손으로 잡을 수 있었습니다… 한 무리를 잡았더니, 다른 한 무리는 잰 걸음으로 도망가더군요. 그래서 쫓아가서 잡았죠. 잡은 도도새를 우리를 만들어 가둬두었습니다.

이들은 1662년 봄 몇 달 동안을 도도새로 잔치를 벌였고, 멸종되기 전 도도새의 마지막 모습이었다.

이 도도새의 마지막 모습은 가일스 밀턴(Giles Milton)이 쓴 “When Hitler Took Cocaine and Lenin Lost His Brain: History’s Unknown Chapters”에 적혀 있다. 여기서 배울 수 있는 중요한 교훈이 있다. 바로 예상의 힘이다.

도도새가 진화해온 과정에서 볼 때, 이들의 눈에 사람(아니면 다른 큰 육식 동물)의 모습은 이해할 수 있는 범위 밖이었다. 이전 도도새가 만난 동물들은 자신을 잡아먹으려고 하지 않았기 때문이다. 하지만 사람의 도착은 그 오래 패턴을 깨뜨렸다. 아주 예상 밖의 일이었던 것이다.

이런 예상 밖의 일은 투자에서도 일어난다. 투자자들이 과거의 금융 데이터를 이용해 미래에 대한 결정을 내리려 할 때와 직접적인 관련이 있다. 우리는 과거 역사가 미래에 대한 훌륭한 지침이라고 생각하지만, 항상 그런 것은 아니다.

우리는 과거 패턴에 크게 의존한다… 하지만 그 패턴이 깨지기 마련이다. 이것이 바로 나심 탈렙 (Nassim Taleb)이 말한 블랙 스완 문제이며, 예상을 하는데 있어 과거 역사에 의존하는 것이 얼마나 힘든지 보여주는 것이다.

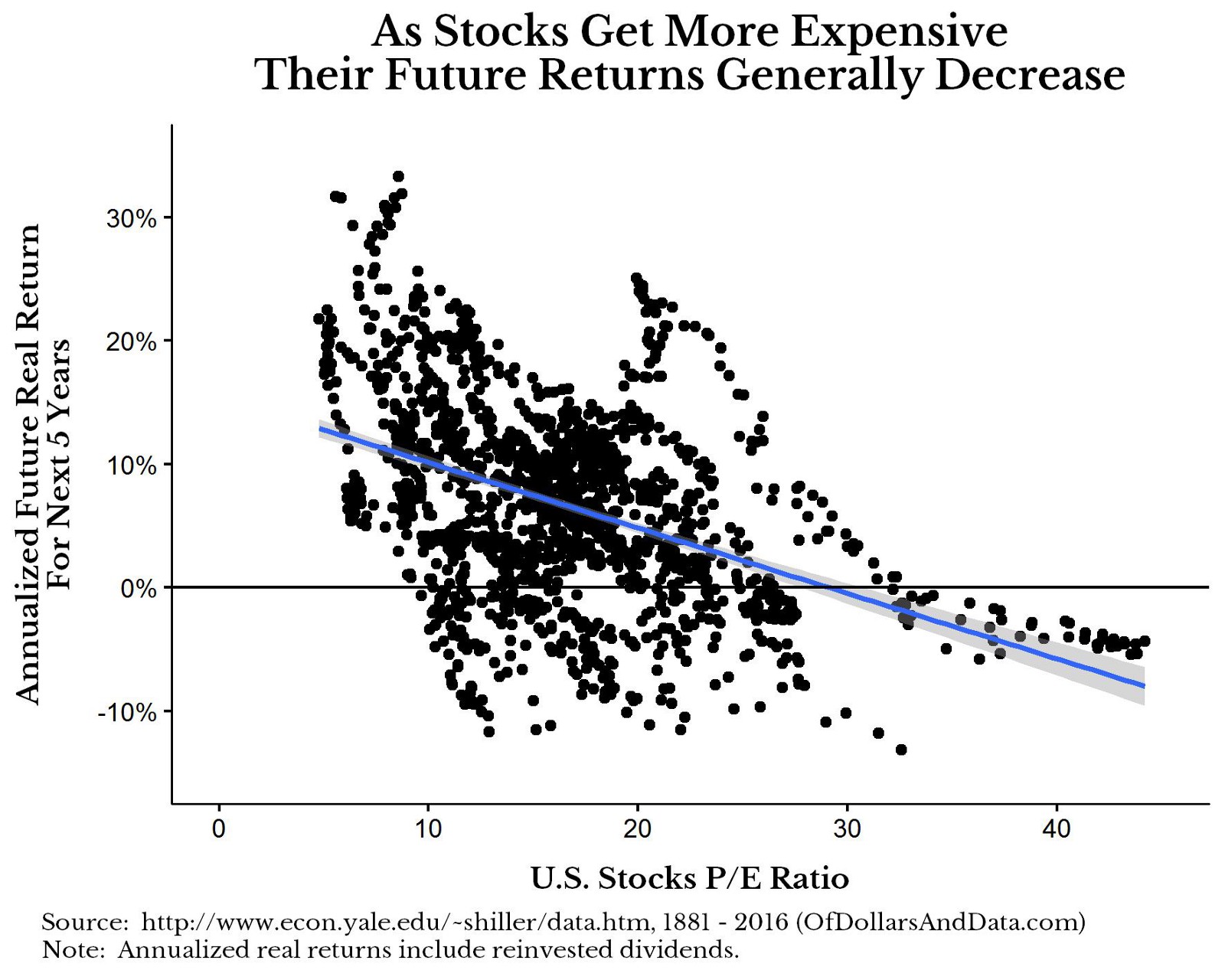

예를 들어, 경기조정 주가 수익 비율(CAPE)를 보자. 2017년 12월 초 현재 미국 주식의 CAPE는 약 32배다. 이를 본 많은 투자자들은 시장이 과대평가되었다는 의미라고 생각한다. 이전 패턴에서 “높은 CAPE 배수 = 거품”이란 의미였다. 이런 논리는 이해가 간다. 현재 주가 수준(즉, CAPE 배수)와 이후 5년간의 실질 수익률 사이에는 음(-)의 관계가 있다.

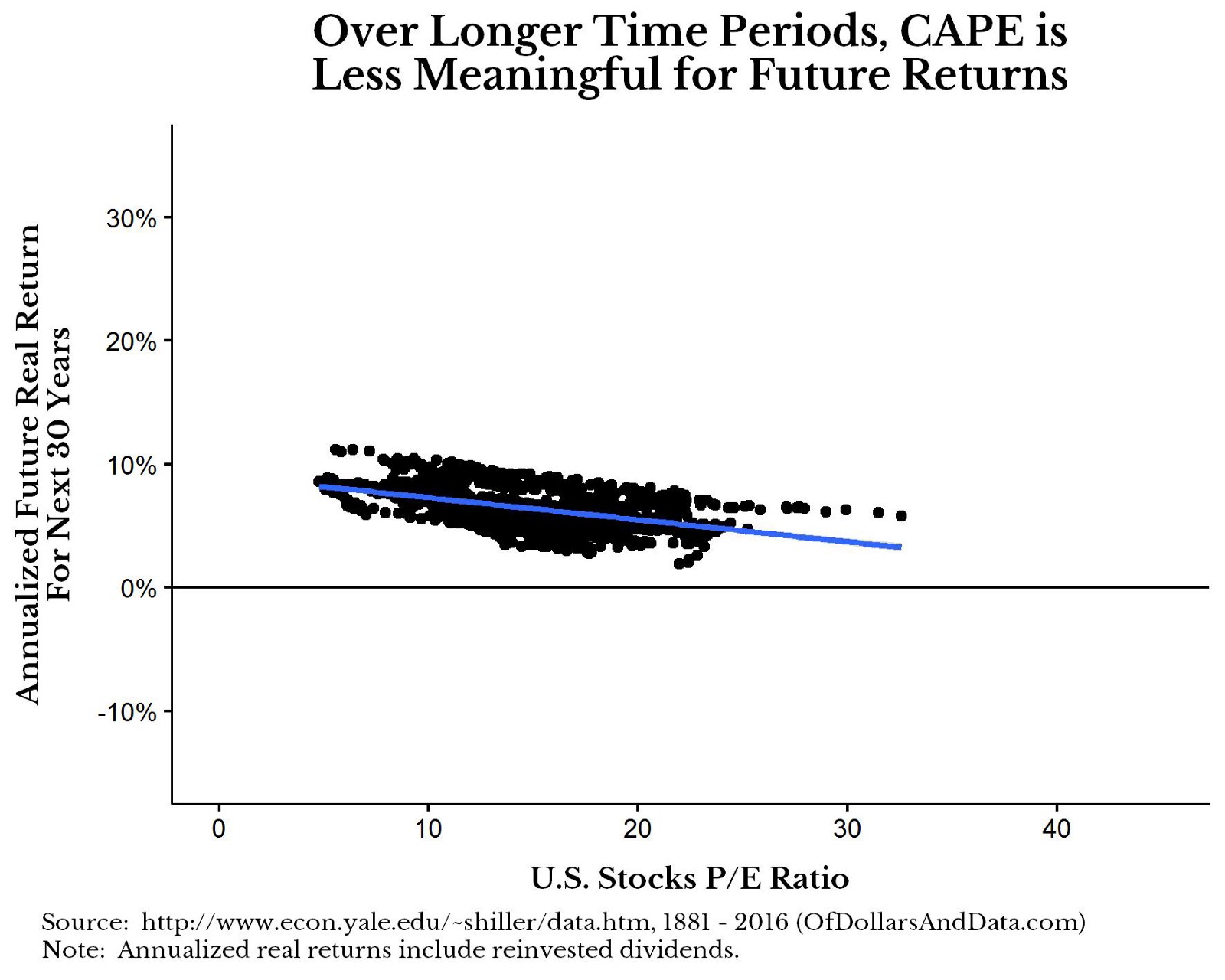

하지만 보다 더 긴 기간을 살펴보면, 이 관계는 깨진다. 아래 차트는 위와 동일한 차트지만, 이후 실질 수익률을 30년으로 늘린 것이다.

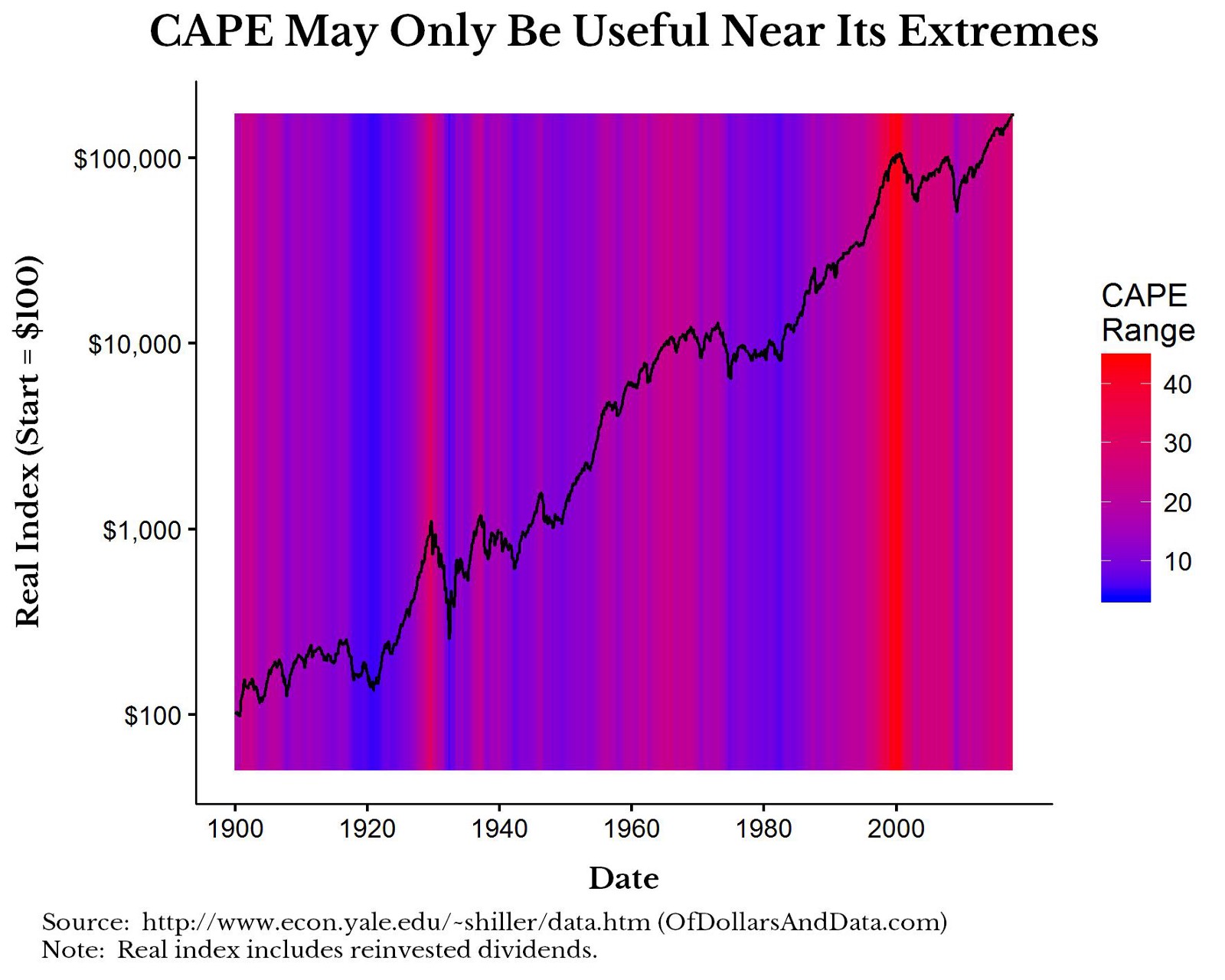

여기서 한 걸음 더 나아가, 1900년 이후 CAPE 배수와 미국 주가 추세를 살펴보자. 아래 차트에서는 월간 CAPE 배수를 색으로 나눠 그 위에 미국 주식의 “실질 주가 + 배당금”(로그 스케일)을 선으로 나타냈다. CAPE 배수가 높을수록 빨간색이고, 낮을수록 파란색이다.

차트에 나타난 것처럼, 일반적으로 CAPE 배수가 높을수록 주식 시장은 고점인 경우가 많지만, 항상 그런 것은 아니다. 이 차트의 문제점은 여기서 이끌어낼 수 있는 결론에 한계가 있다는 것이다. 그 이유는 CAPE 배수가 30배를 넘었던 시기는 대공황(1929년)과 닷컴 붕괴(1999년) 단 두 번이었다. 따라서 CAPE 배수를 “예측” 지표로 삼기에는 미국의 시장 역사가 충분히 길지 않다.

그렇다면 30배가 넘은 현재의 CAPE 배수는 거품의 징후로 볼 수 있을까? 잘 모르겠다. 하지만, 그렇다고 말하기에는 데이터가 충분하지 않아 보인다. 또한 CAPE의 정의 방식은 점점 더 기술적으로 변하고 있다. 위즈덤 트리의 연구 책임자 제레미 슈와르츠에 따르면, 수익에 대한 정의가 바뀌면 CAPE 배수에도 영향을 미칠 수 있다고 한다. 따라서 정확한 판단을 내리기에는 이르다. 개인적으로 CAPE 배수 또는 다른 금융 데이터에 관해서, 전 고점 대비 150% 수준을 거품이라고 보는 클리프 애스니스의 의견을 따른다.

이를 통해 투자자들은 예상 밖의 일도 일어날 수 있음을 염두에 둬야 한다. 트럼프가 미국 대통령이 될 것이라고 생각했던 사람은 드물었고, 슈퍼볼에서 패트리어츠가 우승하리라 생각했던 사람도 드물었으며, 비트코인이 1만 달러를 돌파할 것이라고 생각한 사람이 드물었던 것도 마찬가지다. 그러므로 CAPE 배수가 30을 넘었다고 해서 다르게 생각할 필요는 없다. 이 말을 기억해야 한다:

“이번만 다른 것이 아니라, 매번 다르다.”

잘못된 경계심

그렇다고 금융 데이터가 쓸모없다는 이야기는 아니다. 하지만 과거의 역사는 우리에게 잘못된 경계심을 갖게 만든다. 인간은 패턴을 인식하는데 뛰어나다. 투자 역사상 가장 큰 실수를 저지르게 만든 것도 바로 이 패턴 인식 때문이다. 잘못된 패턴 인식이 가져온 결과 몇 가지를 보자.

주택 가격이 미국 전역에서 동시에 하락할 수는 없다고 여겨졌다. 하지만 그렇게 되었다.

LTCM은 단 하루에 3,500만 달러 이상의 손실을 기록할 가능성이 없다고 생각했다. 하지만 1998년 8월 어느 금요일 5억 3,300만 달러를 날렸다. 기존의 생각은 금리 스프레드에 대한 예상을 바탕으로 했던 것이었다.

1989년 중반 인터넷 기업이 처음으로 상용화되었을 때, DCF 가치평가 모델 중 99% 이상이 계산에 인터넷의 영향을 포함시키지 않을 것이라고 장담했다. 하지만 인터넷은 기존 가치평가 패턴을 깨뜨렸고, 닷컴 거품이 터지면 다시 깨졌다.

하워드 막스가 “The Most Important Thing(번역서: 투자에 대한 생각)”에서 들려준 농담이 떠오른다:

아버지가 들려준 돈을 잃기만 하던 한 도박꾼에 대한 이야기를 해보겠습니다. 어느 날 그는 단 한 마리의 말만 참가하는 경주가 있다는 소식을 듣고, 돈을 빌려 그 말에 걸었습니다. 경마장을 반 바퀴쯤 돌았을 때, 그 말은 울타리 뛰어넘어 도망가 버렸습니다.

이 이야기는 우리 세상에서는 좀처럼 일어나지 않는 일도 일어날 수 있다는 사실을 말해 준다. 도도새처럼, 투자자들도 금융 역사라는 섬에 살고 있으며, 내일 이 섬 해변에 무엇이 떠 올라올지 모른다. 우리는 이 섬이 안전하다고 느끼지만, 바다는 계속해서 혼란을 가져올 것이다. 우리는 과거로부터 배우지만, 우리의 수익률은 본질적으로 불확실한 미래에서 얻어지는 것이다. 우리는 과거의 신념을 사로잡혀 있을 수 있다. 하지만 앞으로 어떤 일이 일어날지 모르며, 그 일이 우리를 도도새의 길로 가게 만들 수도 있다.

<출처: Of Dollars and Data, “Beyond All Expectations”>

This page is synchronized from the post: ‘예상 밖의 일도 일어나게 마련이다’