애플의 투자자들은 주식을 너무 오래 가지고 있어서 피해를 본 것일 수도 있다. 그리고 애플 같은 인기있는 주식보다 소외된 주식이 장기적으로 더 나은 수익률을 올리는 것이 어쩌면 당연한 일일지도 모른다.

#

#

지난 수요일 나온 애플의 매출 경고등을 보면, 시장에서 인기 있는 주식 대신 소외된 주식에 투자하는 것이 얼마나 큰 장점이 있는지 다시 한 번 보여주었다.

7년이 넘게 지난 2011년 8월, 리서치 어필리에이츠의 설립자이자 회장인 로버트 아노트가 애플을 두고 한 말을 생각해봐다 잘 알 수 있다. 당시 그는 장기적으로 뱅크 오브 아메리카가 애플보다 더 큰 수익률을 가져다줄 것이라고 주장했다.

아노트가 역발상적 주장을 한 배경을 이해하기 위해서는 먼저 당시가 애플이 승승장구하면서 세계 최고의 기업으로 나가고 있던 시점이었음을 기억해야 한다. 이와 대조적으로, 뱅크 오브 아메리카는 아직 금융 위기에서 벗어나기 위해 고군분투하고 있었다. 주가는 금융 위기 이전 대비 80% 이상 낮았고, 2008-2009년의 저점이나 거의 다름없었다.

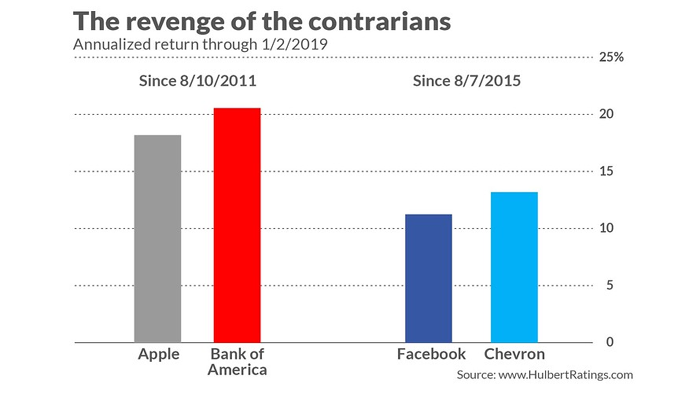

지난 3개월 동안 벌어진 주가 하락, 특히 이번 매출 경고등으로 인한 급락으로, 애플의 주가는 2011년 8월의 뱅크 오브 아메리카의 수준이 되었다. 팩트셋에 따르면, 아노트의 주장이 나온 이후 애플 주식의 연평균 수익률은 18.2%이었던 반면, 뱅크 오브 아메리카는 20.6%였다(아래 차트 참조). 같은 기간 S&P 500 지수의 연평균 수익률은 13.8%였다.

#

2015년 8월 아노트 동료 크리스 브라이트만도 비슷한 역발상적 주장을 한 바 있다. 셰브론이 페이스북보다 더 나은 수익률을 올릴 것이라고 주장이었다. 애플과 마찬가지로, 2015년 8월 당시 페이스북 역시 “새로운 기술 거품의 총아”로서 승승장구하고 있었다. 반면, 셰브론은 불황의 수렁에 빠져 있었고, 대침체 기간 저점에서 겨우 벗어나 있었다. 유가 역시 2008년과 2009년의 최저치보다도 더 낮은 수준이었다.

3년 반이 지난 뒤, 셰브론은 다시 일어섰다. 팩트셋에 따르면, 2015년 8월 이후 셰브론의 연평균 수익률은 13.2%로, 11.3%인 페이스북을 앞섰다(위 차트 참조). 같은 기간 S&P 500의 연평균 수익률은 7.8%였다.

물론, 시장에서 소외된 주식이 항상 인기 있는 주식보다 좋은 수익률을 보이는 것은 아니다. 하지만 장기간에 걸쳐 “평균적으로” 그래왔다.

#### 소외된 주식

#

가장 역발상적 자문 서비스 업체 중 한 곳인 조지 퍼트냄의 “턴어라운드 레터(Turnaround Letter)”를 통해서도 잘 알 수 있다. 퍼트냄은 오랜 기간 문제를 겪고 있다가 그 문제에서 벗어나기 시작한 주식에 초점을 맞추고 있다. 지난 20년 동안, 윌셔 5000 지수의 연평균 수익률은 6.5%인 반면, 그의 모델 포트폴리오는 11.2%였다.

물론, 소외된 주식이 시장보다 높은 수익률을 기록하게 된다 하더라도, 그러기 위해서는 오랜 시간이 걸릴 수 있다. 예를 들어, 2011년 8월 아노트의 주장이 나오고 12개월 동안에도 애플이 뱅크 오브 아메리카를 크게 앞지르고 있었다.

또한 그런 역발상 투자는 어떤 한 종목을 골라내는 것이 아니라, 다양한 종목들로 분산 투자에 상대 수익률에 초점을 맞춘다는 점을 기억해야 한다. 예를 들어, 2011년 8월 아노트의 주장이 있은 이후, 애플이 뱅크 오브 아메리카보다 훨씬 더 많은 영업이익을 창출했다. 그런 점에서 애플이 뱅크 오브 아메리카보다 절대적인 의미로 더 나은 기업이라고 쉽게 주장할 수 있다.

하지만 이런 주장은 대부분의 투자자들이 선호하는 주식이 더 좋은 수익률을 가져다준다는 말이나 다름없고, 이를 근거로 투자해서는 안 된다. 그리고 더 나은 기업이라는 일반적인 정서가 꼭 더 나은 수익률로 이어지는 것은 아니다.

경마를 예로 설명해 보겠다. 경주마 10마리가 출발선에서 준비하고 있고, 그중 한 마리에 돈을 걸 수 있는 경마를 상상해 보자. 10마리 중 한 마리가 1등으로 들어올 것이란 전망이 압도적인 반면, 다른 한 마리는 꼴찌를 할 것이란 전망이 압도적인 상황이다. 경주 결과 1등이 예상된 경주마는 2등으로 들어왔고, 꼴찌가 예상된 경주마는 7등으로 들어왔다. 2등으로 들어온 경주마가 훨씬 더 빨리 들어왔지만, 7등으로 들어온 경주마에 돈을 걸었을 때 상금을 더 많이 받게 된다.

승승장구하는 주식에 투자하려면 너무 높은 프리미엄을 지불해야 한다. 반면, 불운에 처해있고 소외된 주식에 투자하려면 배짱이 필요하다. 하지만 시간이 흐르면서 종종 마지막에 웃는 투자자는 배짱을 가진 쪽이 된다.

자료 출처: Market Watch, “Apple investors get burned for holding on too long” by Mark Hulbert

This page is synchronized from the post: ‘애플의 폭락에서 본 역발상 투자의 매력’