10% 하락했다가 다시 20% 하락하고, 또 30% 하락했다가 다시 40% 하락하고, 또 반 토막 난 주식들은 어디에 있을까요? 바로 원유 서비스 부문에 속해 있다. 할리버튼, 슐럼버거 등 이 부문에 속한 주식들은 2014년 최고치 대비 86% 하락했다.

투자에 대해 전혀 모르는 사람이라도, “싸게 사서 비싸가 파는 것”이라는 것을 알고 있을 것이다. 이론적으로는 일리가 있지만, 실제로는 이 문구가 투자자들이 알고 있는 그 어떤 것보다 손실을 불러오는 원인이었다.

드류 딕슨은 자신이 닷컴 거품 동안 담당했던 전자상거래 소프트웨어 회사에 대한 말도 안 되는 이야기를 들려준다. 이 회사는 최고점 당시 시가총액이 700억 달러가 넘었지만, 현재 3천만 달러로 주저앉아 있다. 드류는 이렇게 말한다.

회사의 주가가 75% 하락했고, 다시 75% 하락했으며, 추가로 75% 하락했고, 이어서 90% 하락했다는 의미다.

주식은 우리가 최대라고 생각하는 것보다 더 하락할 수 있고, 주가가 폭락할 때는 다 그럴만한 이유가 있다.

지금을 생각해 보자.

코로나19는 여행 업계를 둔화시키고 있고, 금융 위기 당시 금융주처럼 이 부문의 주식을 후려치고 있다. 지난주 항공 지수는 매일 3% 이상 하락했다. 월요일 거의 4% 하락했고, 금요일에는 9.3% 더 하락했다.!

1월 17일 135달러까지 상승했던 로열 캐리비안의 주가는 현재 65달러로 주저앉았다. 4년 동안의 수익이 단 32일 만에 사라졌다.

여기서 사고 싶은 유혹이 생긴 투자자가 있을 것이다. 이해 못 하는 바는 아니지만, 떨어지는 칼을 잡는 식의 투자는 보통 잘되지 않는다.

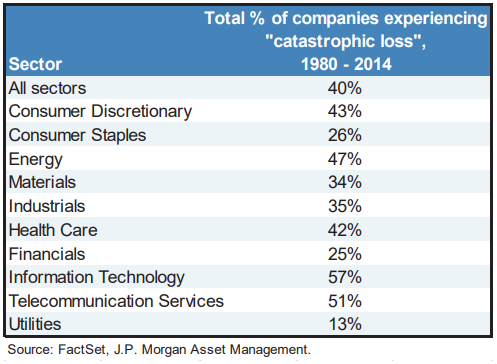

J.P. 모건의 연구에 따르면. 모건, 전체 주식 중 40%가 엄청난 주가 하락을 겪었고, 이후 다시 회복하지 못했다고 한다.

영웅이 되려면, 먼저 계획을 세우는 것이 중요하다. 가장 먼저, 얻어내려는 그 “무엇”을 먼저 결정해야 한다. 만일 바닥을 잡아서 치고 빠지려고 한다면, 지하실을 경험해야 할 수도 있다.

몇 년 안에 주가가 더 상승해 있을 것이란 생각으로 주식을 사려는 생각이라면, 얼마든지 충분한 시간이 있다. 예를 들어, 어떤 주식에 1,000만 원을 투자할 의향이 있다면, 한 번에 몰빵할 것이 아니라, 주가가 5만 원일 때 250만 원, 4만 5천 원일 때 250만 원 등으로 분산해서 투자할 수 있다. 아니면 지금 500만 원을 투자하고, 2주 후에 남은 500만 원을 투자할 수도 있다. 어떤 결정을 내리든 간에, 핵심은 초등학생도 이해시킬 수 있는 계획을 만들어 두는 것이다. 또한 어떤 결정이든 장중에 내리기에는 시장은 너무 빨리 움직인다.

또한 출구 전략이나 플랜 B를 세워두는 것도 중요하다. 특히 빠른 반등을 노려 빠져나올 계획이라면 더 그렇다. 운이 좋아서 바닥을 잡았다면, 트레이딩으로 대응해야지 때를 놓쳐 장기 투자가 되는 우를 저지르지 않도록 해야 한다.

싸게 사서 비싸게 파는 것이 괜찮은 것 같지만, 일반적으로 떨어지는 칼날을 잡아 싸게 산 사람들은 더 싸게 팔게 되는 경향이 있다. 시장에서 이런 게임을 하려거든, 감당할 능력부터 갖춰야 한다.

자료 출처: The Irrelevant Investor, “Don’t Catch a Falling Knife”

This page is synchronized from the post: ‘왜 떨어지는 칼날을 잡고 싶어질까?’