1990년대 이래, 유가가 배럴당 100달러 이상으로 급등했던 적은 몇 차례 안 된다. 2008년 초 한 번, 그리고 2011년에서 2014년 사이가 그랬다(2012년 단기 하락 포함). 지난 7주 동안, 브렌트유 유가는 미국의 이란 제재, 베네수엘라 경제의 붕괴 및 미국 셰일 원유 산업에 나타나고 있는 병목현상 등으로 촉발된 공급 우려로 18% 급등했다. 현재 유가가 4년 내 고점인 배럴당 85달러 근처까지 이르자, 곧 세 자릿수 유가 시대가 올 수도 있다는 추측을 불러일으키고 있다.

아시아 전역의 신흥 국가들이 유가 급등으로 가장 고통받는 경향이 있다. 선진국들도 영향을 피할 수 없으며, 최대 원유 수입국들은 소비가 감소하는 경향이 있다. 당연하겠지만, 노르웨이, 캐나다, 브라질 같은 산유국들은 유가 상승은 반가운 일이다. 하지만, 놀라운 일은 지난 한 해 동안 유가가 상승해 왔어도, 이들 국가가 입은 혜택은 과거와는 달리 그리 크지 못했다.

신흥국

#

씨티은행의 ‘요한나 추아’에 따르면, 유가가 상승하면, 아시아 국가들이 가장 큰 고통을 받는다고 한다. 말레이시아를 제외하고 대부분이 원유 순수입국이기 때문이다. 싱가포르가 6.5%라는 적지 않은 원유 및 천연가스 수지 적자를 기록하고 있으며, 파키스탄, 태국, 스리랑카, 대만이 그 뒤를 따르고 있다. 인도네시아와 베트남은 약 1%로 보다 작은 수지 적자를 운영하고 있다.

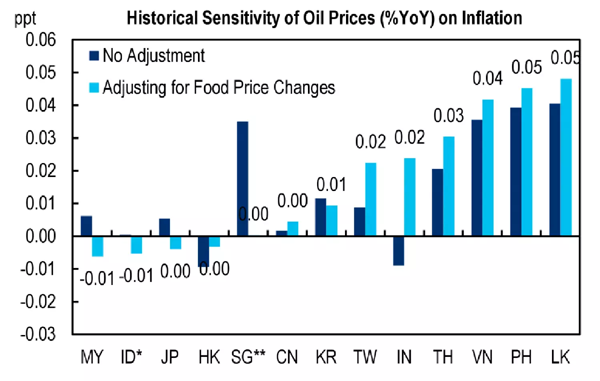

이러한 환경을 감안할 때, 이들 국가 중 상당수가 유가 상승 시 가장 큰 인플레이션 변화를 보일 수 있다. 다음 차트는 지난 6년 동안 국가별로 유가에 따른 인플레이션 민감도를 평가한 것이다. 스리랑카, 필리핀 및 베트남이 선두권을 차지하고 있으며, 태국, 인도 및 대만이 상위 6 위권을 형성하고 있다.

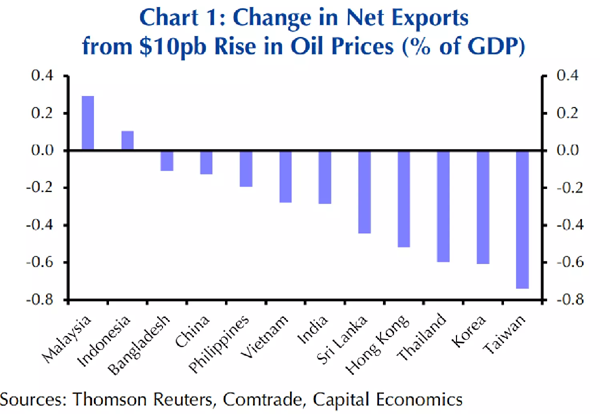

수출 측면에서, 대만, 한국 및 태국이, 국제 유가가 배럴당 10 달러 상승할 때, 가장 큰 폭의 수출 감소가 예상된다. ‘캐피털 이코노믹스’의 ‘크리스탄 탄’의 계산에 따르면, 홍콩, 스리랑카 및 인도 또한 상당한 감소가 예상되는 반면, 말레이시아와 인도네시아의 순수출은 GDP 대비 증가할 것으로 보인다.

이 모든 것들을 취합해 보면, 신흥국들에 대한 전반적인 전망이 그리 밝아 보이지 않는다. 추아는 이렇게 말한다.

신흥 아시아국들은 원유 공급 쇼크와 더불어 달러 강세, 미국 금리 상승, 미국과의 성장 격차 축소 등의 악재가 겹치면서 어려운 시기를 보내고 있다. 당연한 결과겠지만, 이들 국가의 통화도 약세를 면치 못하고 있으며, 투자자들의 위험 회피 성향도 계속되고 있다. 이들 국가의 주가 수준은 올해 이미 하락세를 보이면서 싸졌지만, 그러한 역풍이 지속될 경우 추가 하락도 염두에 둬야 할 것이다.

선진 수입국

#

일부 선진국들도 비슷한 압박에 직면해 있다. ‘뱅크 오브 아메리카 메릴린치’의 ‘에단 해리스’에 따르면, 일본, 유럽 및 영국의 경우, 내년 0.2~0.5% 성장 감소 압박을 받을 것이며, “분명한 패자”가 될 것으로 보인다. 세 국가 모두 원유를 수입할 뿐만 아니라, 유럽과 영국의 가계는 저축률이 낮기 때문에, 상대적으로 물가 상승에 대한 완충 역할이 불비하다.

캐피털 이코노믹스의 사이먼 맥아담스의 계산에 따르면, 2019년 유가가 배럴당 100달러를 유지할 경우 주요 선진국의 소비자들은 연료 비용으로 연간 가계 지출에서 0.3%를 추가로 부담해야 할 것으로 보인다. 소비자 물가 지수 또는 1% 이상 상승할 것으로 보이지만, 이들 대부분의 국가에서 진행되고 있는 임금 인상으로 상쇄될 수 있을 것이다.

산유국

#

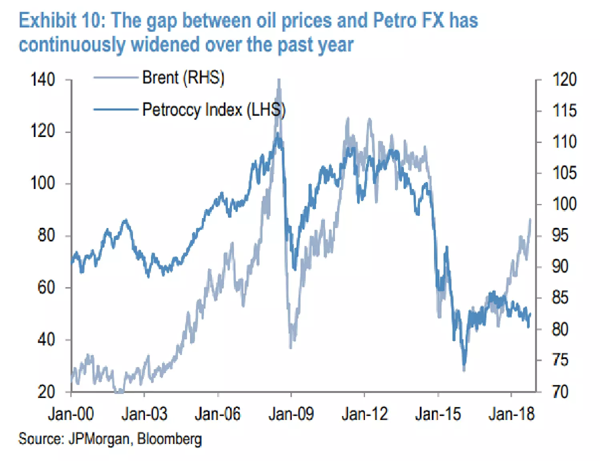

유가가 세 자릿수가 되면 산유국들이 혜택을 입게 될 것이 분명하다. 하지만 과거 유가 상승 시와는 달리, 지난해 말 이후 혜택의 폭이 상당히 줄어들고 있다. 대니얼 후이와 ‘J. P. 모건 시크리티즈’의 전략 팀에 따르면, 노르웨이 크로네, 캐나다 달러 및 멕시코 페소 같은 소위 “페트로 통화”의 성과는 유가에 비해 점점 더 큰 폭으로 저조해지고 있다. 아래 차트를 보면, 양자의 격차는 현재 17%에 이르고 있다.

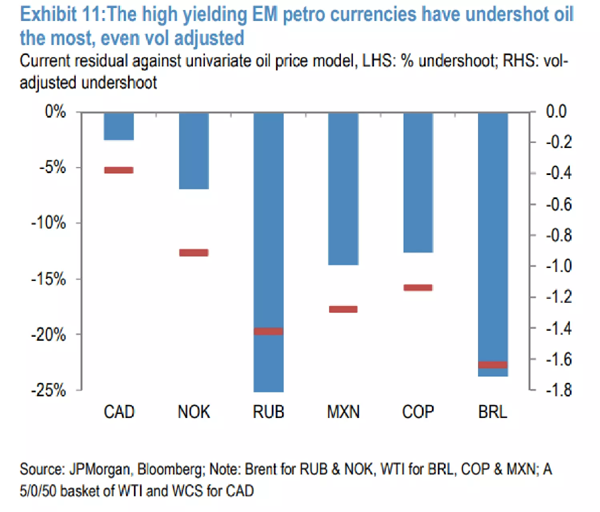

아래 차트는 유가 상승의 혜택을 받지 못하고 있는 일부 산유국들을 모습을 나타낸 것이다. 러시아 루블과 브라질 헤알은 각각 26% 및 24% 가치 하락으로 최하위를 기록했다. 멕시코 페소는 약 15% 가치 하락을 겪고 있다.

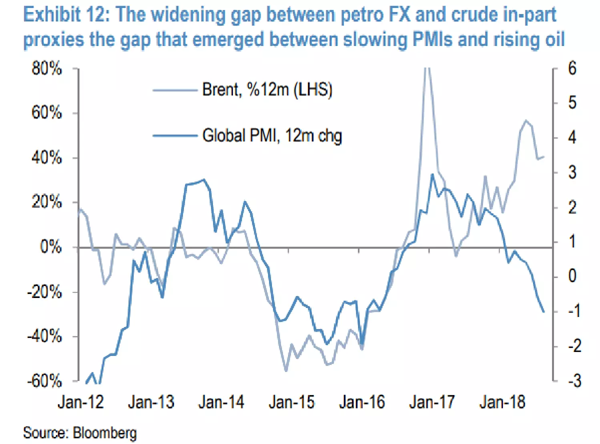

유가 상승은 세계 경제 성장 둔화로 이어지고 있다. 현재의 유가 상승은 초과 수요뿐만 아니라 공급 부족으로 인한 것이다. 그리고 최근 몇 개월 동안, 전 세계 수출이 위축되면서 글로벌 PMI는 2년 내 최저 수준까지 떨어졌다. 실제, 세계 경제 성장과 브렌트유 유가 간의 격차는 유가와 페트로 통화 간의 격차를 반영하고 있다.

하지만 공급 문제 중 일부는 완화될 가능성이 크다. 최근 브렌트유 유가는 백악관이 일부 이란산 원유 수입국에 대해 제재를 면제할 수도 있다는 뉴스로 배럴당 83달러까지 하락했다. “이란과의 관계를 끊지 않는 개인과 단체는 심각한 결과를 초래하게 될 것”이라는 이전 트럼프 행정부의 입장에서 크게 후퇴한 것이다.

유가 100달러 시대는 정책 방향이 어느 쪽으로 결정되느냐에 전적으로 달려있다.

자료 출처: Financial Times, “The winners and losers of $100 oil”

This page is synchronized from the post: ‘유가 100달러 시대, 승자와 패자’