전반적인 금융 자산이 급증한 올해, 상품도 예외는 아니었다.

상품은 2019년을 기점으로 두 자릿수의 수익률을 올리면서, 2016년 이후 최고의 한 해를 보냈다. S&P GSCI 스팟 인덱스(S&P GSCI Spot Index)는 12.3% 상승해, 2018년 15.4% 하락을 어느 정도 만회했다.

상품이 확실하게 활기를 띤 것은 아니다. 이 현물 지수를 기준으로, 지난 5년 동안 여전히 7.5% 하락해 있다. 지난 10년 동안은 14%, 2008년 7월 고점 대비로는 무려 53%나 하락해 있다.

한편 상품 선물을 보유하면서 매월 계약을 갱신해 나가는 S&P GSCI 토탈 리턴 인덱스(S&P GSCI Total Return Index)의 성과는 더 악화되어 있으며, 지난 5년 동안 29%, 지난 10년 동안 41% 그리고 2008년 고점 대비 77%의 손실을 기록 중이다.

분명 상품은 10년 전과 비교했을 때 여전히 매우 우울하지만, 그룹 내에서 일부 주목할 만한 것들이 있다. 이하에서 올해 주식보다 개별 상품 및 상품 ETF를 살펴본다.

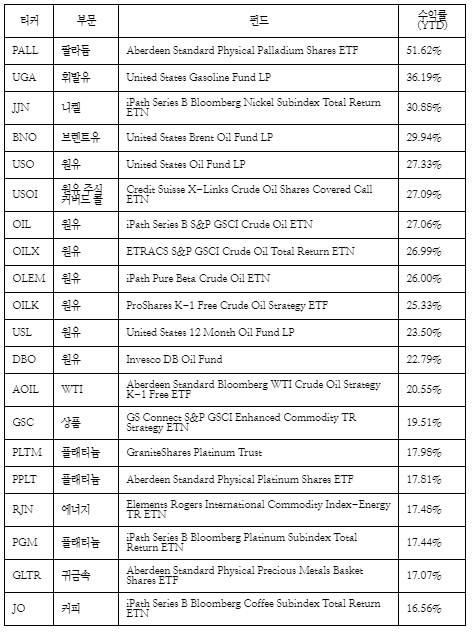

올해 최고의 성과를 올린 상품 ETF(레버리지/인버스 제외)

※ 12월 11일 기준

부동의 No. 1

올해 상품 분야의 확실한 리더는 팔라듐이었다. 팔라듐 가격이 온스 당 1,940달러 이상으로 사상 최고치를 기록하면서(현재는 1,881달러), 3억 달러 규모의 PALL(Aberdeen Standard Physical Palladium Shares ETF)도 올해 51.6% 급등했다.

놀랍게도 팔라듐 가격은 현재 금 보다 33% 높을 뿐만 아니라, 2011년 기록된 금 가격 최고치 1,921달러보다도 높다.

존슨 매튜에 따르면, 8년 연속을 팔라듐 수요가 공급을 앞지르고 있다고 한다. 팔라듐은 자동차 매연 감축 촉매로 중요한 역할을 하며, 정부의 통제를 받기도 한다.

원유의 반등

올해 팔라듐에 이어 가장 성과가 좋은 상품 ETF는 원유 관련 펀드들이었다. UGA(United States Gasoline Fund LP), BNO(United States Brent Oil Fund LP) 및 USO(United States Oil Fund LP)는 올해 27~36% 상승했다.

명확히 하자면, 원유 시장은 전혀 강세장이 아니다. 하게합시다. 현재 60달러 수준의 유가는 2018년의 고점인 약 80달러보다 훨씬 낮다. OPEC가 일간 120만 배럴을 감산하고 있는 상황에서 이렇다.

올해 일간 1백만 배럴 이상 증가한 미국 원유 생산량은 유가에 상당한 압박을 가하고 있다. 그럼에도 불구하고, 지난해 말 급락 후 원유 관련 ETF에 투자한 사람은 상당한 이익을 얻고 있을 것이다.

금의 귀환

앞서 언급 한 팔라듐만이 올해 상승 랠리를 펼친 귀금속은 아니다. 마찬가지로 자동차 촉매에 사용되는 플래티늄도 상승세를 보였다. PLTM(GraniteShares Platinum Trust)는 올해 18% 상승했다. 하지만 더 큰 그림으로 보면, 플래티늄 가격은 여전히 상대적으로 부진한 모습이며, 공급이 수요를 훨씬 앞서면서 팔라듐의 절반 수준으로 거래되고 있다.

한편, 귀금속 중에서 가장 유명한 금도 다시 귀환한 모습니다. BAR(GraniteShares Gold Trust), GLDM(SPDR Gold MiniShares Trust) 및 힝(SPDR Gold Trust)는 각각 14.5% 이상 상승했다.

사상 최고치보다는 여전히 낮지만, 금 가격은 올해 6년 만에 처음으로 1,550달러 수준을 돌파했다. 현재는 거기에서 약 100달러 하락해 있지만, 투자자들이 안전 자산으로 거의 제로(0) 금리인 국채의 대안을 찾아 나섬에 따라, 금에 대한 수요가 높아지고 있다.

기타 승자

올해 주목할 만한 다른 개별 상품 ETF로는 JIN(iPath Series B Bloomberg Nickel Subindex Total Return ETN)은 30.9% 상승했고, JO(iPath Series B Bloomberg Coffee Subindex Total Return ETN )은 16.7%, SIVR(ABERdeen Standard Physical Silver Shares ETF)는 8.7% 상승했다.

위에서 언급한 개별 상품 ETF 외에도, 소수의 광범위한 상품 지수 ETF도 올해 최고의 성과를 거두고 있다. GSC(GS Connect S&P GSCI Enhanced Commodity TR Strategy ETN), GSP(iPath S&P GSCI Total Return Index ETN) 및 GSG(iShares S&P GSCI Commodity Indexed Trust)는 각각 두 자릿수 수익률을 기록했다.

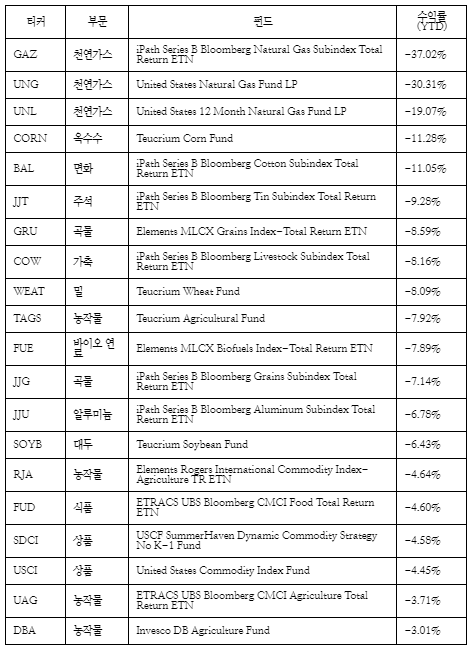

최악을 거둔 상품 ETF

올해의 최악의 상품 ETF를 간단히 살펴보면, 천연가스 트리오를 찾을 수 있다. GAZ(iPath Series B Bloomberg Natural Gas Subindex Total Return ETN), UNG(United States Natural Gas Fund LP) 및 UNL(United States 12 Month Natural Gas Fund LP)는 올해 19~37% 하락했다.

미국이 기록적인 양을 생산함에 따라, 천연가스 공급이 폭발했다. 천연가스는 주로 난방 및 발전용으로 사용된다. 하지만 최근 몇 년간 연료 수요는 꾸준히 증가했지만, 막대한 양의 공급을 흡수하기에는 충분하지 않았다.

천연 가스 외에도, 몇 가지 농산물도 저조한 성과를 보였으며, 그 이유는 의심의 여지 없이 미국-중국 무역 전쟁 때문이었다.

CORN(The Teucrium Corn Fund), BAL(iPath Series B Bloomberg Cotton Subindex Total Return ETN), COW(iPath Series B Bloomberg Livestock Subindex Total Return ETN) 및 WEAT(Teucrium Wheat Fund)는 올해 8~11% 하락했다.

다음은 올해 최악의 성과를 올린 상품 ETF다(레버리지/인버스 제외).

※ 12월 11일 기준

자료 출처: ETF.com, “Best & Worst Performing Commodity ETFs”

This page is synchronized from the post: ‘올해 최고/최악의 성과를 올린 상품 ETF’