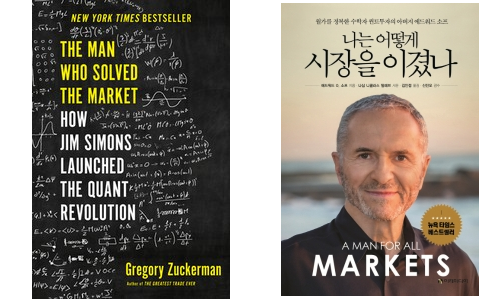

과거 퀀트 투자와 가치 투자는 완전히 다른 것이라고 생각했었다. 두 명의 퀀트 투자의 대가에 관한 책 그레고리 주커만의 “The Man Who Solved The Market(국내 번역본 미출간)”와 에드워드 소프의 “A Man For All Markets(번역본: 나는 어떻게 시장을 이겼나)”을 읽기 전까지는 말이다. 소프의 책은 2017년 데일리 저널 주주총회에서 찰리 멍거가 추천한 바도 있다.

어쩌면 가치 투자자가 퀀트 투자에 대한 책을 읽는다는 것이 좀 이상할 수도 있다. 하지만 이 두 권의 책을 읽으면서, 가장 성공한 퀀트 펀드의 이면에 아름다운 합리성이 자리 잡고 있다는 데 깊은 영감을 받았다. 책에 묘사된 두 투자자 모두 그 특별한 업적에 대해 존경을 받고, 모두 성공을 누릴 자격이 있다.

교훈을 알아보기 전에 먼저, 책에 묘사된 두 명의 존경받는 대가, 에드워드 소프와 짐 시몬스를 간단히 소개하고 넘어가자.

에드워드 소프는 많은 주목할 만한 업적을 남겼지만, 정작 유명하게 된 것은 “ “Beat The Dealer(번역본: 딜러를 이겨라)”라는 책 때문이었다. 그가 나타나기 전까지는 누구도 플레이어가 카지노를 이길 수 있다고 믿지 않았다. 하지만 소프는 지칠 줄 모르는 연구와 엄격한 수학 통계적 추론을 통해, 블랙잭 같은 일부 게임에서 플레이어가 메이커를 이길 수 있다는 결론에 도달했다. 처음에 라스베이거스 카지노들은 소프가 허풍을 치고 있다고 생각했다. 그가 등장해 자신이 책에 쓴 전략으로 카지노를 휩쓸기 전까지는 말이다. 카지노들은 결국 소프를 출입 금지시킬 수밖에 없었다.

이후 소프는 금융시장과 카지노는 놀라울 정도로 비슷하며, 따라서 수학과 통계를 활용해 데이터를 분석하면 두 곳 모두에서 우위를 점할 수 있다는 사실을 깨달았다. 이윽고 그는 최초의 실질적인 퀀트 펀드인 “프린스턴 뉴포트 파트너스”를 설립했다. 1969년 11월 시작한 펀드는 1988년 해산할 때까지 단 한차례도 손실을 기록한 연도가 없었다. 운용 보수를 제한 연평균 수익률은 15.1%로, 같은 기간 10.2% 올린 S&P 500 지수를 크게 앞섰다.

소프에 관한 재미있는 이야기는 많다. 그중 하나가 워런 버핏을 만난 이야기다. 소프와 버핏은 버핏의 초기 투자자였던 친구를 통해 서로를 만났다. 버핏은 자기가 좋아하는 반추이적 주사위로 소프를 시험했고, 소프는 그 자리에서 이 주사위의 ‘비밀’을 말해 버핏에게 큰 감명을 주었다. 그러면서 소프와 버핏은 서로를 존경하게 되었다. 버핏은 1969년 자신 파트너십을 해산하면서, 투자자들에게 소프의 펀드를 추천했다. 소프는 이후 버핏이 버크셔 해서웨이를 인수한 후 버크셔의 장기 주주가 됐다.

짐 시몬스는 수학 천재로서 “The Man Who Solved The Market”의 주인공이다. 3살 때 2에서 1,024까지 숫자를 곱하고 다시 반으로 나누면서, 거듭제곱을 이해했다고 한다. 4살 때는 그리스 철학자 제논이 처음 언급한 가장 유명한 역설 중 하나인 “한 점에서 다른 점으로 이동하려면 먼저 두 점의 거리 절반을 이동해야 한다. 그리고 나머지 거리의 절반을 이동하고, 또 나머지 거리의 절반을 이동해야 하는 등 무한히 많은 절반 거리를 이동해야 한다고 한다. 그 때문에 운동은 불가능하다.”를 생각했다고 한다.

시몬스는 3년 만에 MIT에서 수학 학부 과정을 마쳤다. 23살에 버클리에서 수학 박사 학위를 받았고, 29살에 뉴욕 스토니브룩 대학 수학과 학과장이 됐다. 기하학 분야에서 최고 영예인 베블런 상을 수상했으며, 중국의 유명한 수학 신동이자 대표적인 미분기하학자이자 위상학자인 천싱선과 천-시몬스 이론을 발표했다. 소프가 세간의 이목을 끌었던 것과 대조적으로, 시몬스는 비밀주의를 유지했고, 신비감을 느끼게 할 정도였다.

시몬스의 “르네상스 테크놀로지,” 그리고 주력 펀드 “메달리온 펀드”는 역대 최고 성과를 올린 펀드다. 메달리온의 성과는 워런 버핏, 피터 린치, 조지 소로스, 에드 소프 같은 다른 투자 전설들을 무색하게 한다. 1988년 말부터 2018년까지, 메달리온 펀드는 연평균 66%, 운용보수를 제하고 39.1%의 수익률을 달성했고, 손실을 기록한 경우는 1년에 불과했다. 초고액의 운용보수 구조(2002년 이후 운용 수수료 5%, 성과 수수료 44%)와 펀드 규모를 감안하면 이러한 장기 성과는 실로 놀라울 따름이다.

분명 소프와 시몬스 모두 남다른 투자 성과를 거뒀다. 심지어 금융시장의 모든 사람들이 꿈꿔왔던 “저위험 고수익”을 이뤄냈다고 주장할 수도 있다. 어떻게 해냈을까? 그들의 성공에 기여한 공통적인 요소가 있을까? 그들의 성공에 있어서 가치 투자자들은 어떤 교훈을 얻을 수 있을까? 다음 글에서 다룰 질문들이다.

(2부와 3부에 계속)

자료 출처: Grahamites, “What I Learned From Ed Thorpe and Jim Simons - Part I”

This page is synchronized from the post: ‘퀀트 투자자 애드 소프와 짐 시몬스에게서 배운 교훈 (1부)’