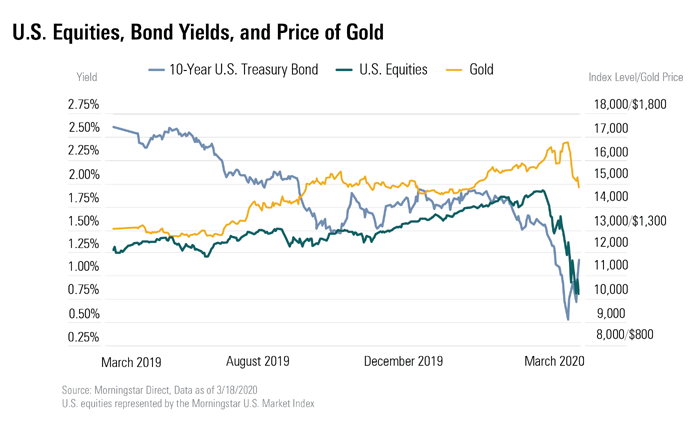

주식시장이 이전 저점을 낮춰가고 반등에 실패하면서, 많은 투자자들이 앞다퉈 포트폴리오의 위험을 줄이거나 제거하고 있다. 하지만 최근 들어, 많은 안전 자산 역시 투자자들에게 불안정한 주식시장에서 대피할 수 있는 피난처 역할을 해주지 못하고 있다.

일반적으로 주식시장에 투매 현상이 일어날 때, 미국 국채나 금 같은 안전 자산은 투자자들의 포트폴리오에서 쿠션 역할을 해준다. 하지만 최근 약세장에서는 이런 안전 자산마저 압박을 받고 있다.

미국 국채 매도세의 배경?

주식시장이 하락하는 동안, 투자자들은 종종 가장 위험하다고 생각되는 주식을 팔고, 다시 시장 환경이 개선될 때까지 자금을 채권에 넣어두곤 한다. 이러한 역사적 관계는 투자자들이 안전한 미국 국채에 뛰어들고, 전반적인 수익률 곡선이 하락세를 보였던 2월 말과 3월 초까지는 그대로 유지되었다.

하지만 지난 주초 미국 국채 금리가 사상 최저치를 기록한 이후, 중장기 국채의 금리는 다시 상승세로 돌아섰다.

중장기 국채가 매도세로 돌아선 데는 두 가지 주된 이유가 있는 것으로 보인다.

1)미국 장기 국채 금리는 사상 최저치로 떨어졌다. 이로 인해 많은 투자자들이 포트폴리오의 만기를 줄이려는 동기가 되었다. 기본적으로 거의 제로(0)에 가까운 금리에서는 이자도 거의 받지 못하는 동시에, 투자자들이 미국 국채가 마이너스(-) 금리로 거래될 것이라고 기대하지 않는 한 가격 상승 여지도 거의 없게 된다. 위험/보상 균형이 점점 더 불리하게 기울어짐에 따라, 장기 국채를 매도하고 단기 국채로 갈아타는 것이 타당하다. 그렇게 해야 만기 위험을 낮출 수 있고, 조금이나마 이자를 더 받거나, 가격 상승을 노릴 수 있다.

2)많은 투자자들이 정부의 경기 부양책이 신규 국채 발행을 통해 이뤄질 것이라고 생각하고 있다. 통상적인 적자 재정 운영 외에도, 경기 부양책의 규모(현재 1.2조 달러를 고려 중)를 고려할 때, 올해 말 시장에 신규 국채가 훨씬 더 많이 풀리게 된다는 의미다. 채권 트레이더들은 지금 같은 저금리 상황에서 신규 발행 국채를 흡수할 만한 수요가 충분하지 않을 것이라고 우려하고 있다.

금이 압박을 받는 이유

금 가격도 압박을 받고 있는데, 그 이유는 시장이 추가 공급을 우려해서가 아니다. 보도에 따르면, 헤지 펀드와 트레이딩 데스크가 담보 보충 요구에 맞추기 위해 자금 조달에 나서면서, 금 포지션을 줄이거나 완전히 청산하고 있다고 한다.

많은 헤지 펀드들이 연초 대비 20% 이상의 손실을 겪고 있는 상황에서, 그중 일부는 할 수 없이 금 포지션을 매도하거나 청산하고 있는 것이다. 또한 펀더멘탈 관점에서, 코로나19의 경제적 영향으로 인해 중국의 금 보석류(전 세계 금 수요의 상당량을 차지함)에 대한 단기적인 수요가 줄어들 것이라는 우려가 커지고 있다.

장 마감 직전을 주목하라.

지금 같은 시장에서는, 장 마감 직전의 거래 상황을 주목해서 지켜볼 필요가 있다. 레버리지를 사용한 많은 투자자들이 증권사의 담보 보충 요구에 필요한 현금을 마련하기 위해 매도에 나서는 경우가 빈번하기 때문이다.

2008~2009년 금융 위기가 한창일 때, 주식시장은 마감 20~30분 전까지는 안정세를 보이다가, 이후 15분 동안 주가가 급락하는 현상이 두드러졌다. 그 이유는 헤지 펀드 매니저들이 장 마감 전까지 기다리면서 마진 콜을 당하지 않기 위해 현금을 얼마나 마련해야 하는지 정확히 계산해 두었다가, 장 마감 직전에 증권사의 담보 보충 요구만큼 현금을 마련하기 위해 포지션을 청산하기 때문이다.

이런 장 마감 직전의 움직임은 이번 코로나19 사태 동안에도 이미 여러 차례 발생했다. 일단 레버리지를 사용한 펀드들의 손실이 가중되고 어쩔 수 없이 매도해야 하는 상황이 줄어들어야만, 시장 변동성이 실질적으로 줄어들 것으로 예상된다.

자료 출처: Morning Star, “Even Safe-Haven Assets are Feeling the Pressure”

This page is synchronized from the post: ‘지금 시장에서 안전 자산마저 압박받는 이유’