미래를 예측하기란 불가능한 일이지만, 향후 10년 안에 미국도 다른 많은 선진 경제들처럼 마이너스(-) 금리 클럽에 가업할 가능성이 있으며, 그 확률은 75% 이상이 될 것으로 생각됩니다.

여기서 질문은 미국이 마이너스(-) 금리 시대가 되면 은퇴 자금을 어디에 넣어두어야 하느냐?입니다.

#

우선, 전 세계적으로 국채 금리가 마이너스(-)가 된 상황을 이해할 길은 없다. 한 번도 일어난 일이 없으며, 역사적으로 전례가 없는 사건이기 때문이다.

금리 변동을 예측하기란 아주 어려운 일이지만, 다른 많은 선진국들처럼 미국 국채 역시 마이너스(-) 금리 시대로 들어가는 것은 시간문제라는 생각이 점점 커지고 있다.

올해 초 2.7%였던 10년 만기 미국 국채 금리가 이미 1% 대까지 하락했다.

아직 금리가 2016년 저점을 깨지는 않았지만, 올해 초 예측보다 훨씬 더 근접해 있다.

연준은 아직 단기 금리를 2.00~2.25% 범위로 고정시켜놓고 있다. 개략적으로 추측해 보자면, 다음번 경기 침체가 일어나면 금리가 마이너스(-)로 떨어질 것이다.

미래를 계획할 때 여러 시나리오를 놓고 분석해 두어야, 어떤 일이 일어나도 놀라지 않을 수 있다.

몇 가지 생각 :

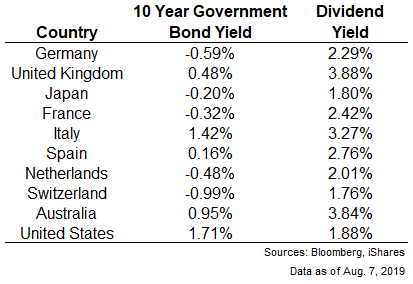

좋은 투자 수익률을 올리기 위해서는 어떤 형태로든 시장 변동성을 받아들여야 한다. 다음은 여러 선진국의 10년 만기 국채 금리와 해당 국가 주식 시장의 배당 수익률을 비교한 것이다.

국채의 대안으로 주식을 고려해야 한다고 말하는 것은 아니다. 그러면 너무 큰 비약이다. 주식과 채권은 본질적으로 위험 특징아 아주 다른 자산이다. 투자자의 서양에 따라 회사채, 모기지 채권, 정크 본드, 우선주 등 다른 곳에서 소득원을 찾을 수 있다.

하지만 이들 자산의 금리 역시 하락하고 있으며, TIPS를 제외하고 모든 채권이 인플레이션이라는 동일한 위험을 겪고 있다.

조만간 이들 국가의 투자자들의 금리 상황에 따라 (a) 기대 수익률 재조정하거나 (b) 기존 기대 수익률을 유지하려면, 위험 자산의 비중을 높여 포트폴리오의 변동성을 더 기꺼이 받아들일 수 있어야 할 것이다.

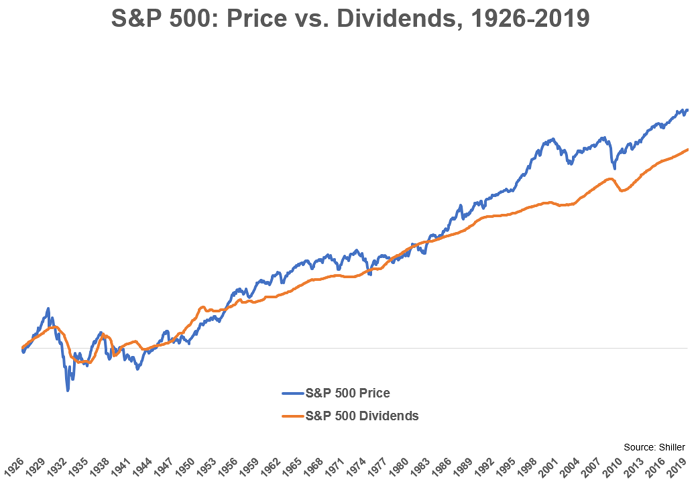

주식 시장의 변동성 다시 생각해야 한다. 주식 시장에서 가장 저평가된 요소 중 하나가 배당금이다. 투자 총 수익률 계산에서 심리 회계를 편향을 극복해 배당금과 주가를 분리해 생각할 수 있다면, 배당금은 고유한 소득원이 될 수 있다.

위 차트는 1926년 이후 배당금과 주가 측면에서 S&P 500의 성장 추세를 보여준다. 배당금이 훨씬 더 부드럽게 증가 추세를 보였음을 알 수 있다. 배당금과 주가를 분류해보면 다음과 같다.

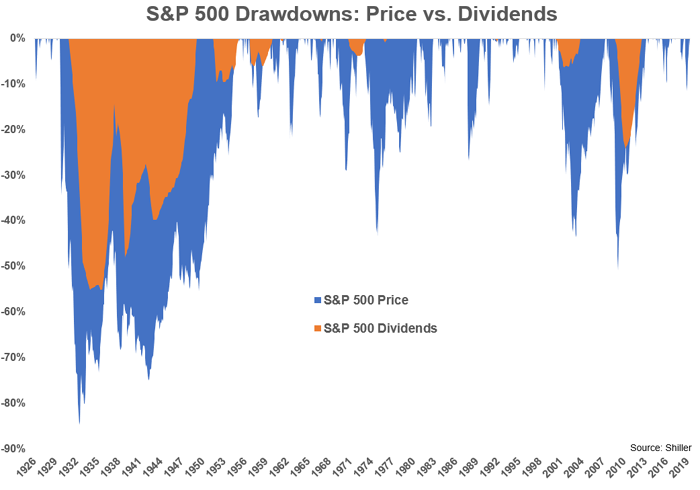

주식 시장 수익률의 두 하위 요소인 주가 상승과 배당금 증가는 비슷하지만, 변동성 면에서 주가가 배당금보다 4배 더 높았다. 이를 다른 방식으로 살펴볼 수 있다.

시장이 붕괴되더라도 배당금은 주가만큼 크게 하락하지 않는다. 달리 말하면 주가는 펀더멘탈보다 훨씬 더 크게 오락가락할 수 있다는 의미다. 배당금이 두 자릿수로 하락한 경우는 2007~2009년이 유일했다. 당시 배당금은 24% 하락했지만, 56% 이상 하락한 주가에 비하면 절반도 되지 않는 수준이었다.

배당금은 시간이 지남에 따라 지속적으로 물가 상승률을 넘어서는 수익을 제공하는 몇 안 되는 소득원 중 하나다. 1926년 이래, S&P 500의 배당금은 연간 약 5%의 비율로 증가한 반면, 물가 상승률은 약 2.9%였다.

분명, 배당금 증가율의 변동성은 채권 시장에서 보다 더 높았다.

하지만 포트폴리오의 주식 비중에서 나오는 배당금을 소득원으로 생각할 수만 있다면, 배당금이 주가 변동성보다 훨씬 더 안정적이다.

채권을 이자가 아니라 보호 수단의 측면에서 바라봐야 한다. 금리가 바닥을 길 때면 주식 시장이 더 중요해지지만, 그렇다고 채권이나 현금을 모두 주식에 투자해서는 안 되며, 여전히 보호 수단이라는 측면에서 고려해야 한다.

대부분의 투자자는 채권을 이자 또는 소득원의 대상으로 생각한다. 그리고 그래서 안 될 이유는 없다. 채권 수익률의 대부분은 시간이 지남에 따라 가격 상승이 아니라 시작 금리에서 나온다.

마이너스(-) 금리 세계에서는 채권에 대한 생각 방식을 바꿔야 한다. 채권은 항상 주식 시장 하락 시 충격 흡수 장치 역할을 해왔지만, 금리가 정상에서 벗어날 때가 그 중요성이 더 높아진다.

채권은 주식 시장이 불가피한 하락을 겪을 때 비중을 재조정하게 해주는 실탄 역할을 할 수 있다. 따라서 채권은 과거와 같이 높은 수익을 제공하지 않더라도, 투자라는 사업을 계속 진행할 수 있게 해준다.

지금은 투자하기 쉬운 시절이 아니라는 점을 이해해야 한다. 마이너스(-) 금리 세상이 어떤 의미인지 아는 사람은 없다. 지금까지 한 번도 이런 상황이 빚어진 적이 없기 때문이다. 시장 환경은 언제나 다르지만, 지금의 환경은 과거 대부분의 경우보다 훨씬 더 다를 수 있다.

이에 대한 쉬운 해결책은 없다. 더 높은 수익을 얻으려면 어떤 형태로든 더 큰 변동성을 받아 들여야 한다. 안정성을 우선으로 두고 싶다면, 낮은 수익을 받아들여야 한다.

이러한 위험-보상관계는 어느 시절이나 마찬가지였지만, 안정성을 대가로 한 수익은 과거 그 어느 때보다 크게 낮아졌다. 미국의 국채 금리가 마이너스(-)가 되면, 괜찮은 채권 가격 상승으로 수익을 노려볼 수도 있다. 하지만 결국 금리가 상승하면, 장기 국채 투자자들은 다시 좋은 금리 수익을 얻게 될 것이다.

투자자들은 5~6%의 무위험 수익률을 쉽게 얻길 바라지만, 지금은 요원한 상황이다. 투자자는 자신이 원하는 방식이 아니라, 시장이 원하는 방식으로 투자해야 한다.

그러기 위해서 투자자는 포트폴리오의 위험에 대한 인식의 틀을 바꿀 필요가 있다.

자료 출처: A Wealth of Common Sense, “Investing in a Negative Interest Rate World”

This page is synchronized from the post: ‘마이너스(-) 금리 환경, 어떻게 투자할 것인가?’