1993년은 그야말로 획기적인 한 해였다.

월드 와이드 웹(World Wide Web)이 일반 대중에게 개방되었고, 우리가 정보를 수집해 전 세계에 퍼뜨리는 방식을 영원히 바꿔 놓았다.

NASA가 허블 우주 망원경에 한 쌍의 “렌즈”를 설치해 찍은 사진이 우리에게 대기권 밖의 경이로움을 보여주었다.

그리고 미국에서 탄생한 상장지수펀드(exchange-traded funds; ETF)는 우리의 투자 방식에 영원한 인상을 남겼다. 25년이 넘게 지난 지금, ETF는 모든 투자자들에 점점 더 매력적인 투자 수단이 되어 왔으며, 인덱싱을 통한 포트폴리오 다변화, 세금 효율성 및 저렴한 비용의 혜택을 가져다주었다.

ETF는 1990년 캐나다에서 처음 소개되었다. 3년 후 미국에서 출시된 ETF는 복잡한 전략으로 수백만 달러를 거래하는 기관 투자자들이 주된 대상이었다. 1993년 말 미국 내 ETF 운용 자산은 약 4억 6,500만 달러에 달했다.

하지만 좀 더 과거로 가보자. 1976년 뱅가드는 전통적으로 기관 투자자들의 투자 전략이었던 “인덱싱”을 대중에게 공개해 저비용으로 다변화된 투자를 가능하게 했다. ETF의 모태였다.

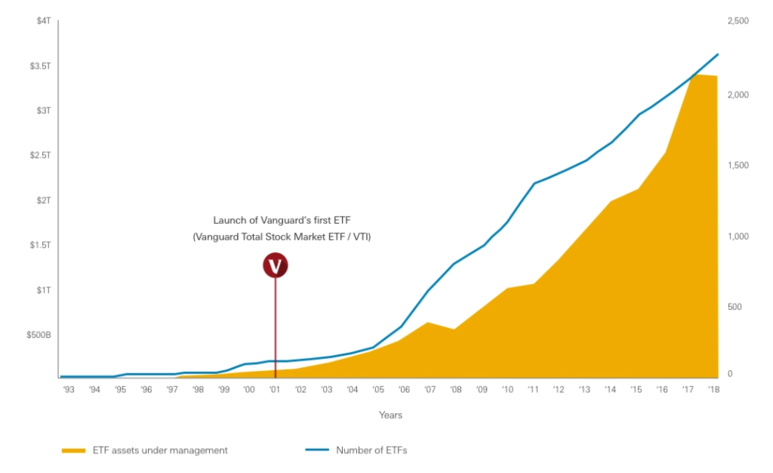

뱅가드의 최초 ETF(지금의 Vanguard Total Stock Market ETF; VTI)는 2001년 5월 24일 첫 선을 보였고, 이후 7개월 동안 12억 달러가 넘는 자금이 유입되었다. 당시 명칭은 “Vanguard Index Participation Equity Receipts”로 길었기 때문에 사람들은 그냥 VIPER라고 불렀다.

현재 VTI 이외에 다양한 뱅가드 ETF가 나와 있으며, 전체 자산은 8,500억 달러가 넘어서면서, 뱅가드를 미국 내 선도 ETF 제공업체 중 하나로 만들어 주었다.

지난주 ETF.com의 시상식에서 아래 뱅가드의 3가지 ETF가 “최우수” 상을 수상했다.

최우수 신규 미국 주식형 ETF - VFMF(Vanguard U.S. Multifactor ETF).

최우수 신규 국제/글로벌 채권형 ETF - ESGV(Vanguard ESG U.S. Stock ETF).

최우수 신규 액티브 ETF - VFMF(Vanguard U.S. Multifactor ETF).

ETF의 인기는 폭발적이라는 말로는 부족할 정도로 높다. ETF는 (장 마감까지 기다리는 대신) 실시간 가격 산정 및 개별 주식보다 낮은 최소 투자 금액과 더불어 인덱싱의 혜택(다변화, 세금 효율성 및 저렴한 비용)이 합해진 매력적인 새로운 투자 대안이다.

ETF의 인기가 대형 기관 투자자들을 넘어서 개인 투자가들의 관심으로까지 확대되기까지는 그리 오랜 시간이 걸리지 않았다.

처음에 ETF는 미국 주식 시장에만 초점을 맞췄다. 이어서 첫 번째 국제 ETF(1996년)와 첫 번째 채권형 ETF(2002년)가 나왔다. 2010년 전체 ETF의 총자산이 1조 달러를 돌파했다. 2018년 말 기준 3.4조 달러에 이르렀다. 그리고 미국에서 투자할 수 있는 ETF는 거의 2,000개에 이르렀고, 미국과 국제 주식 및 채권 시장을 거의 완벽하게 아우르고 있다.

그렇다면 ETF가 뮤추얼 펀드 시장을 따라잡았을까? 아직 좀 멀었다. 2018년 말 기준 뮤추얼 펀드의 숫자는 8,000개가 넘으며, 총자산 14.7조 달러에 이른다.

ETF 시장의 성장은 경기 둔화와는 아무런 상관이 없는 모습이다. 2018년 ETF 업계 전반에 걸쳐 3,110억 달러 이상이 새로 유입되었고, 그중 약 850억 달러가 뱅가드로 유입되었다. 같은 시기 거의 250개의 신규 ETF가 출시되었다. † 메뉴가 더욱 다양 해지고 새로운 대안이 등장합니다. ESG [환경(E), 사회(S) 및 거버넌스(G)], 팩터 기반 및 액티브 ETF 등 새로운 대안 ETF들이 출시되면서, ETF 시장의 메뉴가 더 길어지고 더 다양해졌다.

ETF 시장이 점점 더 확장되면서, 그 어느 때보다 투자 옵션이 늘어나고 있다. 다른 산업과 마찬가지로, 경쟁이 치열해짐에 따라 비용과 수수료가 낮아지고 있고, 투자자들에게는 더 좋은 환경이 마련되고 있다. 간단히 말해, ETF와 제공업체들이 많아지면서, 수수료가 내려가고 있다.

예를 들어, 뱅가드의 수수료 무료 ETF들과 더불어, 지난여름 약 100개 업체에서 약 1,800개 ETF가 수수료 무료 정책을 펴고 있다.

하지만 이런 움직임에 논란이 없는 것은 아니다. 예를 들어, CNBC에서는 ETF 제공업체들이 더 잦은 거래를 유도하기 위해 수수료를 낮추는 것이 아니냐고 지적하기도 했다. 실제, 뱅가드 ETF를 보유 중인 투자자 중 44%가 2018년 한 해 동안 전혀 ETF를 거래하지 않았고, 거래를 한 경우도 1~3건에 그친 경우가 75%에 달했다.

더 많은 업체들이 더 많은 ETF를 내놓으면서, 모든 ETF를 살펴보기가 더 어려워질 수 있다.

ETF 시장이 확장되면서, 보다 정밀한 조사와 규제가 강화되고 있으며, 따라서 믿을만한 업체를 선택하는 것이 바람직하다. 예를 들어, 2018년 한 해에만 수백 종의 신규 ETF가 첫 선을 보였지만, 낮은 자산 및 적은 거래량으로 80개가 완전히 청산되었다. 따라서 아주 작은 부문에 초점을 맞춘 ETF들에 투자하려면 주의를 요해야 한다.

마지막으로 잊지 말아야 할 것은 먼저 투자자 자신의 투자 시간 지평에 초점을 맞추고, 그에 따라 주식과 채권 간의 적절한 균형을 맞춰나가야 한다는 점이다. 그런 자신에게 가장 잘 맞는 투자 옵션을 선택해 적절한 분산 투자를 통해 투자 위험을 줄여야 한다.

이제 투자자들의 최선의 선택이 ETF가 되어가고 있다.

자료 출처: Vanguard, “ETFs: Past, present & future”

This page is synchronized from the post: ‘ETF의 과거, 현재 그리고 미래’