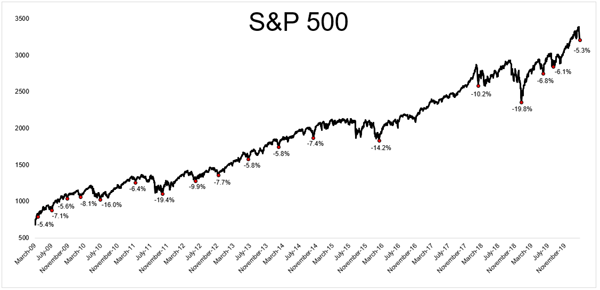

최근 S&P 500이 고점 대비 5% 이상 하락했다. 2009년 시장이 저점을 기록한 이후 18번째다. 주로 코로나19에 대한 우려 때문이다.

이런 하락세가 이어질 때마다, 소셜 미디어, 신문, TV, 블로그, 라디오 등 모든 매체로 인해 상황이 더 시끄러워진다. 왜 항상 이런 일이 생길까? 5% 시장 하락은 흔히 있는 일인데도 왜 거기에 신경을 쓰는 것일까?

대부분의 투자자들은 이것이 정상적이고 주목할 만한 가치가 없는 일임에 동의할 것이다. 하지만 투자자들은 현 상황이 아니라, 앞으로 전개될 상황을 우려하는 것이다.

이 같은 기간 동안 소음이 많아지는 이유는 모든 시장 급락은 처음에는 약간의 하락으로 시작되며, 모든 약간의 하락이 급락으로 이어질 가능성이 있기 때문이다. 따라서 시장이 하락하기 시작하면 만일 코로나19가 계속 확산된다면?, 만일 세계 경제가 사실상 멈춘다면?, 만일 주식시장이 붕괴된다면? 같은 걱정이 계속된다.

그렇다면 주식시장이 붕괴 또는 폭락할 확률은 얼마나 될까? 미래를 예단하기란 불가능한 일이고, 고려해야 할 변수가 너무 많기 때문에, 정량화해보기 위해서 할 수 있는 일은 과거를 되돌아보는 것뿐이다.

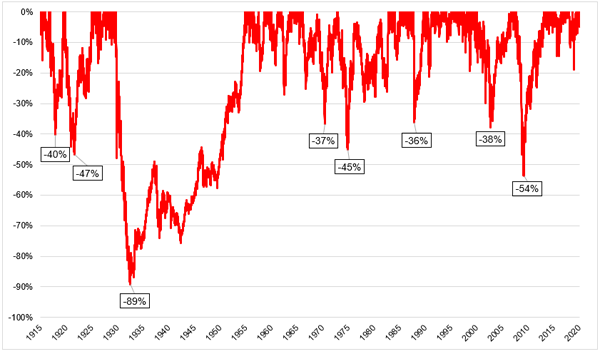

아래의 차트에서 볼 수 있듯이, 지난 100년 동안 투자자들은 8차례의 시장 붕괴를 경험했다.

이 차트를 보면 대공황 당시를 보면 시장 붕괴의 깊이와 크기가 엄청나기 때문에, 오해를 불러일으킬 수 있다. 대공황 이후 1929년 최고치에 다시 다다르기까지 25년 가까이 걸렸고, 따라서 그 사이에 대공황으로 89% 하락 후 두 차례 더 시장 붕괴가 있었다는 사실이 감춰져 있다.

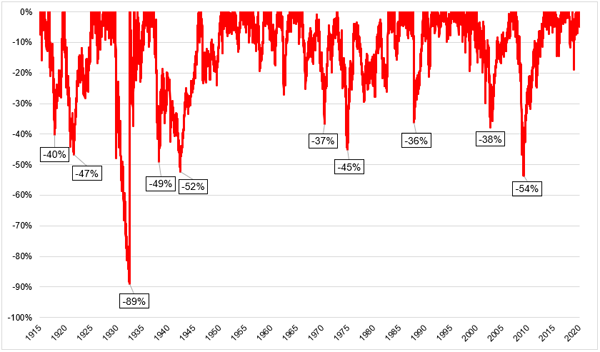

이를 바로잡기 위해, 대공황으로 인한 급락을 1932년에 끝난 것으로 하고 1937년과 1942년의 급락을 추가했다. 따라서 지난 100년 동안 시장은 10차례 급락을 겪었다.

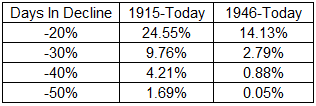

하지만 이런 급락의 횟수로는 얼마나 자주 그런 일이 있었는지 또는 발생 확률을 알 수 없기 때문에, 이를 더 잘 이해할 수 있도록 표로 만들었다.

1915년 이후와 1946년 이후 두 가지 시간대로 나눈 이유는 시장 급락의 깊이와 크기를 서로 비교하기 위해서이며, 1946년 이후가 지금의 시장을 더 대표하기 때문이다.

1946년부터 현재까지, 전체 기간 중 14.13%에서 20% 이상의 시장 급락을, 2.79%에서 30% 이상의 시장 급락을 겪었다. 3년 이동 평균 수익률로 봐도 비슷하다(이 경우는 1915년 이후). 3년 기간 동안 시장이 30% 이상 급락할 확률은 3.6%, 40% 급락할 확률은 2.4%, 50% 이상 급락할 확률은 2.1%로 나타났다.

이렇게 시장 급락이 흔한 일이 아닌데도, 그것을 걱정하면서 감정과 시간을 소모하는 이유는 무엇일까? 시장 붕괴는 심각한 타격을 주기 때문에 걱정하지 않으면 안 될 것 같기 때문이다. 1929년의 시장 붕괴로 30년 동안의 수익이 사라졌다. 1973~1974년의 붕괴는 시장을 1958년 수준으로 되돌려 놓았다. 2009년 시장 저점은 1996년 수준이었다. 따라서 투자자들이 자기 에너지의 95%를 일어날 확률이 5%도 안 되는 사건을 걱정하면서 보내는 것도 어쩌면 이해할 만하다.

그렇다면 문제는 지금 시장이 폭락을 향해가고 있느냐다. 유감스럽게도 그 답을 아는 사람은 지구상에 아무도 없다. 시장 방향에 규칙이란 것은 없다. 좋은 소식이라면, 시장 급락이 걱정되는 투자자들은 미리 시장에서 살아남을 수 있도록 조치를 취해놓을 수 있다는 것이다. 다음 시장 붕괴가 언제 찾아올지 통제할 수 없지만, 그에 대한 적절한 대비를 확실히 해놓을 수 있다.

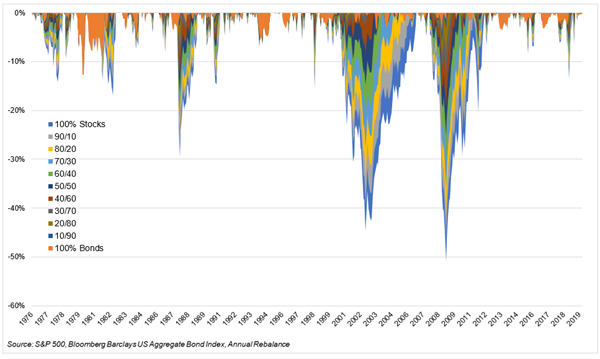

아래 차트에서 볼 수 있듯이, 위험과 보상은 직접적으로 연관되어 있다. 즉 주식시장의 변동성을 감당할 수 있는 만큼, 수익률도 높아진다.

더 많은 위험을 감수할수록, 더 많은 수익이 생기고, 수익을 더 많이 만들려면, 기꺼이 손실을 감수할 수 있어야 한다. 우리가 감수하는 위험의 양은 곧 우리가 견뎌내야 할 고통의 양과 같다.

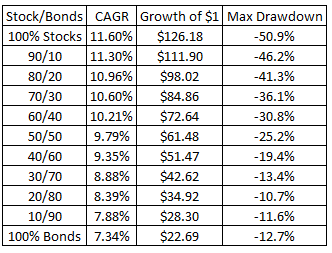

아래 표는 다양한 위험 감수 수준에 따른 손실 규모를 보여준다.

투자자들에게 가장 중요한 것은 자신의 위험 감수 수준을 정확히 아는 것이다. 만일 1억 원을 주식과 채권에 각각 50/50으로 투자하고 있다면, 25% 하락, 즉 2,500만 원의 손실이 생겨도 참아낼 수 있을까?라는 질문을 스스로에게 해봐야 한다. 만일 그렇지 않다는 답이 나오면, 주식 비중은 줄이고 채권/현금 비중을 더 높여야 한다. 정확하게 얼마일 필요는 없지만, 그 결정을 시장 하락이 한창일 때 내려서는 안 된다. 폭풍우는 하늘이 청명할 때 미리 대비해야 한다.

위에서는 미국 주식과 채권만으로 된 포트폴리오의 결과를 나타냈지만, 이것이 유일한 투자 옵션은 아니다. 어떤 사람들은 영구 포트폴리오를 선호하고, 어떤 사람들은 상품, 모멘텀, 추세 요소를 추가하거나, 주식과 상관관계가 없는 자산을 추가하기도 한다.

만일 오늘을 포함해 이번 주 동안 긴장감이 아주 높아져 있는 투자자라면, 아마도 자신이 감당할 수 있는 수준보다 너무 많은 위험을 감수하고 있는 것일 수 있다. 반면 아무런 느낌도 없었다면, 더 많은 위험을 감수할 수도 있을 것이다.

물론 머릿속으로야 어떤 연습도 할 수 있지만, 유감스럽게도 자신이 지금 어디쯤에 있는지 배울 수 있는 방법은 바로 그런 연습뿐이다.

주식시장이 붕괴될 가능성은 낮지만, 그런 일은 사람들이 공황상태에 빠지기 때문에 일어나는 것이 때문에, 나도 그 폭풍에 휘말릴 수도 있다고 생각하는 것은 지극히 합리적이고, 절대 그러지 않을 거라고 생각하는 것이 오히려 비합리적이다. 따라서 그에 맞게 계획을 세워야 한다.

자료 출처: The Irrelevant Investor, “Is The Stock Market Going to Crash?”

This page is synchronized from the post: ‘지금 시장이 공포스러운가요? 왜 그럴까요?’