“지금 같은 마이너스(-) 금리 상황에서도 60/40 포트폴리오가 적절한 자산 배분 전략이라고 할 수 있을까요?”

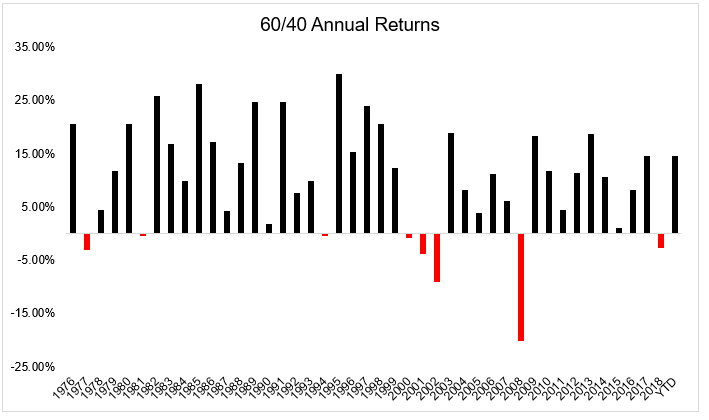

먼저, 간략히 역사를 살펴보면, 미국 주식 60%와 국채 40%로 구성한 이 포트폴리오는 1976년 이후 연평균 10.15%의 수익률을 기록했고, 43개 연도 중 35개 연도에서 플러스(+) 수익률을 기록했다.

간단히 말해서, 지루한 포트폴리오가 반대로 좋은 수익률을 안겨주었다고 할 수 있다.

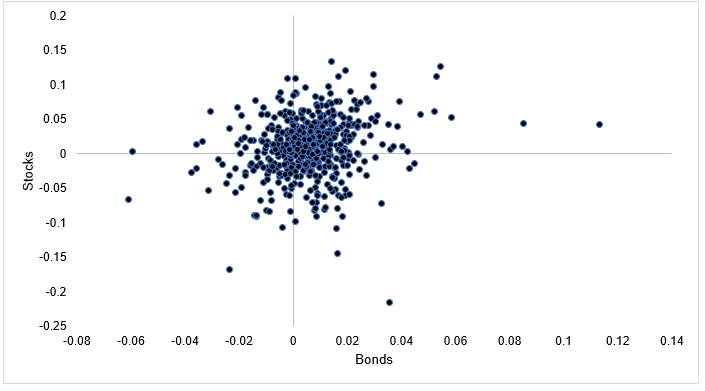

이것이 가능했던 이유 중 하나는 주식과 국채가 서로 다른 방향으로 움직여왔기 때문이다. 아래 차트는 월별 주식 및 국채 수익률의 산포도다.

주식이 크게 하락할 때마다, 언제나 국채가 제 역할을 다해주지는 못했다. 놀라운 점은 1976년 주식이 하락한 달에는 국채의 평균 수익률은 0.31%였던 반면, 주식이 상승한 달에는 0.76%로 더 높았다는 것이다.

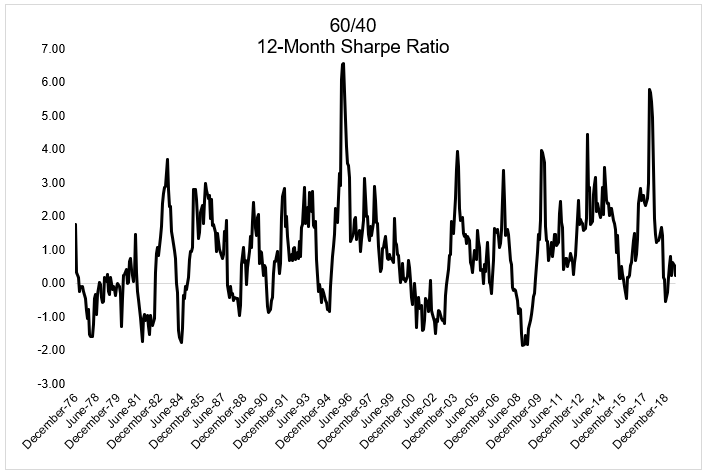

30일마다 다각화의 효과가 반드시 나타나는 것은 아니지만, 지난 수십 년 동안 60/40 포트폴리오가 훌륭한 성과를 올린 이유는 주식과 채권 모두가 좋은 성과를 보였기 때문이다. 아주 직관적이다.

다시 처음 질문으로 돌아가서, 60/40 포트폴리오가 마이너스(-) 금리 시대에도 적절한 다각화 방법인지 알아보자.

이 포트폴리오가 모든 사람에게 적절한 다각화 방법이 아니기 때문에 흑이나 백인 답이 있는 질문은 아니다. 더 복잡한 문제는 우리가 마이너스(-) 금리 시대를 전혀 살아본 적이 없다는 사실이다. 우리가 확실히 알고 있는 것은 출발 금리가 미래 국채 수익률의 주요 동인이며, 지금 같은 금리 상황에서 높은 수익률을 기대해서는 안 된다는 것이다.

그렇다면 금리가 앞으로도 계속 낮아지면 어떻게 될까? 영원히 그럴 수는 없는 일이지만, 10년 만기 국채 금리가 2019년을 1%로 마치는 것이 불가능한 일일까? 그리고 내년에는 0.5%가 되지 않을까? 그리고 이것이 주식 시장에 어떤 영향을 미칠까? 교과서에서 금리가 낮아지면 주식이 더 매력적이 된다고 하지만, 마이너스(-) 금리가 전반적인 경제에 대해 말해주는 것은 무엇일까? 답이 얻어지지 않는 편이 좋을지도 모른다.

포트폴리오를 미국 주식 60%와 미국 국채 40%로 구성해야 한다는 법은 없다. 여기에 현금과 금을 추가할 수도 있다. 또 해외 주식과 국채를 추가할 수도 있다. 추세 추종 전략을 적용할 수도 있다. 암호화폐를 추가할 수도 있다. 원하는 것은 무엇이든 추가할 수 있지만, 어디를 둘러봐도 금리가 2% 미만인 세계에서는 기대 수익률을 낮추는 것이 현명한 처신이다.

2019년 60/40 포트폴리오가 거의 15%의 수익률을 올리긴 했지만, 어느 시점이 되면 이 두 자릿수 수익률이 좋은 기억으로만 남을 수 있다. 기대치를 낮춰두면, 그런 상황에 부닥쳤을 때 실망감도 더 작아질 것이다.

참고로 2016년 11월 당시 60/40 포트폴리오가 죽었다는 주장이 나왔지만, 그 이후로 매년 10.4% 수익률을 기록했다.

자료 출처: The Irrelevant Investor, “Adequate Diversification”

This page is synchronized from the post: ‘60/40 포트폴리오가 앞으로도 유효할까?’