주식과 채권이 함께 상승하고 있다. 적어도 지금까지는 그러하다.

2019년 상반기의 상승세가 나머지 한 해 동안에도 이어질지는 보장할 수 없다. 하지만 한 가지 분명한 것은 주식과 채권이 서로 손을 잡고 동반 상승하는 일은 일반적이지 않다는 점이다.

2019년 6월 말까지 S&P 500은 18.5 % 상승했다. 미국 채권 시장을 대표하는 지수 채권 지수(Bloomberg Barclays U.S. Aggregate Bond Index)는 같은 기간 6.1% 상승했다. 올해 6개월 동안 간단한 미국 주식 및 채권 60/40 포트폴리오의 수익률은 13.6%로, 1997년 상반기 이후 가장 좋은 출발을 보이고 있다.

실제, 채권 지수가 출범한 1976년 이후, 60/40 포트폴리오가 상반기 두 자릿수 수익률로 시작한 경우는 단 11차례에 불과했다.

일부 투자자들에게는 주식과 채권의 동반 상승, 그것도 상당 규모로 상승하는 일이 이상하게 보일 수 있다. 하지만 1976년 이후 43년 중 32개 연도에서 같은 해 주식과 채권이 동시에 플러스(+) 수익률을 기록했다. 5년 만기 미국 국채를 예로 들어도 마찬가지다. 제2차 세계 대전 이후 74년 중 50개 연도, 즉 약 2/3에서 미국 주식과 채권이 동시에 플러스(+) 수익률을 기록했다.

주식과 채권은 서로 다른 방향으로 움직여야 한다고 생각하는 분들에게 이 관계가 말도 안 되게 보일지 모르지만, 분산 투자의 핵심은 다양한 시장 환경에서 서로 다르게 움직이는 자산들로 포트폴리오를 구성하는 것이다. 문제는 투자자들이 종종 포트폴리오 내 자산들 간의 상관관계를 혼동한다는 것이다. 대부분의 투자자들은 서로 반대 방향으로 움직이는, 즉 상관관계가 마이너스(-)인 자산들로 포트폴리오를 구성해야 한다고 생각한다. 하지만 정말로 필요한 것은 시장 환경에 따라 시간이 지나면서 성관계가 가 변하면서, 기대 수익률이 플러스(+)가 되는 자산들로 포트폴리오를 구성하는 것이다.

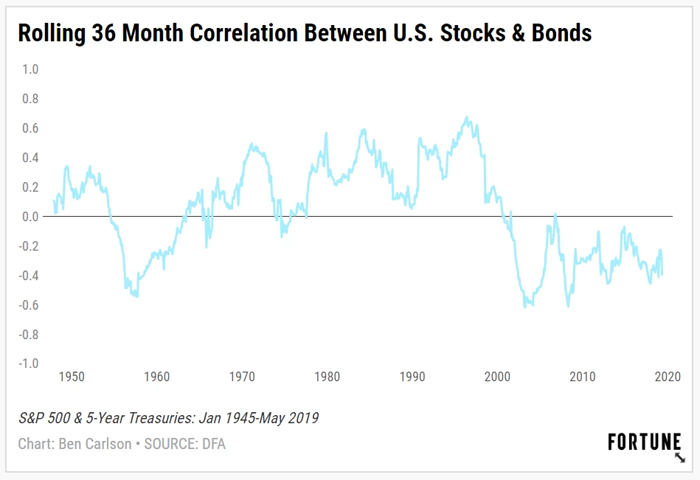

두 자산의 상관관계가 1.0이란 한 자산이 상승할 때 다른 자산도 같이 상승한다는 의미이며, -1.0이란 한 자산이 상승할 때 다른 자산은 하락한다는 의미이다. 상관관계가 0에 가까울수록 가격 움직임이 아무런 관계가 없어진다는 것이고, 장기적으로 주식과 채권의 관계가 바로 그렇다. 1945년 이후 S&P 500과 5년 만기 미국 국채 간의 상관관계는 -0.1이며, 양자의 수익률이 거의 관계가 없다는 의미다. 하지만 3년별 상관관계에서 볼 수 있듯이, 이 관계는 시간이 지남에 따라 변한다.

(미국 주식과 채권의 36개월 별 상관관계)

금융 시장의 거의 모든 것들이 그렇듯, 주식과 채권 간의 관계 역시 고정되어 있지 않지만, 실제로는 사이가 좋다. 포트폴리오에서 채권이 빛을 발하는 진정한 기간 주식이 상승할 때가 아니라, 하락할 때이며, 이때가 마이너스(-) 상관관계 발휘되어야 할 경우다.

S&P 500은 1945년 이후 74년 동안 16개 연도에서 평균 -11.7%의 손실을 보였다. 이 16년 중 15개 연도에서 5년 만기 미국 국채의 수익률은 평균 6.2%였다. 주식과 채권이 같은 해 동시에 손실을 기록한 마지막 해는 1969년으로, S&P 500은 8% 이상 하락했고, 5년 만기 미국 국채는 1% 이하로 하락했다.

(주식이 하락할 때, 훌륭한 역할을 해주는 채권)

이때가 포트폴리오에서 채권의 존재 가치가 발휘되는 경우이며, 변동성 시기 동안 투자자들에게 안정성을 제공하고, 주가 하락을 만회하는 한편 소득원이 돼줄 수 있다.

2019년 상반기 미국 주식과 채권은 투자자들에게 나름의 역할을 다했다. 하지만 그런 상황이 영원히 지속되지 않는다. 좋은 소식이라면, 주식이 불가피하게 후진할 경우, 채권이 그 폭풍우에서 피할 수 있는 피난처 역할을 해주는 경향이 있다는 것이다.

자료 출처: Fortune, “Stocks, Bonds Are in Sync as They Rise Higher — at Least for Now”

This page is synchronized from the post: ‘포트폴리오에 채권이 필요한 이유’