우리는 올해 시장에서 “유가 마이너스(-) 기록”이 말도 안 되는 뉴스 12위를 기록하는 광란의 시대에 살고 있다.

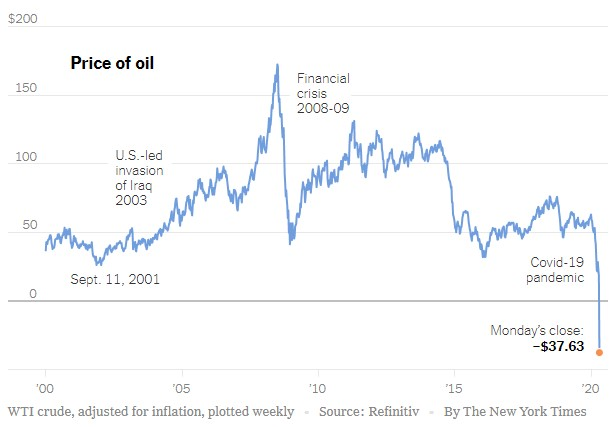

아래 뉴욕 타임스의 차트처럼, 외계인이 쳐들어왔을 때만 일어날 수 있는 일이 일어났다.

근본적인 이유(경기 침체로 인한 원유 수요 붕괴)와 기술적 이유(선물 계약 만기, ETF 재조정 등)가 있지만, 세계에서 가장 중요한 상품 중 하나로서 거의 미쳐버린 것 같은 움직임이었다.

금융위기가 가속화되기 전인 2008년 여름 유가가 배럴당 150달러 이상으로 상승한 것도 놀라운 일이다. 당시 사람들은 유가가 하늘까지 치솟을까 봐 걱정했다. 골드만 삭스의 한 에너지 애널리스트는 “원유에 대한 세계의 목마름을 채울 수 있을 것 같지 않기 때문에” 유가가 배럴당 200달러가 되는 날이 올 것이라고 예측했다.

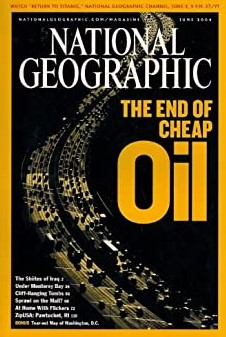

1970년대부터 “피크 오일(전체 매장량의 절반을 써 버려 원유 생산이 줄어드는 시점)”에 대한 이야기는 계속되어 왔지만, 2013년 내셔널 지오그래픽은 다음과 같은 표지로 발행되었다.

이러한 과거의 예측을 조롱하려는 의미가 아니라, 우리가 땅에서 뽑아낸 이 검은 액체의 움직임을 예측하기가 얼마나 어려운지 보여주려는 것이다.

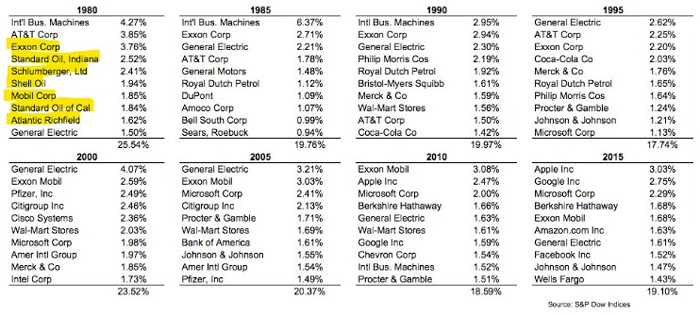

2008년 여름 유가가 절정에 달했을 때, S&P 500에서 에너지 부문의 비중은 거의 17%에 육박했다.

오늘날 그 비중은 고작 2.8%에 불과하며, 게다가 계속 줄어들고 있다. 1980년에는 거의 30% 비중이었다는 점에서 더 믿기 어렵다.

아래 차트는 1980년 이후 5년마다 S&P 500의 상위 10개 종목을 보여준다.

1980년에는 상위 10개 종목 중 7개가 에너지 기업이었다. 엑손은 1980년, 1985년, 1990년, 1995년, 2000년, 2005년 및 2010년 상위 3위 안에 들었다. 현재 목록에는 에너지 기업이 없다.

엑손은 여전히 S&P 500에서 26번째로 큰 회사지만, 에너지 부문의 나머지는 추락을 거듭하고 있다. 가장 많이 떨어진 것은 나머지 산업이다. XLE(SPDR Energy ETF)에서 쉐브론과 엑손의 비중은 합쳐서 약 47%나 된다. 이들의 시가총액은 약 3,310억 달러로, 나머지 25개 기업의 시가총액의 절반 가까이를 차지하고 있다.

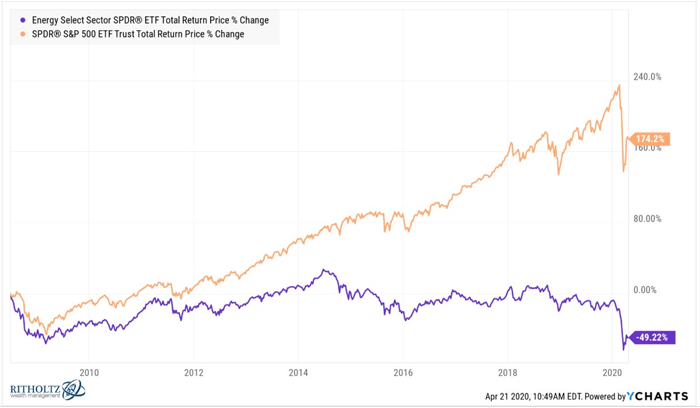

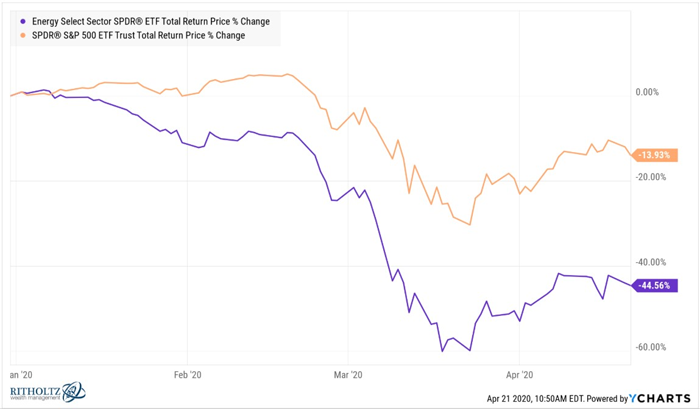

분명 S&P 500의 나머지 부분에 비해 에너지 부문이 가장 크게 무너진 가장 큰 이유는 실적이 너무 형편없었기 때문이다. 2008년 6월 말 이후부터 비교해 보면 다음과 같다.

그리고 올해 주식시장 상황이 전반적으로 좋지 않았지만, 에너지 부문은 훨씬 더 좋지 않았다.

이런 주식시장에서 가장 인상적인 면 중 하나는 시간이 지남에 따라 이런 상황이 고착될 것인가다. 에너지 부문은 지난 40여 년 동안 많은 시점에서 시장을 지배했지만, 지수에서의 상대적 중요성은 절벽에서 떨어지고 있다.

그러나 S&P 500은 1980년 이후 업계가 상대적으로 중요해질 수 있다는 것을 보면서도 여전히 거의 7000%(연간 11%) 상승했다.

상황이 바로잡힐 때까지는 시간이 좀 걸릴 것이다. “Titan: The Life of John D. Rockefeller(번역서: 부의 제국 록펠러)”에서 론 처노는 록펠러가 원유 제국을 건설할 당시 유가의 급격한 변동을 다음과 같이 묘사하고 있다.

1년 동안의 유가 변동을 보면, 1861년 배럴당 10센트에서 10달러 사이까지, 1864년 4달러에서 12달러 사이까지 믿기 어려울 정도로 방향을 바꿨다.

지난 이틀 동안 유가는 1860년대보다 낮은 수준으로 거래되고 있었다.

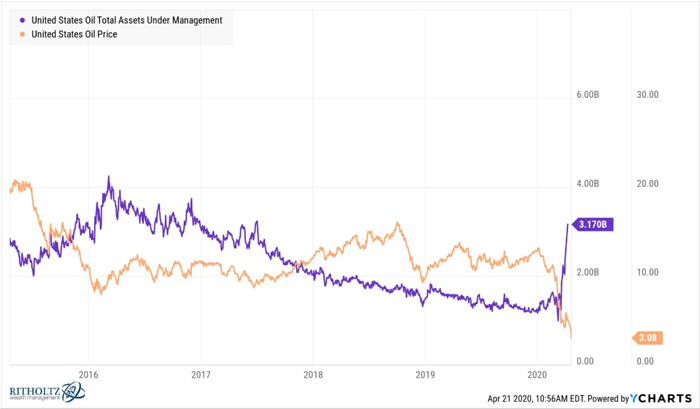

놀랍게도, 유가가 폭락하는 동안에는 투자자들은 탈출구로 돌진하지 않았다. 오히려 지금이 매수할 때라는 생각으로 달려들었다. 최근 몇 주 동안 USO(US Oil ETF)에 유입된 자금 규모를 보면 잘 알 수 있다.

2020년 4월 9일까지 연초 대비 자금 유입 규모일 뿐이다. 현재 이 펀드의 자산 규모는 40억 달러를 넘어섰는데, 개인 트레이더들이 유가가 영원히 마이너스(-)에 머물 수는 없다는 생각으로 돈을 쏟아붓고 있기 때문이다.

현재로서 에너지 부문은 떨어지는 칼날이다. 이 칼날을 잡는 것은 아주 위험해 보인다. 에너지 부문이 지난 몇 년 동안 저조한 성과를 보여 왔지만, 더 저조한 성과를 막지는 못하고 있다.

하지만 선물 계약, ETF의 재조정, 수요 붕괴, 전에 보지 못했던 시장 역학관계 등을 감안할 때, 현물 가격의 떨어지는 칼날을 잡는 것은 더 위험해 보인다.

하워드 막스가 지적한 것처럼, “미래 유가에 대해 말하는 것은 전혀 현명한 일이 아니다.”

현재 시장은 터무니없이 혼란스럽다. 지금 시장의 미래를 예측하려는 시도는 어려움 그 이상이다.

특히 단기적으로, 원유의 미래를 예측하는 것이 가장 어려운 일이므로, 만일 에너지 부문에서 무언가를 하려고 한다면, 주의와 열린 마음이 상당히 필요할 것이다.

비록 유가가 얼마 동안 하락해 왔지만, 누구도 지난 며칠 동안의 마이너스(-) 유가와 광기를 예측하지는 못했을 것이다.

다음에 일어날 일은 모두가 짐작만 할 뿐 누구도 확실히 알 수 없지만, 지금 같은 에너지 부문의 엄청난 변화는 역사에 기록될 것이다.

자료 출처: A Wealth of Common Sense, “The Collapse of the Energy Sector”

This page is synchronized from the post: ‘에너지 부문의 붕괴’