이번 주로 다우존스 산업평균 지수의 124번째 생일을 기념하게 된다. 너무 오래되어서 낡았다는 말을 하려는 것이 아니다.

이 주가 지수의 조상과 젊은 후손들 사이에 격차가 벌어지고 있다는 말을 하려는 것이다. 많은 어르신들처럼, 이 지수도 신기술에 뒤처지지 않으려고 애쓰고 있다. 지난 2월 초까지만 해도 가장 큰 비중을 차지하던 보잉의 주가가 폭락하자 다우 지수 역시 크게 흔들렸고, 일각에서는 이 벤치마크 지수가 21세기, 특히 코로나 바이러스 시대에 과연 경제를 대표할 수 있는지 의문을 제기하고 있다.

다우 지수는 몇 년째 시류에 부합하지 못하고 있다. 그럼에도 여전히 인용되는 이유는 단지 많은 사람들에게 익숙하다는 이유 때문이다. 하지만 가족으로 치면 할아버지 뻘이 되는 지수다.

이번 코로나19 사태로 인한 신 경제 시대에 여러 지수들 간의 차이가 이렇게 극명하게 나타난 경우는 드물다. 유용성이 사라진 다우 지수는 연초 대비 14% 하락한 상태에 있고, 최악의 시점에서는 35%나 하락했었다. 한편 연초 대비 나스닥 100 지수는 7% 이상 상승한 수준이고, S&P 500 지수는 9% 하락해 있다.

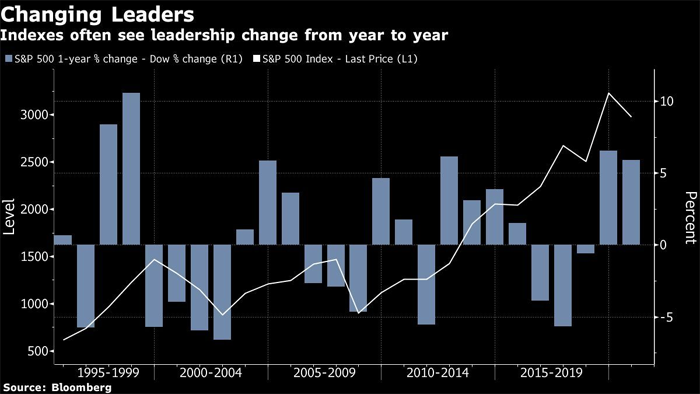

물론 과거에도 다우 지수가 이런 모습을 보인 적이 있었고, 그럼에도 살아남았다. 지금은 나이를 실감케 하고 있지만, 잠깐 동안 지수들 간에 차이가 타나는 경우는 흔했고, 시간이 지나면서 그 차이가 좁혀지는 경향이 있었다.

맞다, 다우 지수는 오래됐다. 지금 만든다면 아마 다른 모습이었을 것이다. 하지만 지난 124년 동안 효과가 있었고, 지금도 그렇다. 그리고 포트폴리오 크기가 훨씬 더 작지만, 시간이 지나면 더 다양한 S&P 500까지 따라잡을 수 있을 것이다.

다른 지수들 대비 더 많이 상승하는지를 평가 기준으로 삼는 것은 주가 벤치마크의 목적을 잘못 해석한 것이다. 시장의 진행 상황을 측정하기 위한 것이 주된 목적이기 때문이다. 2020년 다우 지수보다 S&P 500가 더 좋은 모습을 보이고 있다는 것만으로 판단해서는 안 된다. 하지만 경제가 봉쇄되어 있는 동안 아마존이나 넷플릭스 같은 온라인 사업을 하는 회사들이 얼마나 조명을 받고 있는지 보여주는 것이다.

지수들 간의 상승률 차이는 해당 지수를 추종하는 펀드에 투자한 많은 투자자들에게도 중요하다. S&P 다우존스 지수에 따르면, 약 11.2조 달러가 S&P 500을 벤치마킹하고 있으며, 거기에 연계되어 수동적으로 운용되고 있는 자산은 4.6조 달러에 이른다고 한다. 한편 다우 지수를 벤치마킹하고 있는 자산은 315억 달러이며, 거기에 연계되어 수동적으로 운용되고 있는 자산은 282억 달러다.

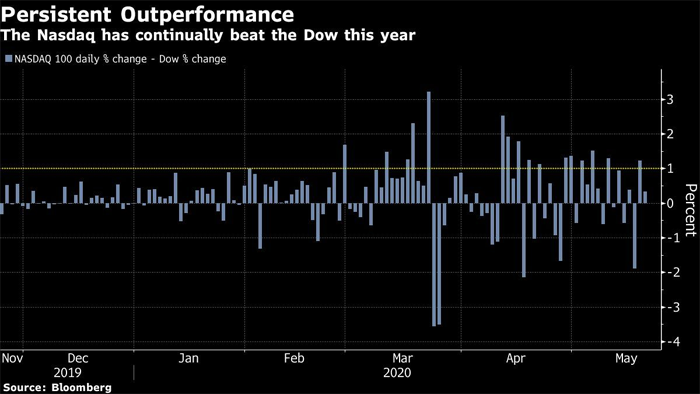

기술주의 지배력으로 인해 다우 지수와 다른 지수들 간의 차이가 더 뚜렷해지고 있다. 1년 중 절반도 지나지 않은 상황에서 나스닥 지수가 이미 다우 지수보다 우수한 성과를 올리고 있다. 블룸버그가 집계한 데이터에 따르면, 2009년 이후 그 어느 해보다 큰 차이를 보이고 있다.

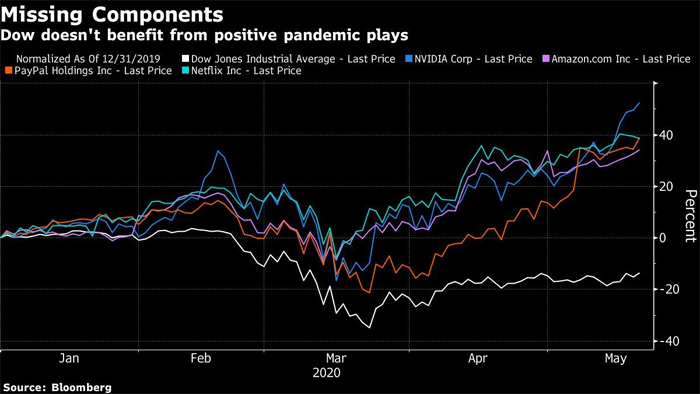

그러한 차이는 다우 지수의 구성 종목으로 요약된다. 예를 들어, 올해 주가가 35% 상승한 아마존은 나스닥 지수의 상승분 중 거의 절반을 담당했고, S&P 500의 상승분에서는 10%를 담당했다. 아마존의 주가는 2,500달러에 달하기 때문에, 다우 지수의 오랜 주가 가중 방식으로는 지수에 편입하기가 불가능하다.

자택 격리 상황에서 존재를 증명한 다른 고공행진 중인 종목들도 다우 지수에서 찾아볼 수 없다. 코로나 바이러스 시대의 승자 종목인 엔비디아, 넷플릭스 및 페이팔의 주가는 연초 대비 각각 최소 30% 이상 상승했다. 다우 지수는 이들 종목의 상승에 전혀 혜택을 보지 못했다.

따라서 다우 지수만 추종하다가는 일부 큰 상승을 올린 종목을 놓치는 결과가 나타날 수 있다. 다우 지수가 구식이라고 말하고 싶지는 않지만, 시대를 반영하지 못하는 모습을 보면 뒤떨어진 지수라고 하는데 의심할 여지가 없다.

1896년 5월 26일 시작된 다우존스 산업평균 지수는 다른 지수들과는 다르다. 오늘날 더 많이 사용되고 있는 시가총액이 아닌 주가에 따라 가중치를 두고 있다. 이러한 가중 방식으로 인해, 기본적으로 세계 최대 기업들 중 일부를 편입하지 못하고 있으며, 그중 하나가 주가가 1,000달러가 넘는 구글의 지주회사 알파벳으로, 만일 다우 지수에 편입된다면 비중이 너무 크게 된다.

위원회의 지수 구성 과정은 객관적인 규칙에 근거하지 않고 있다. 홈페이지에 게재된 다우존스 산업평균 지수의 구성 방식에 따르면, 다우 지수는 “적절한 부문 대표성”을 갖고 있으며, “명성이 훌륭하고, 지속적인 성장을 보이며, 많은 투자자들이 관심을 갖고 있는” 회사를 선호한다고 밝히고 있다.

그 결과 올해 주가가 60%나 급락한 항공기 제조회사 보잉이 다우 지수의 성과에 행사하는 영향력이 미국 내 4위 회사인 알파벳이 S&P 500의 성과에 행사하는 것보다 더 크다. 지수의 이름에서 알 수 있듯이, 산업 부문의 기업들이 다우 지수에서 13%를 차지하고 있으며, 이는 S&P 500보다 5%, 나스닥 보다 11% 더 비중이 높은 것이다.

코로나 바이러스로 인해 공장이 문을 닫고 경제가 봉쇄됨으로써 산업 부문이 최악의 타격을 입은 상황에서, 이 부문의 비중이 높기 때문에 다우 지수 역시 저조한 성과에서 벗어나지 못하고 있는 것이다. 대면 접촉이 줄어들고, 기술로의 전환이 가속화되고 있는 세상에서 구식 경제를 중심으로 한 다우 지수의 타격은 더욱 두드러진다.

이것이 바로 지금같이 코로나 바이러스로 인한 특수한 경기 침체에서 나타나는 독특한 특징이다. 시가총액 상위 기업들은 자본 시장에 접근성이 더 좋고, 급격한 경제 변화에도 완충 장치가 있다는 점에서, 이들을 포함하지 않은 지수는 다른 지수와 엇갈린 성과를 얻을 수밖에 없다.

한편 다우 지수가 다른 지수들과 상이한 성과를 보이고 있긴 하지만, 시가총액 상위 기업들의 지배를 받지 않는다는 점에서 오히려 보다 폭넓은 경제를 더 잘 대표한다고도 할 수 있다. 실업자가 2천만 명이 넘고 소비자 지출이 붕괴된 상황에서, 아마존이나 넷플릭스의 주가 급등은 경제를 제대로 반영하지 못한다.

S&P 500과 나스닥 지수가 구성 방법 상 자택 격리 상황에 최적화된 반면, 다우 지수는 확실히 그렇지 못하다.

코로나 바이러스가 실제로 경제의 온갖 종류의 불평등을 증폭시키고 있지만, 주식시장 집중도 측면에서의 불평등도 증폭시키고 있다. 주식시장의 상승 랠리는 소수의 기업에 크게 집중되어 있다. 대부분의 기업은 여전히 약세장을 겪고 있다.

자료 출처: Bloomberg, “The Dow Is Getting Crushed in the Recovery Trade”

This page is synchronized from the post: ‘다우 지수는 한물간 지수일까?’