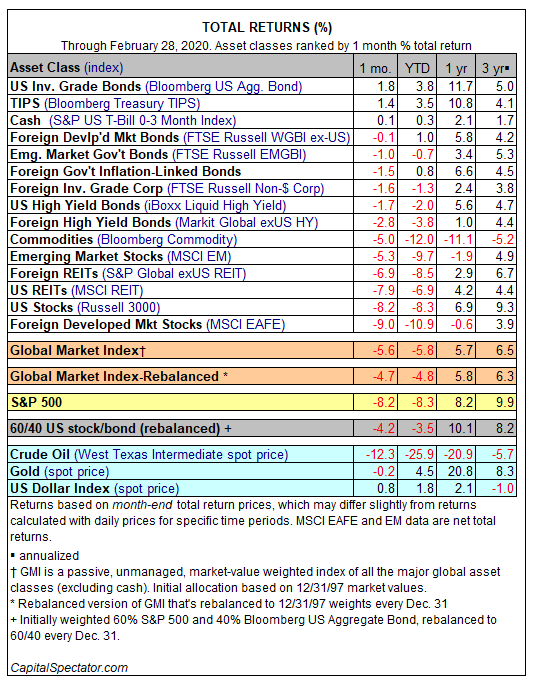

지난 2월 코로나19와 관련된 우려로, 거의 모든 주요 자산이 큰 타격을 받았다. 투자자들의 위험 회피 정서로 투자 등급 미국 채권, 미국 물가 연동 국채 및 현금만이 버텨냈다. 그렇지 않았으면, 마이너스(-) 수익률이 전 세계 시장을 휩쓸었을 것이다.

지난달 가장 큰 손실을 기록한 자산은 선진 외국 주식시장(MSCI EAFE Index)으로 9.0% 급락하면서, 지난 8년 만에 가장 큰 월간 손실을 기록했다. 미국 주식도 상당한 타격을 받았으며, 러셀 3000 지수는 8.2% 하락했다.

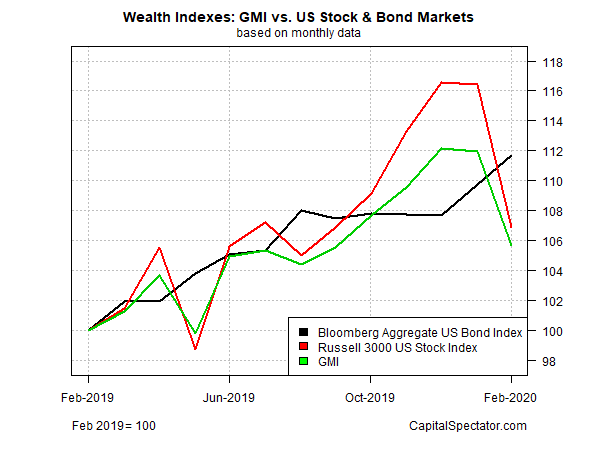

미국 국채는 구원 빛이 되었다. 채권 지수(Bloomberg US Aggregate Bond Index)는 1월 1.9% 상승에 이어, 2월에도 1.8% 상승을 기록했다.

최근 들어 전 세계 국가들이 봉쇄에 주력하는 상황에서 코로나19가 실질적인 경제적 역풍으로 작용할 것이라는 우려로 인해 위험 회피 정서가 시장을 지배하고 있다. OECD는 2008~2009년 금융위기 이후 세계 경제에 가장 큰 위협이 되고 있다고 경고하고 나섰다.

OECD는 3월 2일 발표한 새로운 경제 전망에서 “성장은 약해졌지만 코로나19가 발병하기 전까지는 안정적이었다.”라고 지적하면서, “사람, 상품 및 서비스의 이동 제한 및 공장 폐쇄 등의 봉쇄 조치가 중국 제조업 중단과 급격한 내수 감소를 불러일으키고 있다. 이는 비즈니스 여행 및 관광, 공급망, 상품, 신뢰도 저하를 통해 전 세계 나머지 국가에 점점 더 큰 영향을 미치고 있다.”라고 밝혔다.

세계 시장 지수(Global Markets Index; GMI)도 손실에서 벗어나지 못했다. 현금을 제외하고 모든 주요 자산으로 구성된 이 벤치마크도 5.6% 하락했고, 1월 0.2% 소폭 하락에서 완연한 하락세로 돌아섰다.

GMI는 지난 1년 동안 5.7%의 완만한 상승세를 유지하고 있다. 미국 주식(Russell 3000)은 역시 지난달 종가 기준 1년 동안 6.9%의 수익률을 기록하고 있다. 하지만 현재 블룸버그 미국 총채권지수가 1년 동안 11.7%의 수익률을 기록하면서, 미국 채권이 단연 선두를 보이고 있다.

자료 출처: The Capital Spectator, “Major Asset Classes | February 2020 | Performance Review”

This page is synchronized from the post: ‘지난 2월 주요 자산의 성과 - 포트폴리오 다각화가 중요한 이유’