기다리던 연구 보고서가 나왔습니다.

바로 전통적인 기관 투자자들의 주식/채권 포트폴리오에 암호화폐를 편입해 가져갈 경우의 결과를 보여주는 연구입니다. 기존 포트폴리오에 암호화폐 편입을 고려 중인 투자자들에게는 아주 희망적인 결과를 보여주고 있습니다.

보고서 원문은 아래 링크를 참고하시기 바랍니다.

요약

#

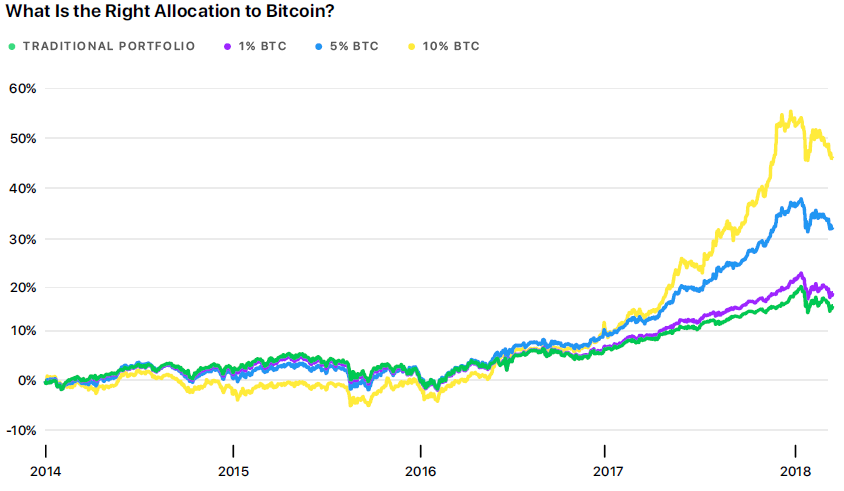

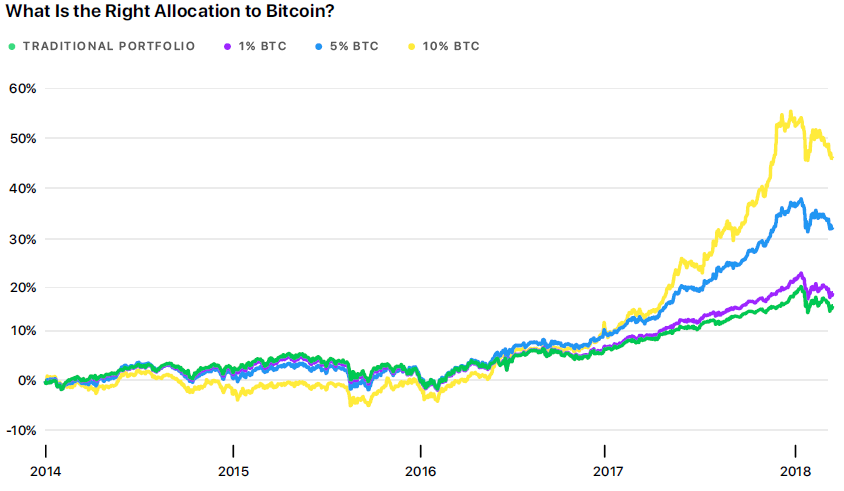

이 보고서는 투자 포트폴리오에 암호화폐를 편입했을 경우 포트폴리오의 수익률에 미치는 영향을 살펴본 것입니다. 특히 2014년 1월 1일부터 전통적인 주식(60%)/채권(40%) 포트폴리오에 비트코인을 각각 1%, 5% 및 10% 편입했을 경우, 포트폴리오 수익률 변화를 살펴보았습니다.

비트코인을 편입한 결과 포트폴리오의 위험 조정 수익률이 현저히 좋아졌습니다. 이 결과는 비트코인 편입 비중이 작거나 높거나 상관없었습니다.

잠재적 영향 또한 컸습니다. 예를 들어, 포트폴리오에 비트코인을 5% 편입했을 경우, 포트폴리오의 샤프 비율은 거의 두 배가 되었고, 수익률도 두 배 이상이 되었으며, 최대 하락률은 크게 감소했습니다.

결론적으로, 비트코인의 높은 수익률과 기존 자산 군들과의 낮은 상관관계로 인해, 비트코인이 장기 투자자들에게 포트폴리오 다변화 수단으로서 아주 매력적인 것으로 나타났습니다.

#

#

개요 - 전통적인 포트폴리오에 암호화폐를 편입했을 경우

#

비트코인 가격이 2017년 연초 1,000달러에서 12월 17일 19,783달러까지 상승하면서, 암호화폐 시장은 전 세계적으로 호황을 누렸습니다. 하지만 비트코인 가격이 2018년 3월 고점 대비 64%까지 하락하자, 암호화폐 시장도 급락을 겪었습니다. 이러한 변동성을 보면서, 많은 투자자들은 비트코인 같은 암호화폐를 전통적인 포트폴리오에 편입할 경우 그 결과가 어떨지 궁금해 해왔습니다.

이 궁금증에 답하기 위해, 이 보고서에서는 전통적인 주식(60%)/채권(40%)에 비트코인을 다양한 비중으로 편입했을 경우, 포트폴리오 수익률 변화를 살펴보았습니다. 비트코인이 가장 큰 암호화폐이며, 시장 유통 기간도 가장 길기 때문에 이를 대표로 사용했습니다.

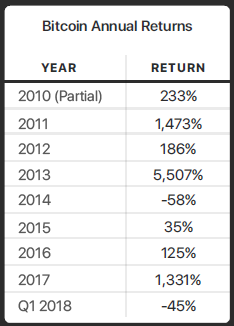

조사 기간은 2014년 1월 1일부터 2018년 3월 31일까지로 정했습니다. 이 기간 동안 비트코인은 그 역사상 최악의 하락장을 두 차례 겪었던 점을 감안했습니다. 비트코인은 2014년 1월에서 2015년 1월까지 85% 하락했으며, 2017년 12월에서 2018년 3월까지 64% 하락했었습니다.

2010년 비트코인이 시장에서 처음 거래가 시작되었던 때부터 조사를 진행하는 것도 고려했지만, 비트코인의 초기 수익률이 너무 높았기 때문에 결과를 왜곡시켰습니다. 예를 들어, 비트코인은 2013년 한 해에만 5,507% 상승했습니다(표 참조). 이 조사의 출발점으로 선택한 시점은 비트코인을 포트폴리오에 추가할 때 최악의 수익률을 보일 때였습니다.

이렇게 (의도적으로) 불리한 시점을 선택했음에도 불구하고, 포트폴리오에 비트코인을 편입해, 정기적으로 비중을 조절했다고 가정할 때, 포트폴리오의 위험 조정 수익률을 크게 증가시키는 것으로 나타났습니다. 실제, 비트코인을 소규모 편입했더라도, 포트포리오의 위험 수준을 높이지 않으면서도 유의미한 결과를 가져왔습니다.

60/40 포트폴리오에 비트코인 편입이 미치는 영향

#

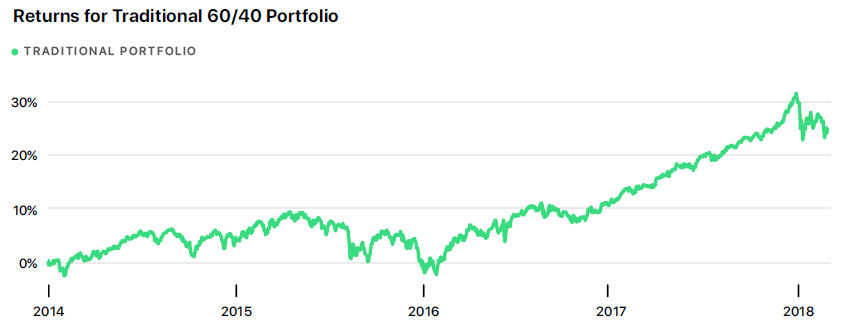

주식(60%)/채권(40%) 포트폴리오에서 주식은 뱅가드 주식 ETF(Vanguard Total World Stock ETF: VT)를, 채권은 뱅가드 채권 ETF(Vanguard Total Bond Market ETF: BND)를 이용했습니다. VT는 세계 주식 시장 중 98%를 대표하며, BND는 모든 과세 대상 투자 등급의 미국 채권을 대표합니다.

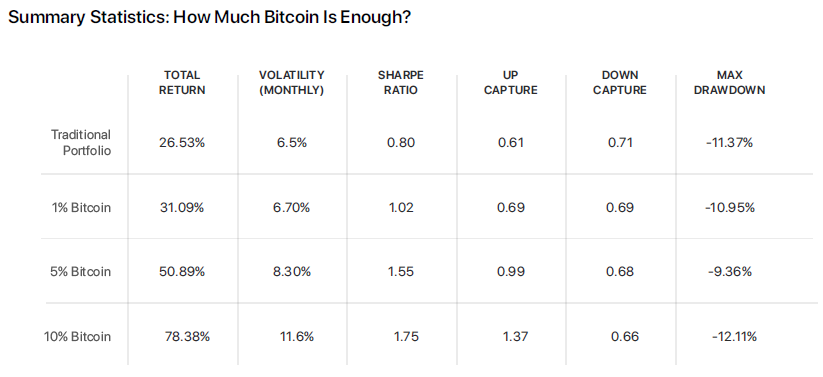

조사 기간 동안 이 포트폴리오( “전통 포트폴리오”)의 수익률은 26.53%로 높았습니다. 더 중요한 점은 월간 변동성이 6.5%에 불과하고, 샤프 비율은 0.80으로 안정적이었다는 것입니다. 최악의 하락률은 11.37% 였는데, 이는 2016년 글로벌 주식 시장이 크게 하락한데서 기인한 것입니다.

#

#

전통 포트폴리오에 비트코인 5% 편입

#

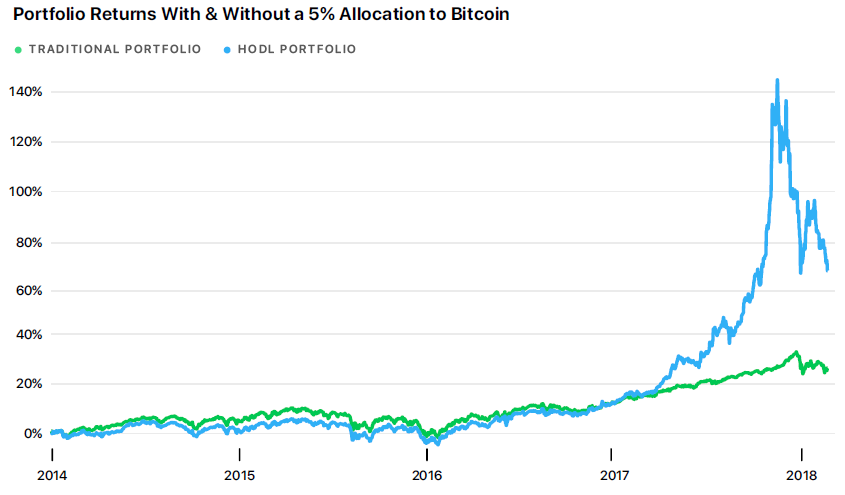

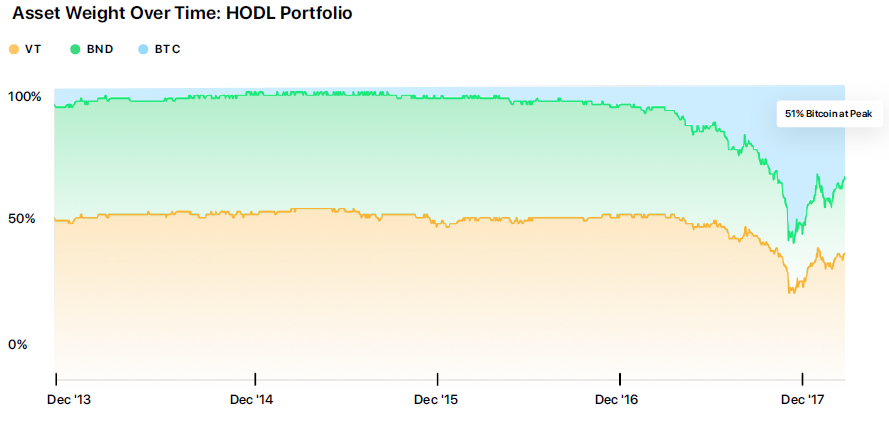

포트폴리오에 비트코인인 미치는 영향을 평가하기 위해, 우선 조사 기간 동안 비트코인을 5% 편입한 포트폴리오의 실적을 평가했습니다. 포트폴리오에서 주식은 57%, 채권은 38%로 조정하고, 나머지 5%를 비트코인에 배분했습니다(이 포트폴리오를 “HODL” 포트폴리오라고 부르겠습니다.)

비트코인을 5% 소규모로 편입했음에도 영향은 극적이었습니다. 조사 기간 동안, 비트코인의 약진으로 인해 전체 포트폴리오 수익률도 향상되었으며, 총 수익률은 26.53%에서 67.70%로 상승했습니다. 하지만 유감스럽게도 변동성은 6.5%에서 19.8%로 증가했으며, 최대 하락률도 11.37%에서 32.68%로 급격히 높아졌습니다.

#

#

이 포트폴리오의 문제점은 비트코인의 놀라운 가격 상승으로 인해, 조사가가 끝날 때 포트폴리오를 지배하게 되었고, 2017년 12월의 경우 포트폴리오에서 차지하는 비중이 51%나 되었다는 것입니다. 이렇게 비중이 높아지다 보니, 포트폴리오의 위험 또한 높아졌습니다. 이는 전반적으로 변동성을 높였고, 2018년 포트폴리오 수익률의 엄청난 하락을 가져왔습니다.

#

#

유감스럽게도, 매도 없이 매수 후 보유 전략(HODL)을 가져간 많은 암호화폐 투자자들도 이런 경험을 겪었습니다.

“HODL 포트폴리오”의 샤프 비율은 전통 포트폴리오 보다 낮은 편이었지만(0.89 vs 0.80), 엄청난 변동성은 포트폴리오의 최대 하락률을 증가시켰고, 자산 비중 불균형을 초래했습니다.

암호화폐 편입 포트폴리오의 비중 조정

#

위 “HODL 포트폴리오”의 문제점을 해결할 수 있는 방법은 포트폴리오의 비중을 정기적으로 재조정하는 것입니다.

포트폴리오 재조정은 포트폴리오를 투자자의 기대치와 일치시키고, 목표한 위험 수준을 유지하는 한편, 저점 매수/고점 매도 원칙을 지킬 수 있게 해줍니다.

포트폴리오 재조정 전략은 다양하지만, 대체로 아래 두 가지가 사용되고 있습니다.

시간 기준에 따른 재조정: 미리 정한 일정 기간 마다(예를 들어, 분기별, 반기별 또는 연도별) 포트폴리오의 비중을 재조정하는 것입니다.

비중 허용도에 따른 재조정: 포트폴리오에 편입한 자산 비중이 미리 정한 수준에서 벗어날 때마다 포트폴리오 비중을 재조정하는 것입니다. 예를 들어, 최초 비중이 10%였다면, 이 비중이 15%가 되면 5%를 매도하고, 5%가 되면 5%를 추가 편입하는 것입니다. 이때 비중 허용도는 50%가 됩니다.

시간 기준에 따른 재조정

#

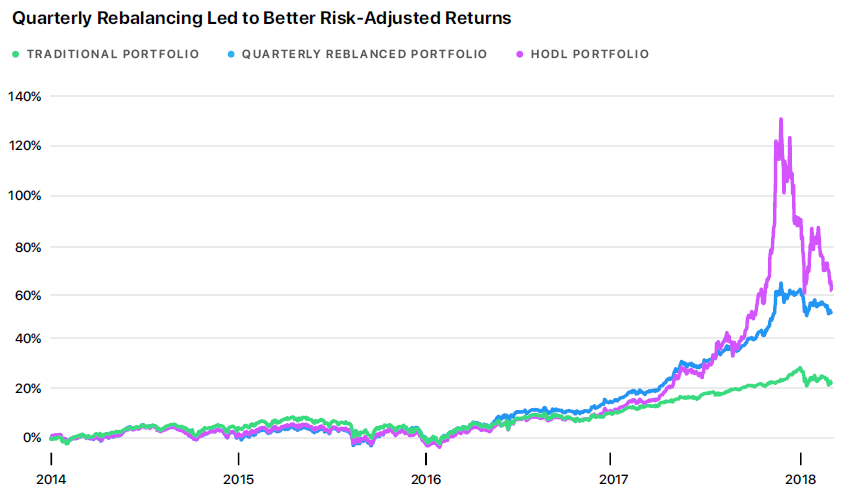

이 연구에서는 분기별 재조정을 우선 검토했습니다.

그 결과는 주목할 만했습니다. 이 “분기별 재조정 포트폴리오”의 수익률은 “HODL 포트폴리오”와 비슷했지만(58.51% vs. 67.70%), 위험도는 절반 아래로 떨어졌습니다(9.0% vs. 19.8%). 분기별 재조정 포트폴리오의 최대 하락률은 -32.68%(HODL 포트폴리오)에서 -9.25%로 대폭 줄었습니다. 실제 전통 포트폴리오(비트코인을 편입하지 않은 포트폴리오) 보다도 낮은 것입니다.

분기별 재조정 포트폴리오의 샤프 비율은 1.61로 전통 포트폴리오(0.80) 및 HODL 포트폴리오(0.89) 보다 상당히 높았습니다.

#

#

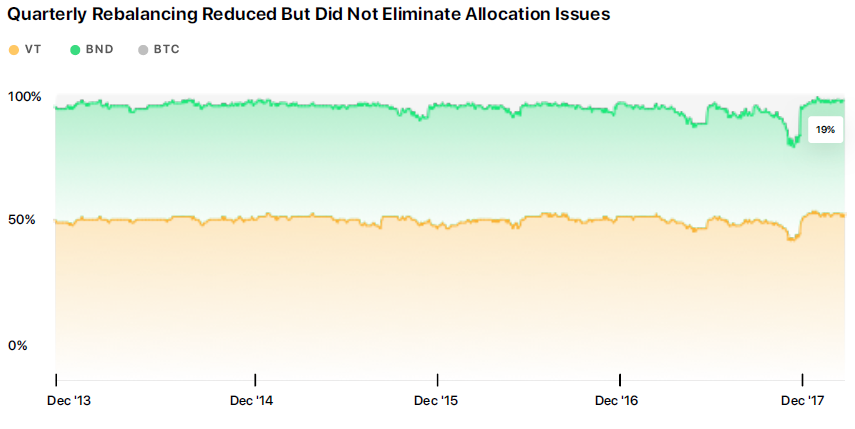

또한 분기별 재조정 포트폴리오는 비트코인의 비중이 크게 높아지는 것을 막는데 도움이 되었습니다. 2017년 12월 고점 당시 비트코인의 비중은 19%를 약간 넘었습니다. 대부분의 투자자들이 안전하다고 느끼는 수준보다는 높은 것이지만, HODL 포트폴리오의 51% 보다는 크게 줄어든 것입니다.

#

#

비중 허용도에 따른 재조정

#

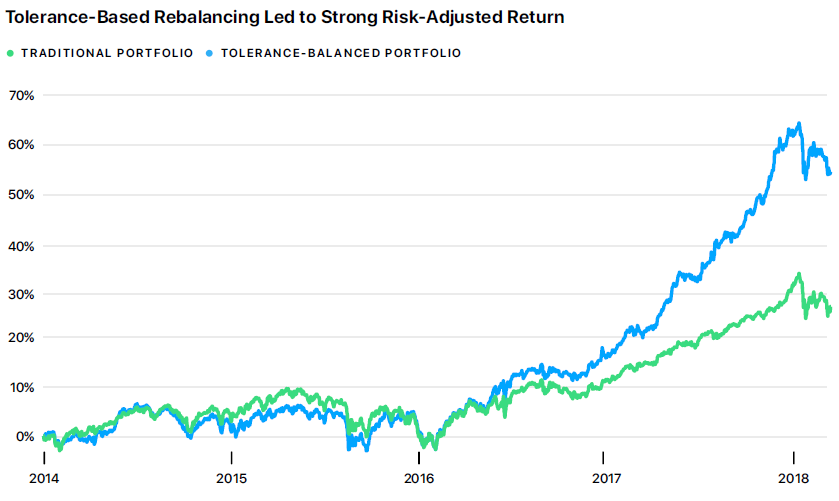

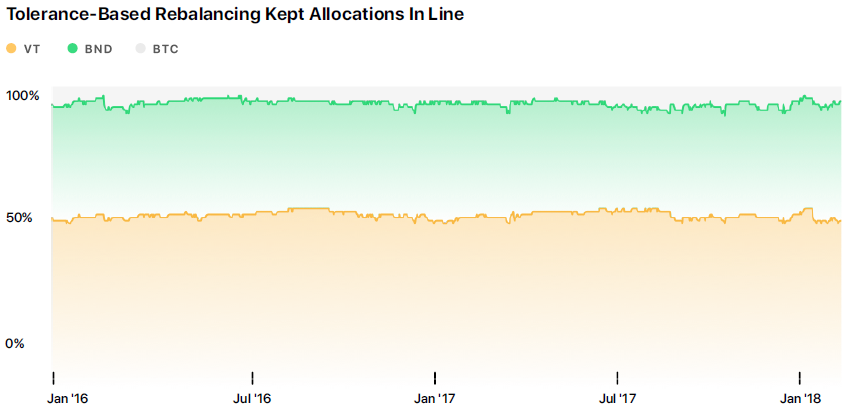

포트폴리오에서 비트코인의 비중을 보다 효과적으로 유지하기 위해, 50%의 비중 허용도를 사용해 비중 허용도에 따른 재조정 전략을 검토했습니다. 즉 비트코인이 포트폴리오에서 차지하는 비중이 7.5% 또는 2.5%를 넘어설 때마다, 비트코인의 비중을 다시 5%로 재조정하는 것을 의미합니다. 이는 실질적으로 포트폴리오 가중치를 매끄럽게해, HODL 및 분기별 재조정 포트폴리오에서 나타난 비중치가 과도해 지는 것을 방지해 줍니다.

이러한 가중치를 제한했음에도 불구하고, 비중 허용도 재조정 포트폴리오는 분기별 재조정 포트폴리오와 비슷한 결과를 가져 왔으며, 전통 포트폴리오보다는 훨씬 우수한 결과를 만들어 냈습니다. 총 수익률은 54.24 %로 전통 포트폴리오의 두 배 이상이었지만, 전체 변동성은 8.4 %(전통 포트폴리오의 경우 6.5%, 분기별 재평가 포트폴리오의 경우 9.0%)에 머물러 있었습니다. 특히 최대 하락률은 -9.07%로, 전통 포트폴리오 (-11.37%) 보다도 낮았습니다.

상당히 높은 수익률과 합리적인 위험도가 잘 조화된 비중 허용도 재조정 포트폴리오의 샤프 비율은 1.55로 전통 포트폴리오(0.80)의 거의 두 배로 높아졌습니다.

#

#

#

#

비트코인의 적당한 비중은 얼마일까? 비트코인 비중 1%, 5% 및 10% 비교

#

위에서 조하한 결과에 따르면, 포트폴리오에 비트코인을 편입해, 체계적으로 재조정하는 것이 큰 의미가 있음을 분명하게 보여줍니다. 다음 질문은 비트코인을 어느 정도 비중으로 가져가야 하는가? 입니다.

이를 평가하기 위해, 비중 허용도를 50%로 하면서, 비트코인 비중을 1% 및 10%로 한 두 가지 포트폴리오를 살펴 보았습니다.

이 두 포트폴리오 모두 전통 포트폴리오의 결과를 개선시켜, 수익률은 높였으며, 샤프 을 상당히 높인 한편, 하락률은 비슷한 수준으로 유지시켰습니다.

#

#

특히 비트코인 1% 포트폴리오에 주목할 필요가 있습니다. 비트코인 1% 포트폴리오라면, 비트코인 비중이 1.5%를 넘어서지 않기 때문에 보수적인 투자자에게도 적당한 수준입니다. 이렇게 포트폴리오의 위험도를 크게 증가시키지 않았는데도 총 수익률은 4.5% 더 나아졌습니다. 월간 변동성은 6.5%에서 6.7%로 높아졌지만, 최대 하락률은 실제 약간 감소했습니다. 이 독특한 조합은 샤프 비율을 0.80에서 1.02로 향상시켰습니다.

비트코인을 소량 편입한 것이 예상외로 좋은 결과를 가져왔습니다.

#

#

상관관계: 실제 & 이론

#

이처럼 비트코인이 포트폴리오 실적 향상에 기여한 이유는 무엇일까요? 일부는 비트코인의 엄청난 수익률에 있습니다. 조사 기간 동안 비트코인은 850% 상승했기 때문입니다.

하지만 비트코인의 진정한 역할은 전반적인 위험 수준을 크게 높이지 않으면서 수익률 향상에 기여했다는 점입니다. 바로 다름 모든 기존 자산 군과의 상관관계에 지극히 낮기 때문입니다.

이 연구에서는 구체적으로 주식(VT)과 비트코인의 월간 상관관계는 0.12이었고, 채권(BND)과는 0.25였습니다. 미국 주식과 해외 주식 간의 상관관계가 0.88이라는 점을 보면 위와 같은 수치는 큰 의미가 있습니다.

이 조사에서 다른 자산 군은 고려하지 않았지만, 비트코인의 낮은 상관관계는 금 (0.07), 원자재(0.09), 상장 사모 펀드(-0.10), VIX 선물(-0.25), 헤지 펀드(0.00) 등 사이에도 나타나고 있습니다.

여기서 중요한 질문은 이런 낮은 상관관계가 앞으로도 지속될 수 있을 것인가” 라는 것입니다.

“그렇다”라고 말할 만한 충분한 이유가 있습니다.

비트코인 및 다른 암호화폐의 수익률의 동력은 기본적으로 주식과 채권과 다르기 때문입니다. 암호화폐의 가치 상승은 네트워크 성장, 기술 향상, 규제 발전 및 기타 암호화폐 관련 요인들을 동력으로 삼지만, 주식 및 채권은 기업 이익, 경제 성장, 생산성 및 금리 같은 경제 전반의 추세에 의해 주도됩니다.

위험 자산으로 여겨지는 암호화폐의 가격은 투자자들의 위험 선호/위험 회피 경향에 영향을 받을 수 있기 때문에, 시장 상황 변화에 따라 상관관계가 달라질 것으로 예상됩니다. 하지만 장기적으로, 가격 상승을 이끄는 근본적인 원인이 다르기 때문에, 암호화폐와 기존 금융 자산과의 상관관계는 낮게 유지될 가능성이 높습니다.

결론

#

비트코인과 다른 암호화폐는 기존 금융 자산과 상관관계가 낮고, 잠재적으로 높은 수익을 가져다주기 때문에, 투자자들의 높은 관심을 끌고 있습니다. 이 연구의 결과를 보면, 투자자가 선호도에 따라 포트폴리오에 비트코인을 편입하고 비중을 재조정해 나갈 경우, 포트폴리오의 위험 조정 수익률을 크게 향상시킬 수 있음을 알 수 있습니다.

비트코인과 다른 암화화폐의 2018년 초 65% 하락이 혼란스럽고 위험하게 보일 수 있습니다. 하지만 자산 군으로서 장기적인 잠재력과, 고유한 상관관계 특성으로 인해, 미래 지향적인 투자자들에게는 아주 좋은 포트폴리오 다변화 수단이 될 것입니다.

This page is synchronized from the post: ‘주식/채권 포트폴리오에 암호화폐 편입, 그 엄청난 효과’