모멘텀, 가치, 시가총액, 우량성 및 주가 변동성 같은 핵심 투자 팩터의 수익률은 시점에 따라 다양하며, 비즈니스 사이클에 따라 달라진다. 예를 들어, 경기 침체 동안에는 소비 위험을 상쇄하기 위한 보상 또는 수익률 프리미엄이 필요하다. 이것은 시장 베타 위험 프리미엄뿐만 아니라 시가총액 같은 팩터에 핵심이다.

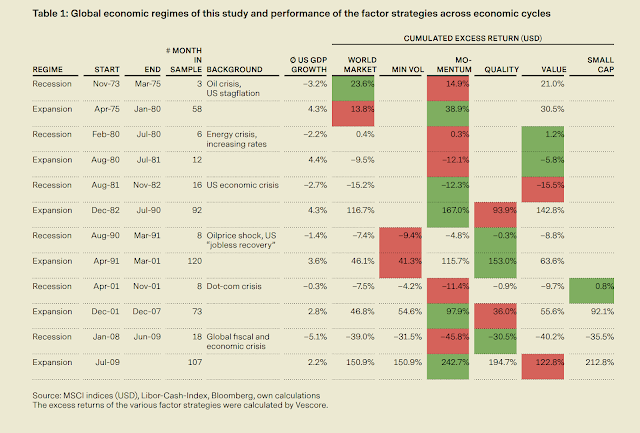

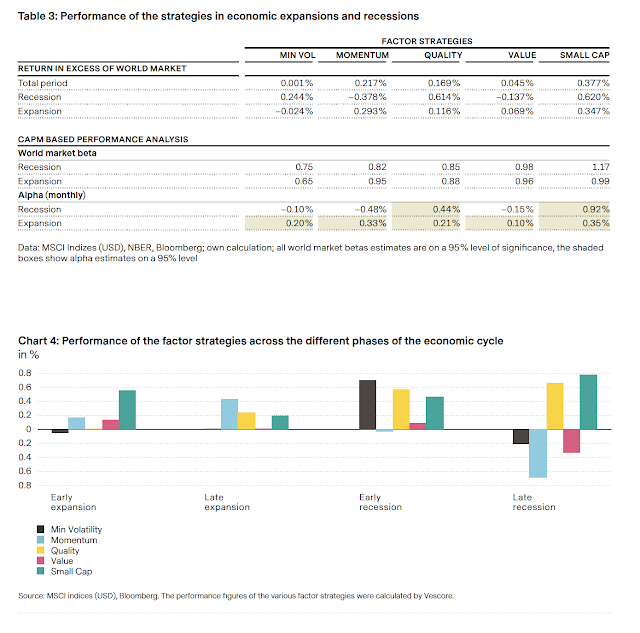

다른 팩터에 노출함으로써 시장 포트폴리오의 위험 중 일부를 완화할 수 있지만, 비즈니스 사이클 위험은 팩터 다각화를 통해서도 제거되지 않는다. 그럼에도 불구하고, 역사를 보면, 비즈니스 사이클의 서로 다른 시점에서 팩터별 수익률도 서로 다르다는 사실을 알 수 있다. 이러한 시점에 따라 다양한 수익률은 본토벨의 연구진이 발표한 백서 “Factor-based equity strategies in the business cycle – some basic analyses”에 잘 나와 있다.

경기 침체 시에는 소형, 우량 및 최소 변동성 팩터에 초점을 맞춰야 하고, 가치와 모멘텀 팩터는 피해야 한다. 보다 구체적으로 말하면, 최근의 경우처럼 경기 확장 기간에는 모멘텀과 우량성 팩터에 집중해야 하지만, 경기 침체 초기 단계로 넘어가면 다른 팩터들의 수익률이 상승하기 시작한다.

경기 침체에 대한 경고가 높아지면서 시장은 최소 변동성 팩터에 초점을 맞추는 모습이었지만, 경기 침체 우려가 줄어들자 다른 팩터들로 초점이 바뀌고 있다. 지난 몇 개월 동안 경험한 것처럼, 경기 침체에 대한 시장의 예상이 빠르게 바뀌면 투자자의 위험도 증가한다. 시장 타이밍을 잡는 것은 결코 쉽지 않지만, 투자자들은 경제 환경 전반에 걸쳐 시점별로 어떤 팩터의 수익률이 더 나은지 알고 있어야 한다.

자료 출처: mrzepczynski.blogspot.com, “Factor-based investing across the business cycle - There are defined patterns”

This page is synchronized from the post: ‘비즈니스 사이클에 따른 팩터별 수익률 변화’