역사상 가장 심각한 자산 거품은 무엇이었을까? 한때 집 한 채 가격에 거래되기도 했던 튤립일까? 아니면 한 해 동안 가격이 20배나 상승했던 마법의 인터넷 화폐일까? 아니면 아주 다른 무엇일까?

금융 시장에서 오랜 기간 이어져온 논쟁거리 중 하나였다. 다음은 위 질문의 답변이 될 수 있는 7가지 대표적인 자산 거품이다:

네덜란드 튤립 광풍 (1637년)

영국 사우스시 (1720년)

미국 대공황 (1929년)

일본 (1989년)

닷컴 (2000년)

미국 주택 시장 (2007년)

비트코인 (2017년)

“심각한” 거품이란 무엇인가?

역사상 가장 심각한 거품을 고르기 전에 무엇을 거품이라고 하는지부터 먼저 알아보자. 따라서 아래 세 가지 범주를 기준으로 자산 거품을 평가해보자.

시가총액: 자산의 전체 시장 규모

가격: 자산의 가격 변화 규모

회복 기간: 거품 붕괴 이후 다시 전 고점을 회복하기까지 걸린 기간

예를 들어, 어떤 자산의 가격이 1년 동안 100배 상승해 시가 총액이 1천만 달러에 이르렀고, 이후 거품이 붕괴되고 다시는 회복되지 못했다고 해보자. 해당 자산의 거품이 가격 상승과 회복 기간 면에서는 높은 점수를 받겠지만, 시가총액 면에서는 다른 거품에 미치지 못하기 때문에, 역사상 가장 심각한 거품이 될 가능성은 낮다.

규모가 작았던 거품

튤립 광풍(1637년)

투기성을 기준으로 역사상 가장 심각한 거품 하나를 선택해야만 한다면, 1637년의 튤립 광풍이 단연 압권이다. 그렇게 작은 대상(꽃)이 그렇게 엄청난 가격에 거래되었던 거품은 역사상 없었다. 튤립 거품의 문제는 규모가 그리 크지 않았다는 것이다. 금융 시장에서 튤립 광풍이 거품의 대명사로 불리고 있긴 하지만, 돌아다니는 대부분의 관련 이야기는 대부분 크게 과장되어 있다. “Tulipmania: Money, Honor, and Knowledge in the Dutch Age”의 저자는 이렇게 말한다:

가격이 높은 튤립도 있었겠지만, 대부분 그렇지 않았다. 가장 비싼 튤립의 가격이 약 5,000길더(잘 꾸며진 집 한 채 가격)였던 것은 맞지만, 튤립을 300길더(장인의 1년 수입) 이상 주고 살 여력이 있던 사람은 단 37명에 불과했다.

월스트리트 저널의 칼럼니스트 제이슨 츠바이크는 튤립 광풍에 대해 이렇게 말한다:

희귀 튤립 시장은 정점에 이르렀을 당시 거래에 참여한 사람은 수백 명에 불과했던 것으로 보이며, 그들 중 대부분이 한두 차례 거래에 나섰다.

이와 같은 정보를 감안할 때, 튤립 광풍은 실제로 그리 심각한 것은 아니었고, 역사상 가장 심각한 거품으로 보기에는 어울리지 않는다.

사우스시(South Sea; 1720년)

아이작 뉴턴이 1년 만에 10배의 주가 상승을 누렸긴 하지만, 사우스시 거품은 진정한 거품이라기보다는 주가 작전에 가까웠다. 사우스시 주식은 전통적으로 거래되던 자산이 아니라, 말도 안 되는 IPO라고 하는 것이 맞다.

어쨌든 사우스시 거품/작전의 문제는 규모가 그리 크지 않았고, 경제에 광범위한 영향을 미쳤다는 증거도 없다. 애드워드 챈슬러는 “금융 투기의 역사(Devil Take the Hindmost)에서 이렇게 말한다:

사우스시의 주가가 고점에서 15% 수준까지 하락했지만(뱅크 오브 잉글랜드와 동인도 회사의 주가는 거의 3분의 2 가까이 하락했음), 1721년 파산 건수는 전년도에 비해 크게 증가하지 않았고, 경제는 빠르게 회복되었다 .

따라서 사우스시 거품 여러 가지 이유로 미친 수준이었던 것은 맞지만, 사우스시 주주들에게 미친 부정적인 영향은 제한적이었다.

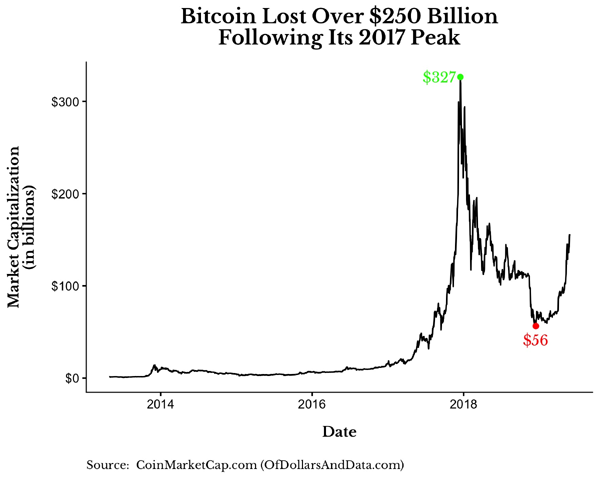

비트코인(2017년)

비트코인 가격은 2017년 20배 상승한 후, 2018년에 85% 하락했지만 2019년 이후의 움직임이 2017년을 “거품”이라고 인정하는데 결정적인 역할을 하게 될 것이다.

한편, 비트코인을 역사상 가장 심각한 거품이라고 부르기에는 시가총액이 너무 작다는 문제가 있다. 2017년 12월 고점 당시의 시가총액은 단 3,270만 달러에 불과했다:

미국 주식 시장 (약 30조 달러)과 비교했을 때, 금융 관련 트윗 중 비트코인이 50%의 관심을 차지하고 있지만, 다른 거품들에 비해서는 규모 면에서 너무 작다.

“안정적인(?)” 가격 거품

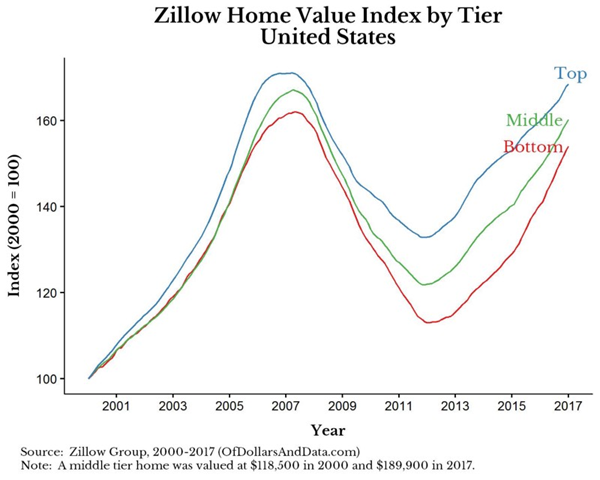

미국 주택 시장(2007년)

규모 면에서, 2007년 미국 주택 시장의 거품이 가장 컸다. 버블은 규모 측면에서 우리 목록에서 가장 큰 것입니다. 미국 주거용 주택 시장의 가치는 29.2조 달러의 고점에서 2012년 저점인 22.7조 달러까지 하락했다. 즉, 5년 동안 6.5조 달러가 줄어든 셈이다.

미국 주택 시장 거품의 특징은 가격 변동성이 거품이라고 하기에는 너무 “안정적(?)”이라는 것이다. 아래 차트는 미국 주택 가격 중앙값이 2000년에서 2007년까지 70%(연평균 7.9%) 상승했음을 보여준다:

미국 주택 시장이 상당한 변동성을 겪은 것은 맞지만, 전체 가격 변동(2배 이하)은 다른 거품들과 비교되지 않는다. 또한 미국 주택 가격은 10년 만에 고점을 회복했다. 따라서 미국 주택 시장 거품은 규모 면에서는 가장 컸지만, 다른 기준에서는 역사상 가장 심각한 거품이라고 보기 힘들다.

회복이 빨랐던 거품

대공황(1929년)

1929년 미국 월스트리트의 붕괴(대공황의 출발)는 이전 10년 동안 시가총액과 주가 상승 면에서는 역사상 최고 수준을 기록했다. 미국 주식 시장의 주가는 1920년에서 1929년 9월 고점까지 (배당금과 물가 상승률을 감안할 때) 6.7배 상승했다. 또한 1929년 8월 뉴욕 증권 거래소에 상장된 846개 기업의 시가총액은 900억 달러로 추산된다. 이 수치를 물가 상승률을 감안해 보정하면, 현재 가치로 1.5조 달러가 되지 않는다. 따라서 1929년에서 1932년 여름까지 주가가 90% 하락한 결과, 1조 달러 이상의 시가총액이 사라졌다.

그리고 대공황 이후 주가가 1929년 9월 수준으로 회복하기까지 7년이 걸렸다. 그렇다, 이 7년 동안은 미국 국민들에게는 힘든 기간이었겠지만, 그 이유는 주식 시장의 붕괴 때문이 아니라, 경제의 다른 체계적 문제들 때문이었다:

1929년 주식을 가진 미국인은 단 2.5%에 불과했다.

미국인의 대다수는 주식 시장의 붕괴를 놀라운 눈으로 지켜봤고, 주식 시장에서 돈을 벌 수 있을 것이란 희망을 잃었을 수도 있다. 하지만 그들이 잃어버린 것은 그 희망 하나뿐이었다. 어떤 다른 손실도 겪지 않았다. 투자할 돈조차 없었기 때문이다.

>진짜 고통은 은행들이 파산하기 시작한 2년 뒤에 다가왔다.

이러한 이유로, 대공황은 심각한 거품인 것은 맞지만, 역사상 가장 심각한 경우는 아니었다.

닷컴(2000년)

나스닥 시장은 1990년부터 10배가 넘게 상승한 이후 2000년 3월 시가총액 6.6조 달러로 고점을 기록했다. 계속되는 주가 하락으로 시가총액 5.1조 달러가 사라졌고, 이전 고점을 회복하기까지 13년이 걸렸다:

닷컴이 역사상 가장 심각한 거품처럼 보이겠지만, 그렇지 않다:

2000년 닷컴 거품이 붕괴되었고, 1998년 천재적이라고 보였던 것이 2000년이 되자 완전히 광기와 멍청한 짓으로 바뀌었다. “Pets.com”이 전형적인 사례다. 따라서 닷컴 거품 붕괴는 실제로도 인상적인 사건이었다. 당시의 상황은 오늘날에도 재현되고 있다. 어떤 점도 오늘날과 다르지 않았다. “Pets.com” 사례는 최근 반려동물 생필품 사이트 “츄이(Chewy)”가 30억 달러에 인수된 것이 비견된다.

이렇게 닷컴 거품을 역사상 가장 심각한 거품으로 부르기에는 아직 너무 이르다.

역사상 가장 심각한 거품

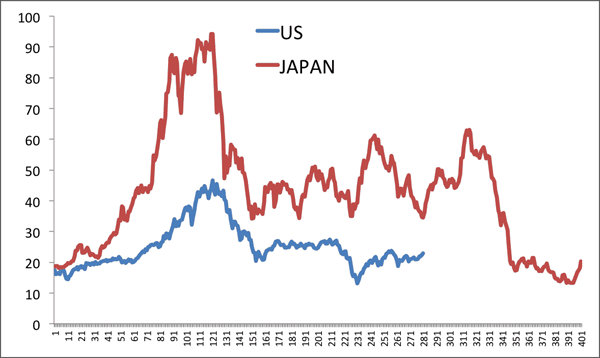

일본(1989년)

1980년대 말 일본은 역사상 그 어떤 거품보다도 엄청났다. 거품이 정점에 이르렀던 당시, 일본 왕궁(3.41㎢; 약 100만 평)의 가치가 캘리포니아 전체의 땅값에 맞먹었고, 일본 주식 시장은 이전 10년 동안 10배나 상승했다. 하지만 그보다 이 거품이 붕괴된 이후 30년이 되도록 일본 주식 시장과 주거용 부동산 가격이 당시 수준에 이르지 못했다는 점이 더 중요하다.

정확히 말하자면, 1980년대 말/1990년대 초 이후 일본 주식 시장은 2조 달러 상당의 시가총액이 사라졌고, 토지의 가치는 8조 달러나 줄어들었다:

또한 아래 차트에 나타난 것처럼, 주가 수준(10년 PER 배수)으로 기준으로 닷컴 거품을 일본과 비교하면 왜소할 따름이다:

요약

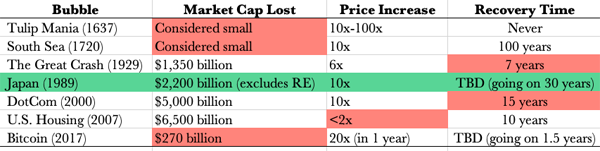

일본이 시장 역사상 다른 모든 거품들에 비해 가장 심각한 거품으로 꼽힌 이유는 세 가지 기준(시가 총액, 가격 및 회복 기간) 모두에서 가장 높은 점수를 받았기 때문이다. 이를 설명하기 위해, 이 7 가지 거품 각각을 아래 표와 같이 요약했다.

위 표에서 빨간색이 칠해진 칸은 점수가 가장 낮은 경우다(즉, 시가총액과 가격 변동이 작거나, 회복 기간이 짧은 경우다). 일본은 세 가지 기준 모두에서 가장 높은 점수를 받은 거품이었다.

참고: 위 표에서 일본의 거품이 붕괴되면서 사라진 시가총액에는 1990년대 초반 이후 토지/부동산(“RE”)의 추정 손실 8조 달러 상당은 제외되었다. 그 이유는 다른 거품들(즉, 한 가지 자산)과의 비교를 보다 유의미하게 하기 위해서다.

결론적으로, 다른 거품들 역시 당사들에게 상당한 피해를 입혔지만, 일본의 경우가 역사상 가장 심각한 거품이었다.

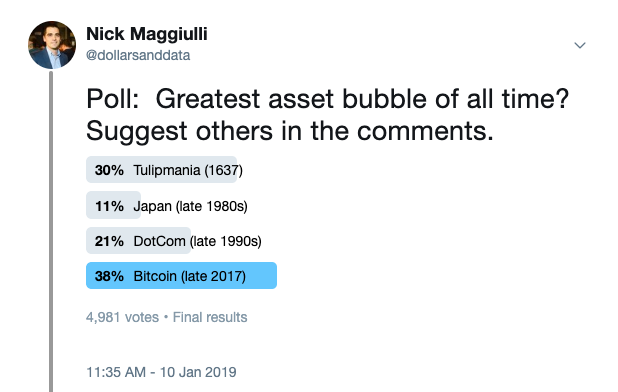

대중의 광기

역사상 수많은 자산 거품에서 배울 수 있는 것이 있다면, 대중이 항상 옳지만은 않다는 점이다. 2019년 1월 트위터를 통해 위 네 가지 자산 거품을 대상으로 역사상 가장 심각한 것은 어느 것이라고 보느냐는 설문조사를 한 결과는 다음과 같았다:

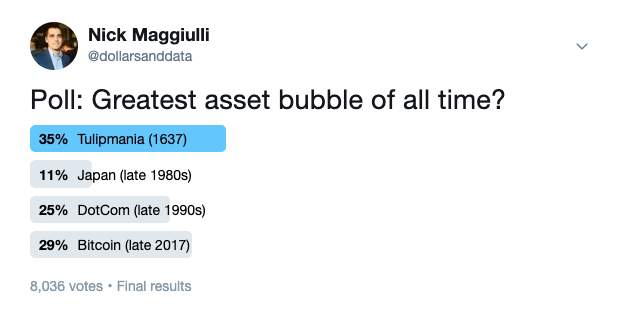

당시에는 비트코인 가격이 2017년 12월 고점 대비 최저 수준에 있었다. 따라서 최신 편향을 보정하기 위해, 비트코인 가격이 반등하기 시작한 2019년 5월 같은 설문조사를 실시했고, 결과는 다음과 같았다:

가격이 반등하면서 비트코인에 대한 분위기가 바뀌었고, 1위 자리를 튤립 광풍에 내주었다. 한편, 역사상 가장 심각한 거품이었던 일본과 닷컴 거품의 경우 여전히 4위와 3위를 유지했다. 이 글에서 사용한 비교 기준이 달라서 그랬는지는 몰라도, 판단은 읽는 여러분에게 맡기도록 하겠다.

확실하게 말할 수 있는 한 가지는 앞으로도 거품은 계속 발생할 것이라는 점이다. 따라서 거품이 불가피하게 나타날 경우 어떻게 해야 할까? 거품에 뛰어들지 않는 것이다. 그냥 무시하는 것이다. 그것만이 유일한 희망이다.

하지만 거품에 참여하고 싶은 유혹이 있을 수 있다. 그러면 1720년 영국 사우스시 거품 당시 익명의 팸플릿에 적힌 글을 떠올려보기 바란다:

주식의 가격이 진정한 가치보다 높아지는 것은 상상 속에서나 가능한 일이다. 어떤 계산법으로도 1 더하기 1이 3과 1/2이 될 수는 없다. 따라서 진정한 가치를 뺀 나머지는 머지않아 결국 최후에 보유한 사람들의 손실로 바뀌게 될 것이다. 자신이 그런 사람에 속하지 않을 유일한 방법은 늦기 전에 팔고 빠져나오는 것이다. 빨리 발을 빼는 것이 장땡이다.

끝으로 과거 수많은 거품에 대한 자세한 내용을 알고 싶다면 애드워드 챈슬러의 책 “금융 투기의 역사(Devil Take the Hindmost)”를 추천한다.

자료 출처: Of Dollars and Data, “The Greatest Asset Bubble of All Time”

This page is synchronized from the post: ‘역사상 가장 심각한 거품은?’