엄청난 가격 상승 잠재력이 있어 보이는 자산이 있다고 하자. 시장보다 50%가 아니라, 50배 더 상승할 것으로 예상된다. 그렇다면 포트폴리오에 해당 자산의 비중을 얼마나 가져가는 것이 좋을까?

가격 상승 잠재력이 무한정이라면, 가진 돈 전부와 다른 곳에서 끌어올 수 있는 돈 전부를 해당 자산에 몰빵하는 것이 맞다. 하지만 현실 세계에서 빚을 내 투자하는 방식은 용서받을 수 없는 일이고, 위험과 보상 간의 관계는 단순한 탁상공론이 아니다. 따라서 다 날려도 상관없을 정도로 투자하는 것이 바람직하다.

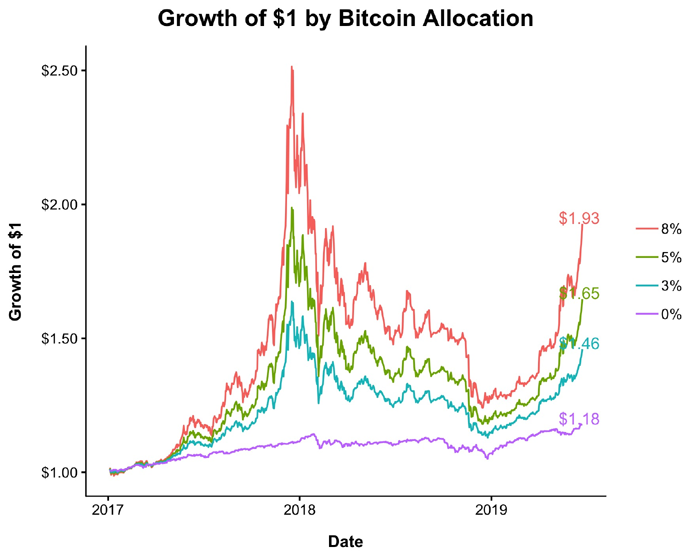

2017년 거의 수직 상승을 시작했던 비트코인을 사례로 살펴보자. 아래 차트는 주식과 채권으로 구성된 포트폴리오에 비트코인의 비중을 달리했을 경우의 수익률을 보여준다. 보라색 선은 주식 60%와 채권 40%로 구성된 포트폴리오의 수익률이며, 붉은색 선은 비트코인의 비중이 8%인 경우다.

2017년 초 비트코인의 비중을 5%로 가져간 포트폴리오가 60/40 포트폴리오보다 40% 더 높은 수익률을 기록했다.

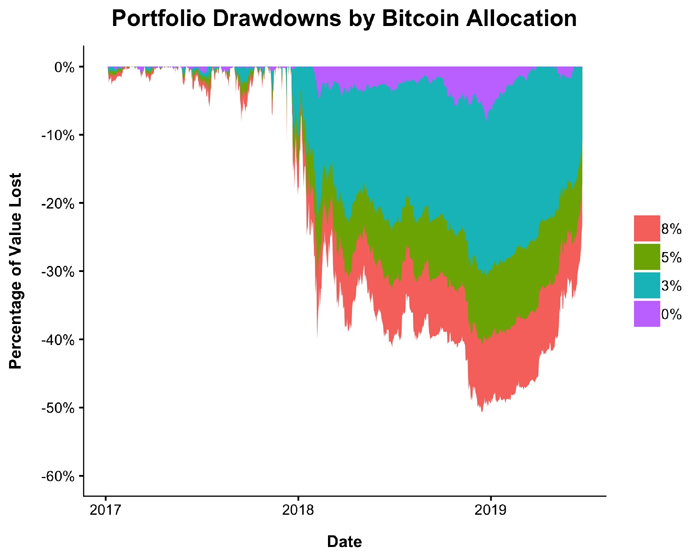

이 엄청난 수익률에는 막대한 고통이 수반되어 있다. 비트코인 2017년을 1,000달러 아래에서 시작했지만, 크리스마스에 이르자 거의 2만 달러 수준까지 상승했다. 이 같은 사상 최대의 엄청난 상승이 일어난 이후, 다시 가장 엄청난 붕괴 중 하나가 되는 사건이 뒤따랐다. 비트코인은 최고치를 기록한 후 1년 만에 거의 85%가 가치가 무너져 내렸고, 전체 포트폴리오 역시 그만큼 손실을 겪었다.

아래의 수치는 2017년 1월 포트폴리오에서 비트코인의 비중과 전체 포트폴리오가 고점에서 저점까지 얼마나 하락했는지 보여준다.

3% (-30%)

5% (-40%)

8% (-50%)

비트코인의 비중이 단 3%인 포트폴리오도 고점 대비 30%의 손실을 겪은 구간이 있었다. 어떻게 그럴 수 있었을까? 2017년 믿을 수 없는 상승으로 비트코인의 비중은 처음 3%에서 최고 34%까지 증가했다. 5% 비중의 경우, 47%까지 증가했고, 8% 비중은 59%까지 증가해, 처음 비중 92%로 시작한 주식/채권(60/40)의 비중을 무색하게 만들었다.

여섯 차례에 걸쳐 포트폴리오의 가치가 4분의 1씩 사라지는 모습을 보면서, 포기하지 않고 견뎌낼 수 있었던 투자자가 있을지 의문이 들기도 한다. 그런 투자자가 있었다면, 회복하리라는 확신에서가 아니라, 오히려 그냥 관심을 껐기 때문일 수 있다. 투자한 것의 가격이 85% 떨어지게 된다면, 그냥 놔두는 편이 더 좋을지 모른다. 될 대로 되라고 놔둬봐야, 손실은 100% 이상이 될 수 없기 때문이다.

투자자들은 차세대 애플, 아마존, 또는 넷플릭스를 찾고 있다. 예전에도 그랬고, 앞으로도 그럴 것이다. 하지만 이들 각각의 기업이 지금까지 오는 과정 중에서 75%나 하락했던 시절이 있었음은 잊고 있다. 앞으로 차세대 위대한 승자를 찾아낸다면, 그럴 가능성은 낮지만, 그래도 그럴 수 있다면, 비중을 적게 가져가는 것이 더 좋은 전략일지 모른다. 비중이 높으면 높을수록, 그만큼 큰 포트폴리오의 손실을 감내해야 할 것이기 때문이다.

시장 붕괴를 피하는 것이 중요한 것이 아니라, 시장 붕괴를 이겨내는 것이 중요하다. 그에 따라 계획을 세워야 한다.

자료 출처: The Irrelevant Investor, “Unlimited Upside”

https://theirrelevantinvestor.com/2019/06/25/unlimited-upside/

This page is synchronized from the post: ‘엄청난 상승에는 엄청난 하락이 수반된다’