얼마 전까지 투자자들이 “이번은 다르다.”를 외치면서 시장을 계속해서 끌어올렸다. 금리가 영구적으로 낮아졌고, 미국 주식은 영구 고원에 도달했으며, FAANG 주식이 앞으로도 계속 시장을 지배할 것고, 가치 투자는 죽었다는 생각에서다.

과거 시장이 도취 상태에 빠지면, 미국의 투자 수호성인 워런 버핏이 현명한 길잡이 역할이 돼주었다(당연한지는 모르겠지만, 귀 기울이는 사람은 거의 없었다). 닷컴 광풍이 격렬해지고 있던 1990년대 후반, 그는 인터넷 주식을 쫓지 말라고 경고했다. 그리고 금융 위기가 한창이었던 2008년, 투자자들에게 미국 주식을 포기하지 말라고 간청했다. 물론 이 두 사건은 과거 무수히 일어났던 것들과 다르지 않았다. 적어도 투자에 관한 한 그랬다.

하지만 이번에는 평소답지 않게 침묵을 지키고 있다. 하지만, 그의 견해가 불분명하다거나, 더 이상 주목할 가치가 없다는 뜻은 아니다.

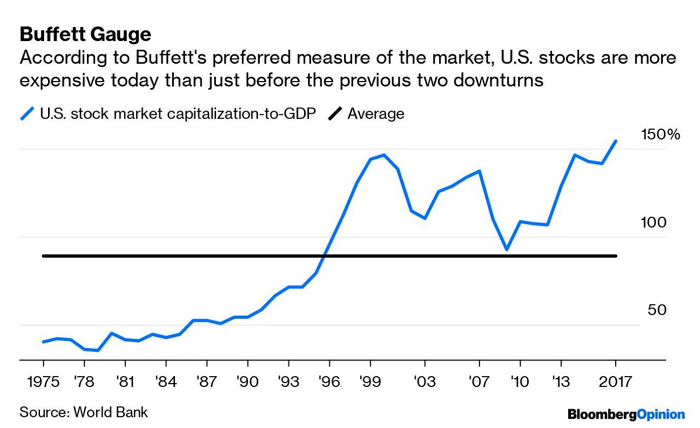

버핏이 선호하는 주식 시장 바로미터인 GDP 대비 시가총액 비율부터 살펴보자. 명칭에서 알 수 있듯이, 주식 시장의 시가총액을 GDP의 비율로 측정하는 지표다. 간단히 말해, 비율이 낮을수록 강세장을 의미하고, 높을수록 약세장을 뜻한다.

(버핏의 시장 판단 척도는 그 어느 때보다 높은 수준을 기록하고 있다)

이 비율은 지난 2차례의 경기 침체를 예견했다. 월드 뱅크에서 집계한 수치에 따르면, 2000년 닷컴 거품이 정점에 있을 때 146%까지 상승했다. 1975년 이후 평균치였던 89%를 훨씬 상회한 수준이었다. 2007년 금융 위기 직전에도 137%로 다시 치솟았다. 그렇다면 지금은 어떤 수준일까? 최신 가용 수치에 따르면, 2017년 154%로 최고치를 기록했고, 2017년 말 이후 미국 주식 시장이 약 7% 상승한 것을 감안하면, 현재는 확실히 더 높을 것으로 예상된다.

따라서 버핏이 현재 주식 시장의 높은 수준을 좋아하지 않을 것이라고 말하는 것이 안전하다. 그리고 (주)버크셔 해서웨이가 보유 중인 1,220억 달러의 현금으로 판단할 때, 시장이 영원히 계속 상승할 것이라고 기대하지 않는 것이 현명하다. 버핏의 수중에 있는 현금 더미는 버크셔의 상장 주식 포트폴리오 가치 2,700억 달러의 절반이 넘고, 1987년 이후 버크셔의 포트폴리오에서의 비중으로도 가장 높았던 금융 위기 이전 몇 년 동안보다 약간 낮은 상황이다.

(버크셔의 현금 비중은 금융 위기 직전 몇 년 동안보다 조금 낮은 수준이다)

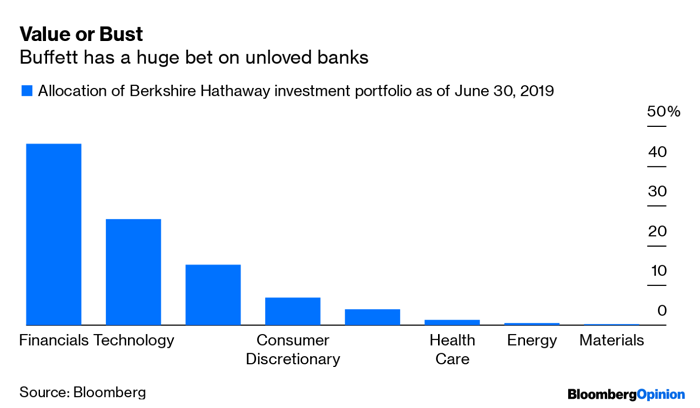

동시에 버핏이 보유 중인 주식 포트폴리오를 보면, 비참한 10년을 보냈음에도 불구하고 가치 투자에 대한 그의 신념이 흔들리지 않고 있음을 알 수 있다. 버크셔 주식 포트폴리오 중 약 45%가 금융 부문에 배분되어 있고, 포트폴리오 상위 12개 주식 중 8개가 금융주로, 버핏이 엄청난 역발상 베팅을 하고 있음을 보여준다. 금융 부문은 지난 10년 동안 엄격한 규제와 저금리로 상당한 고통을 겪어왔다. 최근 수익이 증가하고 있지만, 많은 투자자들은 장기간 저금리 기조가 유지될 경우 수익이 억제될 것이라고 우려하고 있다.

(버핏은 소외된 부문에 엄청난 역발상 배팅을 하고 있다)

그 결과 수년 동안 금융 부문은 대부분의 척도로 볼 때 가장 저렴한 부문 중 하나였다. S&P 500 가치 지수의 21%, 러셀 1000 가치 지수의 23%를 비롯해, 여전히 많은 가치 지수에서 비중이 가장 큰 부문이다. 버핏은 이런 지수들보다 포트폴리오에 금융 부문을 두 배나 더 보유하고 있다.

최근 몇 년간 버핏이 평소답지 않게 기술주에 투자했지만, 이 역시 대부분 가치 투자의 일환이었다. 버핏의 포트폴리오에서 27%를 차지하고 있는 기술 부문에서 애플의 비중은 거의 90%에 달한다. 2016년 초 버핏이 주식을 사기 시작할 당시, 애플은 진정한 가치주였다. 12개월 주당 순이익을 기준으로 평균 주가 수익 비율은 10.6배에 불과했고, 그해 1분기 평균 주가 현금흐름 비율은 7.5배로, S&P 500의 PER 19.5배 및 PCFR 10.9배보다 훨씬 낮았다. 현재 애플은 더 비싸졌지만, S&P 500 가치 지수에서 8.3%를 차지할 정도로 가치주로서 비중이 크다.

버핏이 아마존 닷컴과 구글 지주회사 알파벳이 신생 기업 시절에 그냥 지나친 것을 후회한다고 밝혔지만, 그의 말을 오해해서는 안 된다. 현재 충분한 현금을 갖고 있으면서도 이들 기업에 투자하고 있지 않다는 사실이 잘 말해준다. 현재 아마존은 PER 73배로, 알파벳은 27배로 거래되고 있어, 가치주와는 거리가 멀다. 버핏은 이미 휘하의 매니저 중 한 명의 추천에 따라 아마존에 0.5% 정도 투자한 상태다. 현재 주가에서는 아마존의 비중을 높이거나, 구글에 투자할 것이라고는 여겨지지 않는다.

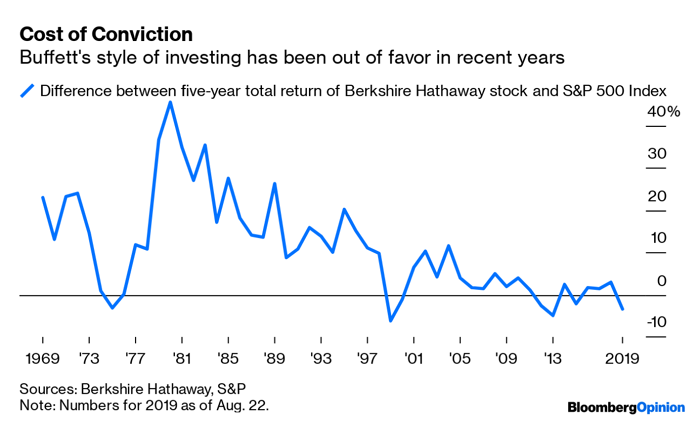

(최근 몇 년 동안 버핏의 투자 신념의 대가를 치르고 있다)

현재 버핏은 역발상 투자로 대가를 지불하고 있다. 2008년부터 2018년까지 배당금을 포함한 버크셔의 수익률은 S&P 500보다 연간 0.9% 뒤졌다. 물론 이번이 처음은 아니다. 1971년부터 1975년까지 니프티 피프티 열풍이 불던 동안, 버핏은 시장보다 연간 3.2% 더 저조한 성과를 기록했고, 1995년부터 1999 년까지 닷컴 광풍 동안에는 연간 6.1% 더 저조했다.

그럼에도 버크셔의 포트폴리오는 여전히 버핏의 방식대로 운용되고 있다. 즉 합리적인 비용으로 큰 수익을 내고 있다는 뜻이다. 버크셔의 가중평균 자본 수익률은 12%로, S&P 500의 7.9%보다 높다. 게다가 버크셔의 주가는 더 저렴한 수준이다. 12개월 주당 순이익 기준 버크셔의 PER는 16.5배인데 반해, S&P 500은 21배에 달한다.

다시 말해, 버핏이 자신의 오랜 투자 원칙에서 흔들리고 있다는 증거는 거의 없다. 버핏이 더 이상 시장에 대해 논평을 내놓지 않더라도, 그의 투자 방식을 보면 의중을 잘 알 수 있다.

자료 출처: Bloomberg, “Buffett’s Been Quiet, But His Philosophy Still Speaks Volumes”

This page is synchronized from the post: ‘버핏은 지금 시장을 어떻게 보고 있을까?’