오쇼너시 에셋 매니지먼트의 투자자 서한 중 향후 시장 전망에 대한 부분을 요약해 봅니다.

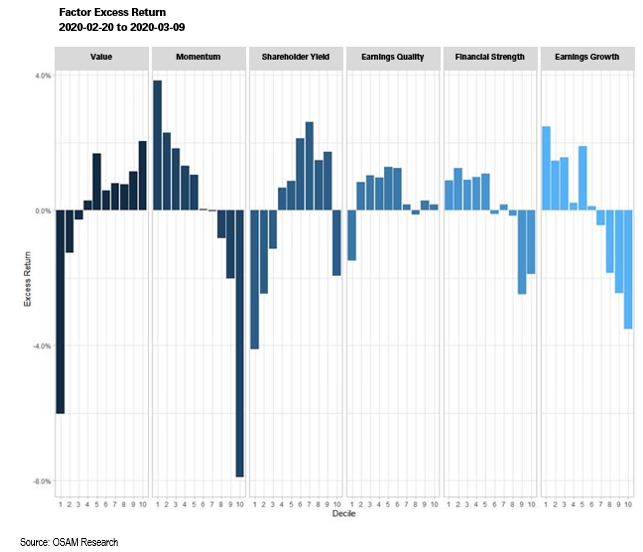

팩터별 성과

가치 팩터가 여전히 상당히 저조한 성과를 보이고 있으며, 대부분의 퀀트 전략보다 뒤처지고 있다. 에너지와 금융 부문의 비중이 높은 가치 전략이 앞으로도 가장 큰 타격을 입을 것으로 예상되므로, 팩터 기반 전략 내에서 현명한 다각화가 필요해 보인다. 지금 같은 시기에는 특히 더 그러하며,

아래 차트는 2월 말 시장 고점부터 3월 9일까지 팩터별 수익률을 보여준다.

<>

시장

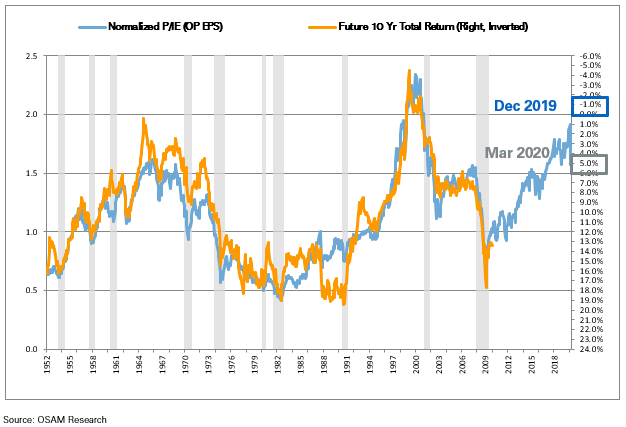

당사에서는 내부적으로 미래 기대 수익률의 지침 역할을 하는 두 가지 모델을 사용하고 있다. 5년 미만으로는 기대 수익률을 정확히 예측할 수는 없지만, 10년 동안으로 볼 때 (불완전하기는 해도) 아주 안정적으로 보인다. 두 모델 모두 최근 몇 주 동안 상당한 변화를 겪었다.

주가 수준

당사에서 사용하는 주가 배수(Price-to-Integrated-Equity)는 현재 미국 주식시장의 향후 10년 동안의 수익률을 연간 5%로 예측하고 있다. 이는 2019년 말 기준 연간 1% 예상치보다 크게 높아진 것이다. 이 모델은 최근 기업 수익의 변화에 “민감”하지 않게 위해 만들어졌기 때문에, 코로나19 + 원유 시장의 움직임으로 인해 기업의 단기 수익이 심각한 타격을 입더라도, 당사의 수익 전망이 작년 말보다 더 매력적으로 보일 가능성이 높다.

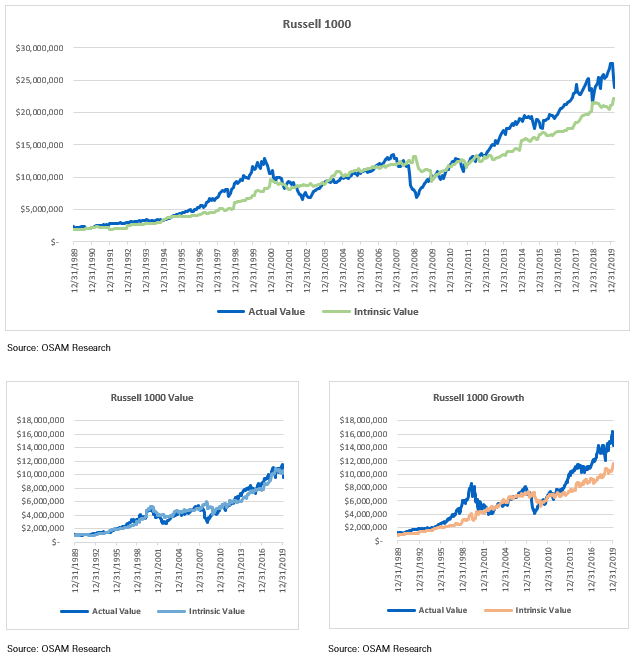

또한 당사의 “기계적 평가” 모델은 모든 미국 기업의 현재 시장 가치를 “예측”하기 위한 것이다. 내재가치에 대한 당사의 관점을 계산하는 모델이라고 할 수 있다. 이 모델에서 나온 내재가치와 실제 시장 가치를 비교한다. 아래 차트에 그 결과가 나타나 있다.

러셀 1000의 경우, 그동안 고평가된 것처럼 보였지만(대부분 성장주 때문), 지난 한 달 사이에 격차가 상당히 좁혀졌다는 것을 알 수 있다. 더 흥미로운 것은, 현재 러셀 1000 가치 지수는 당사의 내재가치 추정치보다 낮은 가격으로 거래되고 있는 반면, 성장 지수는 여전히 상당히 높은 수준이라는 점이다.

당사의 모델은 결코 완벽하지 않다. 단기적으로 주가는 예측할 수 없고, 계속해서 급락이 벌어질 수도 있기 때문에, 당사의 모델을 통해 “공황에 빠지지 말라.”라고 말하고 싶지는 않다. 대신에 장기간의 투자 지평선에서 현재의 주가로 볼 때, 불과 두 달 전에 비해 더 나은 기대 수익률이 예상된다는 점을 강조하고 싶다.

자료 출처: Patrick O’Shaughnessy, “An Update From OSAM”

This page is synchronized from the post: ‘현재 시장 및 향후 전망 - 오쇼너시 에셋 매니지먼트’