우리가 행동 편향에 빠지는 것은 인간이기 때문입니다. 세상의 온갖 방면에 이런 행동 편향이 자리잡고 있습니다. 스포츠 경기에서도, 투자에서도, 어떤 책을 읽느냐에서도, 어떤 친구를 사귀느냐에서도 작용합니다.

예를 들어, 프로 스포츠의 스카우팅 분야에는 확증 편향(Confirmation bias)이 만연해 있습니다. 스카우터가 한 아마추어 선수에 꽂히게 되면, 그 선수의 장점만 바라보고, 그 장점에 해당하는 정보만 수집하는 것입니다. 최우선적으로 그러지 말아야 할 곳에서 말입니다. 그 선수를 뽑아야 겠다는 생각을 머리속에 담아두고 스카우팅 리포트를 쓰기 시작하는 것입니다.

또한 그는 “스카우팅 블라인더(scouting blinders)”라고 해서, 일단 선수를 스카우팅하고 난 후, 실력이 형편없음이 들어나더라도, 해당 선수에 대한 믿음을 거두지 않는 것입니다. 예를 들어, 미식축구 오클랜드 레이더스의 구단주였던 알 데이비스는 자신이 뽑은 선수는 그냥 좋아했던 것이 아니라 사랑했고, 그 사랑 또한 영원했습니다.

하지만 범죄의 경우와 마찬가지로, 처음 실수보다 그 실수를 숨기는 것이 더 나쁜 것입니다.

투자에서도 몇 가지 행동 편향이 작용합니다. 어떤 주식을 매수하기 전과 매수한 이후에 느끼는 감정이 달라지게 되는데, 우리는 매수한 후 해당 주식의 가치를 더 높게 평가하곤 합니다(소유 효과; endowment affect). 또한 애써 여러 이유를 찾아 해당 주식 매수를 정당화시킵니다(확증 편향; confirmation bias). 그리고 가장 심각하 것은 아마도 기준점 편향(anchoring bias)일지 모릅니다. 매수한 가격에 매몰되어 버리는 편향입니다.

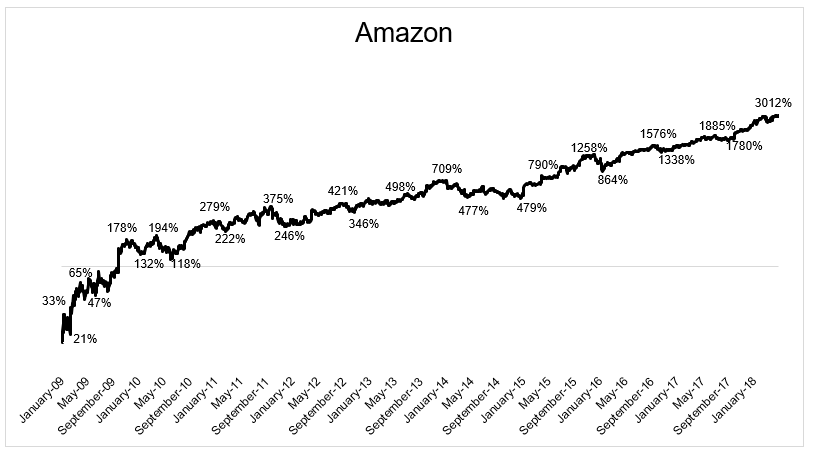

아마존을 예로 들어 보겠습니다. 2009년 아마존 주식을 매수한 투자자라면, 아래 차트와 같이 주가가 우상향하면서, 꾸준한 수익을 안겨준 경험을 했을 겁니다. 또 차트를 볼 때마다, 처음 매수한 주가를 바탕으로 얼마를 벌었나를 계산하곤 했을 겁니다. 초기 매수가를 기준점으로 삼은 거죠,

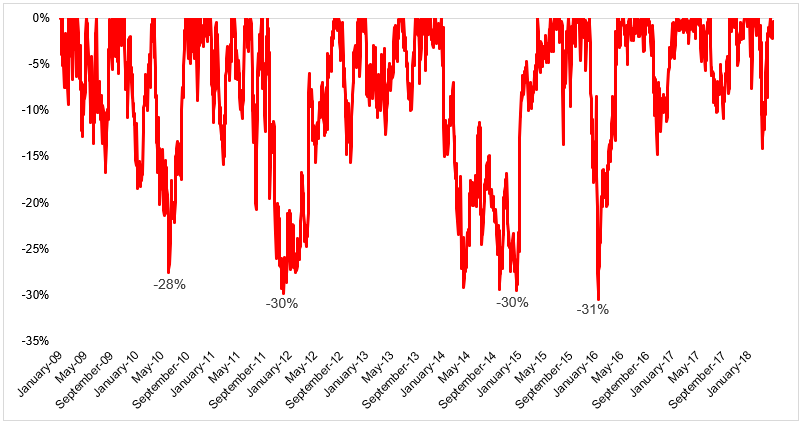

투자에서 또 하나의 기준점이 사상 최고치입니다. 사상 최고가라는 기준점에 고정되게 되면, 초기 매수가 대비 어느 정도 상승했는지 보는 것이 아니라, 사상 최고치 대비 얼마 만큼 하락해 있는지만 보이게 됩니다.

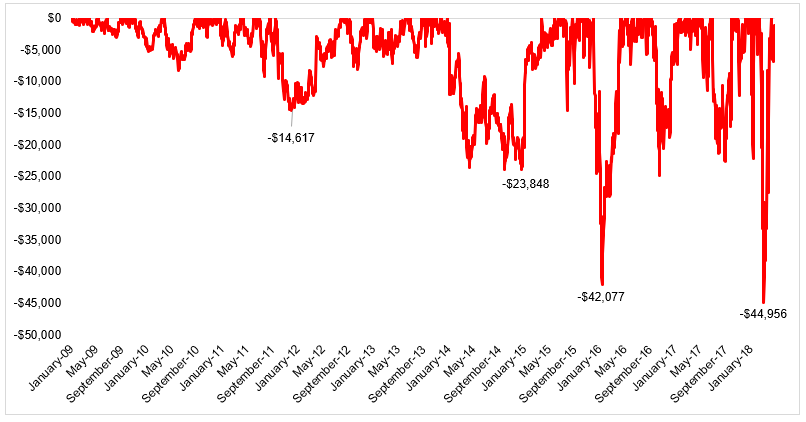

또한 주가 하락을 바라볼 때 일반적으로 하락률 보다는 얼마나 손실이 났는지로 판단하는 경향이 있습니다. 만일 2009년 아마존에 1만 달러를 투자한 투자자라면, 지금까지 11차례에 걸쳐 초기 투자 원금보다 더 큰 손실을 경험했을 것입니다.

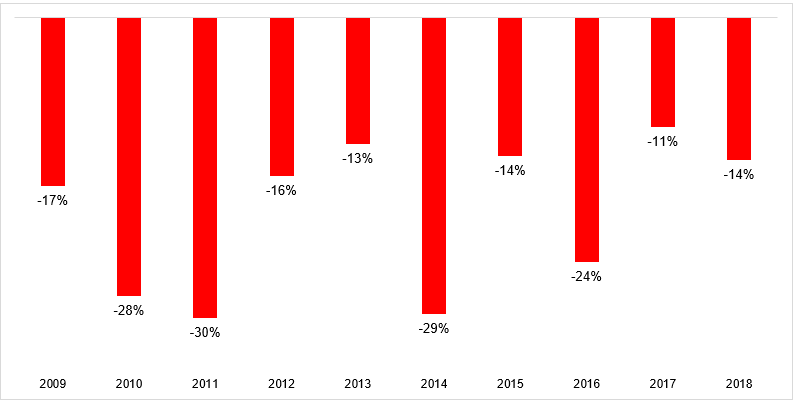

세 번째 기준점 편향은 매년 1월 1일을 기준으로 삼는 겁니다. 해가 바뀔 때마다, 수익률을 연초 대비(YTD)로 바꾼다는 말입니다. 지구가 태양 주위를 한 바퀴 돈다는 투자에 어떤 특별한 의미가 있는지 모르겠지만, 투자자의 행동을 편향되게 만드는 건 분명합니다.

아래 차트는 아마존의 연간 최대 하락률을 보여줍니다. 기준점 편향이 빠지기는 아주 쉽고, 장기적으로 생각하기는 어렵기 때문에, 1만 달러의 초기 투자 원금을 기준점으로 삼는다는 것이 얼마나 어리석은 일인지 깨달아야 합니다.

기준점 편향에 빠지지 않도록 하기 위해 가장 좋은 방법은 현재의 투자 가치를 중심으로 생각하는 겁니다. 즉, “지금 투자를 시작한다면, 매수할 수 있을까?”라는 식으로 말입니다. 매수할 수 없다면, 매도를 심각하게 고민해 보는 것이고, 매수할 수 있다면, 계속 보유 또는 추가 매수를 고려해 보는 것이죠.

하지만 이런 생각을 객관적으로 한다는 것이 희망 사항에 불과할지도 모릅니다. 그만큼 기준점 편향은 극복하기가 어렵습니다. 자신에게 기준점 편향이 작용하고 있음을 알고 있다고 해서, 기준점 편향의 먹잇감이 되지 않는 것은 아닙니다. 기준점 편향에서 벗어날 수 있는 만병 통치약 같은 건 없지만, 다음과 같은 아담 스미스의 말에 귀 기울일 필요가 있습니다.

실제로 주식이란 은행 금고 안에 놓인 종이 조각입니다. 이를 두 눈으로 본 사람은 아주 드뭅니다. 주식의 내재 가치 여부를 떠나, 어떤 날 주식의 가치는 그 날 매도자와 매수자 사이의 합의에 달려 있습니다. 우리가 깨달아야 할 가장 중요한 것은 단순합니다. 주식은 누가 자기를 보유하고 있는지 알지 못한다는 것입니다. 주식이나 주식 포트폴리오에 어떤 엄청난 또는 끔직한 일이 일어나던, 그에 따라 투자자가 어떤 기분을 느끼건, 주식 포트폴리오의 가치가 얼마가 되던, 그 주식이나 주식 포트폴리오는 아무런 신경도 쓰지 않습니다. 원한다면야 여러분이 주식과 사랑에 빠지는 건 상관없습니다. 문제는 그 종이 조각은 여러분을 사랑하지 않는다는 것입니다. 그런 일방적인 짝사랑은 결국 자기학대나 자아도취로 이어질 수 있고, 더 심각한 경우, 손실로 이어질 때 일방적인 증오로 바뀔 수 있습니다.

여기까지 보유 효과, 확증 편향 및 기준점 편향 이 세 가지에 대해서만 짧게 언급했지만, 투자자를 괴롭히는 행동 편향은 이밖에도 많습니다. 하지만 이 세 가지 편향을 잘 이해한다고 해서 꼭 성공 투자를 보장한다고 할 수는 없겠지만, 투자에서 좋은 출발점이 될 수 있다는 생각입니다.

늘~~ 읽어 주셔서 감사한 마음입니다!!

<차트 출처: The Irrelevant Investor, “Never Begin With the End in Mind”>

This page is synchronized from the post: ‘투자자를 괴롭히는 3가지 행동 편향’