#

집중 포트폴리오는 효과가 있다.

가치 투자자들은 한 가지 주식에 상당한 비중을 두거나, 집중된 포트폴리오를 운용하는 경향이 있다.

마크 쿠반은 포트폴리오 다각화(분산 투자)에 대해 보다 직설적으로 말한다:

“포트폴리오 다각화는 멍청이들이나 하는 것이다.”

워런 버핏 역시 집중 투자로 정평이 나있다. 가장 유명한 사례가 투자 파트너십 시절 아메리칸 익스프레스 투자다. 1960년대 아메리칸 익스프레스는 샐러드 오일 스캔들 이후 주가가 폭락했다. 대부분의 투자자들이 아메리칸 익스프레스가 샐러드 오일 스캔들로 사업을 중단할 것이고 그에 따라 주가도 폭락할 것이라고 생각했다.

하지만 버핏은 아메리칸 익스프레스의 독점권이 확실하기 때문에 살아남을 것이라고 생각했다. 그는 파트너십의 자산 중 40%를 아메리칸 익스프레스에 집중 투자했고, 그 결과 엄청난 투자 수익률을 올렸다. 이후에도 버핏은 확신 있는 기회가 나타나면 거듭 집중적으로 투자하곤 했다. 가이코와 코카콜라 같은 기업에 집중적으로 투자한 것이 바로 그것이다.

버핏은 포트폴리오 다각화에 대해 이렇게 말했다:

“포트폴리오 다각화는 무지에 대한 보호 수단이다. 자기가 무엇을 하고 있는지 아는 사람에게는 어울리지 않는다.”

찰리 멍거 역시 비슷한 의견이다:

“포트폴리오를 다각화로 탁월한 수익률을 올릴 수 있다는 것은 한 마디로 우스운 생각이다. 효과도 없을뿐더러, 불가능한 일이다.”

집중 포트폴리오의 이면

집중 포트폴리오는 효과가 크다. 다만 효과가 없을 때까지. 빌 애커먼은 일찍부터 좋은 투자 기회가 나타나면 집중적으로 투자해 왔다. 다만 밸리언트에 롱 포지션을, 허벌라이프에 숏 포지션을 구축하면서 집중 투자 방식이 역효과를 가져왔다.

조엘 그린블라트의 초기 헤지 펀드 역시 기업 분사와 특수 상황에 집중 투자함으로써 놀라운 수익률을 올렸다.

벤저민 그레이엄은 30개 주식을 보유하라고 권고했고, 이 정도가 적절한 포트폴리오 다각화라고 생각했다. 학계에서도 그레이엄의 생각에 동의하고 있으며, 대부분의 연구 결과에 따르면 약 20~30개 주식으로 구성된 포트폴리오가 이상적인 것으로 나타났다.

그레이엄의 투자 철학을 계승한 훌륭한 가치 투자자들 역시 다각화된 포트폴리오를 운용했다. 월터 슐로스는 100개 이상의 주식을 보유했다. 세스 클라만은 현재 35개 주식을 보유하고 있다. 어빙 칸은 언제나 20~30개 주식으로 포트폴리오를 구성하면서, 그레이엄의 권고에 충실하고 있다.

증거

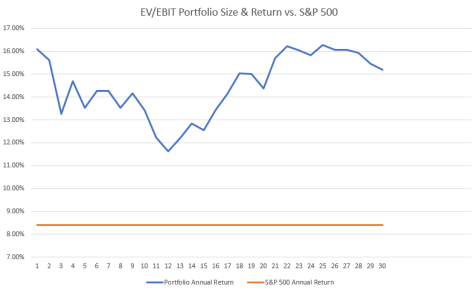

포트폴리오의 이상적인 주식 수를 알아보기 위해 EV/EBIT를 기준으로 다양한 가치 포트폴리오를 구성해 백테스팅을 수행했다. 먼저 S&P 1500에서 EV/EBIT 기준 가장 싼 1개 주식으로 포트폴리오를 구성했다. 이어 차례로 그다음으로 싼 주식을 추가해, 1 내지 30개 주식으로 포트폴리오를 구성해, 이상적인 포트폴리오 구성 주식 수를 알아보았다.

백테스팅 기간은 2005년부터 현재까지로 했으며, 매년 포트폴리오를 재조정했다.

수익률

포트폴리오의 구성 주식 수에 따라 수익률도 다양했지만, 장기적으로 대분의 포트폴리오가 시장보다 우수한 수익률을 올렸다. 흥미로운 점은, 12개 주식으로 구성된 포트폴리오의 수익률이 가장 낮았고, 그 이상부터 좋아졌다는 것이다.

#

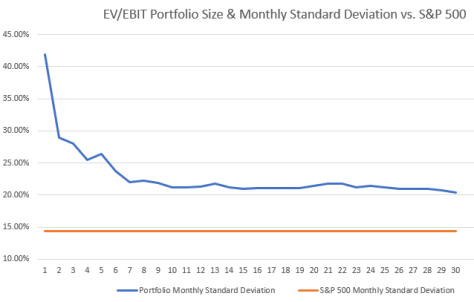

변동성

주가 변동성은 위험이 아니다. 위험이란 돌이킬 수 없을 정도의 손실을 겪을 가능성이다. 하지만 돌이킬 수 없을 정도의 손실을 겪지 않기 위해서는 몇 개의 주식으로 포트폴리오를 구성해야 하느냐를 결정하기 위해, 변동성을 하나의 척도로 사용할 수 있다.

표준편차 기준 변동성을 줄인다는 점에서, 12개 이상의 주식으로 구성된 포트폴리오가 가장 다각화의 효과가 컸다.

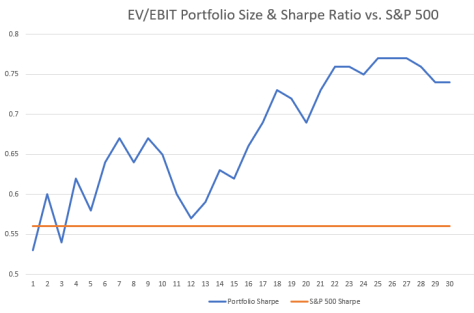

#

하지만 EV/EBIT의 맥락에서, 샤프 비율을 기준으로 최적화한다는 점에서, 25개 내외의 주식으로 구성된 포트폴리오가 가장 좋았다.

#

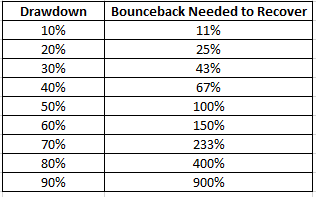

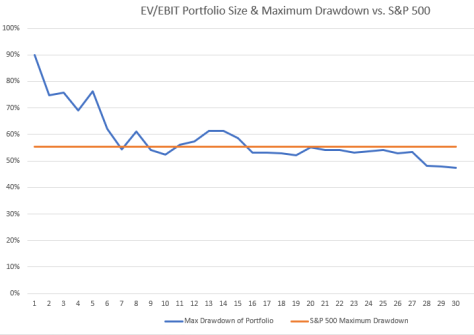

최대 하락폭

위험이란 주가 변동성이라기보다, 돌이킬 수 없을 정도의 손실을 겪을 가능성이다. 그리고 손실이 클수록 복구도 그만큼 어려워진다.

하락폭이 클수록, 회복에 필요한 상승폭은 더 커진다. 하락폭이 50%를 넘어서면, 회복이 거의 불가능합니다. 80%의 하락폭은 투자 결과에 치명적이다. 집중 포트폴리오는 훌륭한 수익률이 몇 년 동안 이어지기 때문에, 이후에 상당한 손실이 있더라도 전체적인 수익률에서 균형을 이룰 수 있다.

#

한편 집중 포트폴리오는 심각한 손실을 겪을 가능성이 높다. 예를 들어, 주식 1개로만 구성된 포트폴리오의 최대 하락폭은 90%였다. 장기적으로 볼 때, 주식 1개 포트폴리오도 다른 포트폴리오와 수익률이 비슷해지긴 하지만, 실제 그렇게 되기 전에 포기할 가능성이 더 크다.

#

손실 규모가 S&P 500의 최대 하락폭 이상이 되지 않게 한다는 점에서, 15개 이상의 주식으로 포트폴리오를 구성해야 한다.

요약

· 초-집중된 포트폴리오에서 30개 정도로 구성된 포트폴리오까지 대부분의 EV/EBIT 포트폴리오가 시장보다 우수한 수익률을 올렸다.

· 변동성을 줄인다는 점에서, 12개 이상의 주식으로 구성된 포트폴리오가 가장 다각화의 효과가 컸다.

· 손실 규모가 S&P 500의 최대 하락폭 이상이 되지 않게 한다는 점에서, 15개 이상의 주식으로 포트폴리오를 구성해야 한다.

· 샤프 비율을 최적화한다는 점에서, 25개 내외의 주식으로 포트폴리오를 구성해야 한다.

· 포트폴리오 다각화는 멍청이들이나 하는 것이 아니다.

· 벤저민 그레이엄이 옳았고, 20~30개 주식으로 구성된 포트폴리오가 이상적이다.

자료 출처: Value Stock Geek, “IS DIVERSIFICATION FOR IDIOTS?”

This page is synchronized from the post: ‘주식 포트폴리오, 어느 정도가 적당한가?’