몇 년 전, 아내 케이트와 나는 사장님을 비롯한 회사 동료들과 함께 저녁 식사를 했다.

사장님이 테이블을 가지고 실험을 하나 했다. 냅킨에 두 개의 가상 주식 차트를 그린 후, 무얼 보았느냐고 우리에게 물었다. 주식을 모르는 이들을 대상으로 한 로르샤흐 시험이라고 말할 수 있다.

동료 애널리스트들과 나는 사장님께 잘 보이고 싶은 마음에 열심히 기술적 설명을 말했다.

우리는 “오, ‘컵 앤 핸들’ 패턴으로 보이는데요.”라고 말했던 것 같다. 아니면 그런 뉘앙스였던. 우리는 모두 그 실험의 요점을 놓치고 있었다.

과학 선생인 케이트는 다른 방식으로 다가갔다. 그녀는 수평의 지그재그 차트로 봤고, “포식자/먹이 그림처럼 보입니다.”라고 말했다.

두 번째 차트에서 케이트는 잠시 생각하더니 “마치 … 믿음처럼 보입니다.”라고 말했다.

그 차트는 이랬던 것 같다:

두 가지 대답 모두 인상적이긴 했어도, 특히 케이트의 대답이 더 그랬다.

케이트가 본 것에 대해 생각하면 할수록, 우연이든 재치였든, 그녀가 포착한 것은 참을성 있는 투자의 본질이라고 믿게 되었다.

믿음?

이런 뒤늦은 깨달음 덕분에 어떤 시장, 기업, 펀드 및 ETF가 좋고, 또 힘든 시절에도 꾸준히 보유할 가치가 있는지 쉽게 알아낼 수 있게 되었다.

하지만 과거의 수익률에는 그 과정에 나타났던 감정적 롤러코스터를 담고 있지 않다.

이렇게 생각해 보자. 1987년 9월 1일 월마트 주식을 매수해, 2017년 9월 1일까지 보유했을 경우, (배당금을 재투자하지 않고도) 2,330% 이상의 수익률을 올렸을 것이다. 연평균 11.22 % 의 복리로 성장한 것이다.

이러한 데이터만 본다면, 지난 30년은 월마트 투자자들에게 꿈의 나날이었던 것처럼 보인다.

하지만 그렇지 않다.

이 기간 동안 주가가 10% 이상 하락한 달이 16회가 있었고, 5% 이상 하락한 주가 97회나 있었다. 그리고 여기에는 시장이 장기간 동안 하락했던 경우는 포함되지 않았다.

마찬가지로, 30년 동안 월마트의 경우도 10% 이상 하락한 달이 26회 있었고, 5% 이상 하락한 주도 121회 있었다. 이 중 대부분에서 투자자들은 주가가 하락한 이후 매도에 나섰지만, 추측으로는 (나를 포함해) 대부분의 사람들이 ‘이익을 챙기기’ 위해 성과가 좋은 주식 중 적어도 하나를 매도했다. 그리고 그 후 주가가 몇 배로 뛰는 모습을 두 손 놓고 바라봐야만 했다.

월마트 투자자들이 공포감이나 도취감에 빠져 매도할 기회가 많았다. 이때가 바로 감정적 충동에 따른 거래가 일어나는 순간이다. 이로 인해 잘 만들어 놓은 투자 전략이 길을 잃게 되는 것이다.

투자를 유지하는 데 필요한 것

비록 비용이 투자 성과에 영향을 미치긴 했지만, 우리의 좋지 않은 행동이 저조한 성과에 훨씬 더 큰 역할을 할 수 있다.

주식이나 펀드의 주가가 급락하거나 급등하더라도 포지션을 절대 재평가 봐서는 안 된다는 말이 아니다. 그럴 경우에는 필히 그렇게 해봐야 한다. 모래 속에 머리를 묻어두고 있는 것은 현실적 해결책이 아니기 때문이다.

회의적인 생각이야말로 투자자에게 필요한 건강한 습성이다. 속담처럼, 믿음의 반대말은 의심이 아니라 확신이다. 어느 정도의 믿음이 없다면, 긍정적이거나 부정적인 뉴스 기사를 보고 난 후 또는 주식이나 포트폴리오에서 상당한 수익이나 손실이 발생한 후, 감정이 날뛰게 될 수 있다.

그렇다면 좋은 시절이든 나쁜 시절이든, 무엇을 바탕으로 믿음으로 투자를 지속해야 할까?

투자 철학: 편안한 투자 방식을 취하고, 적절한 재무 계획을 수립하며, 다양한 자산 군으로 포트폴리오를 적절하게 분산하게 되면, 시장의 동요에도 견딜 수 있다. 불리한 시장 시나리오를 염두에 두고 계획을 세울 수도 있다. 이런 전략에 약간의 믿음을 가미하기 바란다.

기업: 개별 종목 투자자라면, 보유 중인 특정 기업이 특별한 사업을 하고 있는지 고민해 봐야 할 것이다. 사업을 계획대로 진행하고 있는지? 그렇다면, 가능한 한 시장의 영향이 이 기업에 대한 의견에 영향받지 않도록 해야 한다. 주가를 매일 확인해 보지도 말 것이며, 인터넷으로 실시간 주가 변동을 쳐다보고 있지도 말 것이다. 일간 주가 변동 같은 것이 없는 비공개 기업에 투자했다고 생각하는 것이 좋을 것이다. 그렇다면 이런 비공개 기업의 성과는 무엇으로 측정할 수 있을까? 기업 펀더멘탈을 살펴보는 것이다. 배당금 및 주당 순 자산 가치 성장률, 자기 자본 수익률 등등 말이다. 이런 요소를 사용해 주가가 아니라 기업에 대한 신뢰도를 측정하길 바란다.

낙관주의: 금융 위기 동안 비관적 주장이 힘을 얻었고, 여기에 희생된 이들이 많았다. 값비싼 실수였다. 상황이 바뀔 것임에도 불구하고, 비관적 주장은 언제나 낙관적 주장보다 훨씬 더 세련되고 지적으로 들리기 마련이다. 하지만 미국과 영국 주식 시장의 장기 차트를 보면, 장기적으로 비관론자들은 아주 똑똑해 보이지 않는다.

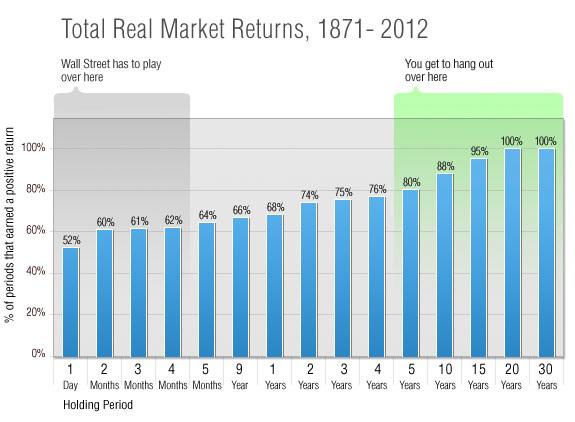

역사적 성과: 과거 성과가 미래의 결과를 보장하지는 않지만, 참을성 있는 투자자가 얻게 되는 이점을 보여준 매력적인 연구가 많이 있다. 예를 들어, 2013년 모건 하우젤은 로버트 쉴러가 집계해 온 1871년 이후의 미국 시장 데이터를 분석했다. 그 결과 물가 상승률을 감안할 때 1년 동안 플러스(+) 수익률을 올릴 확률이 동전 던지기만큼 좋았다. 하지만 기간을 20년 이상으로 늘리게 되면, 실질적으로 항상 앞면이 나올 확률만큼 플러스(+) 수익률을 기록하게 될 것이다. 이런 수익률이 앞으로도 반복될 것이라고 보장할 수는 없지만, 참을성 있는 투자자의 이점을 확실하게 보여주는 증거다.

맹목적인 믿음이 아니라 그보다는 건강한 믿음, 즉 회의적인 생각과 자기반성이 조금씩 가미된 믿음이 필요하다.

‘적극적인 참을성’을 갖는 것은 간단하지 않다. 강세장이나 약세장 모두에서 침착하기란 쉽지 않은 것처럼.

시간과 경험을 통해서만, 투자 성과와 시장 뉴스를 걸러내어 사실을 조사하고 소음은 버릴 수 있는 방법을 배울 수 있다.

결론

투자 성과에 대한 수많은 복잡한 설명이 있음을 감안할 때, 믿음이라고 하면 너무 단순하고 어쩌면 조금 순진해 보이기도 한다. 하지만 시절이 좋든 나쁘든 냉정 유지하고 초점을 잃지 않을 수 있는 능력은 투자에서 아주 드문 능력이다.

시장은 단기간에 서로를 이기려는 주도적이고 똑똑한 이들로 가득하다. 하지만 이런 게임을 하면 안 된다. 수동적 투자 전략을 사용하던, 아니면 적극적 투자 전략을 사용하던, 한 기업에 투자하던, 아니면 여러 기업에 투자하던, 증거에 대한 믿음과 낙관적 생각을 유지하는 것만으로도 투자 대중과 차별화될 수 있고, 장기적 투자 목표를 달성하는데 도움이 된다.

<출처: Monevator, “Patient investing requires a little faith”>

This page is synchronized from the post: ‘참을성 있는 투자에는 약간의 믿음이 필요하다’