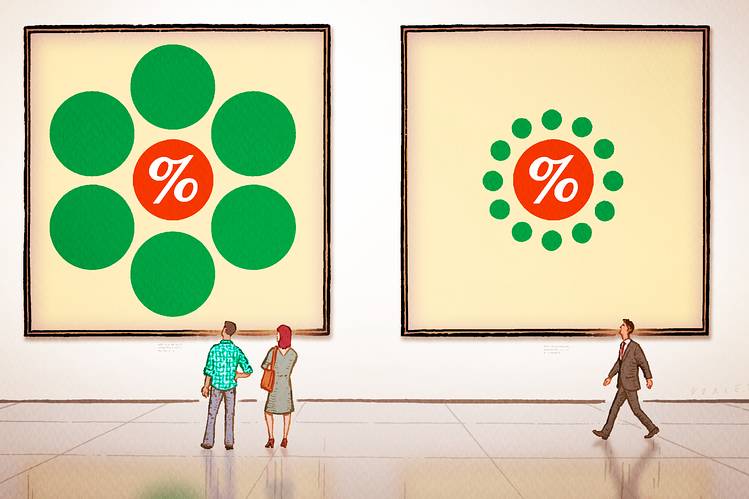

상승장에서는 ‘대비 효과’에 주의해야 한다. 대비 효과에 빠지면 바람직한 수익률조차 시시하게 보이기 때문이다. 위험한 일이다.

금융 시장에서 큰 이익을 올리기란 좀 어려운 일일 수 있다. 하지만 요즘에는 어디에서나 큰 이익이 나오는 것처럼 보인다. 그렇기 때문에 위험 감수에 대한 인식이 바뀔지도 모른다.

S&P 다우존스에 따르면 11월 16일 현재, 2009년 3월 9일부터 시작된 강세장으로 S&P 500 지수의 수익률은 배당금을 포함하면 359%에 달한다. 올 초부터 11월 16일까지만 봐도, 알파벳(구글의 모회사)은 배당금을 포함해 32%, 아마존은 52%, 애플은 50% 그리고 페이스북은 56%의 주가 상승을 기록했다. 같은 기간 동안 암호화폐 비트코인 가격은 700% 이상 상승하기도 했다.

이러한 배경에서, 투자자들은 괜찮은 것이라고 여겨왔던 10%의 수익률이 이젠 시시해지기까지 하는 모양이다. “대비 효과(contrast effects)”라는 심리 작용에 대한 새로운 연구에서는 이 대조 효과가 어떻게 작용하는지, 그리고 어떻게 우리 행동을 변화시킬 수 있는지 보여준다.

시카고 대학 경영 대학원의 사무엘 하츠마크 교수와 예일 대학 경영 대학원의 켈리 슈 교수는 1984년부터 2013년까지 약 76,000건에 달하는 기업들의 실적 발표를 분석했다.

어떤 기업이 어닝 서프라이즈를 발표했다는 것은 순 이익은 월스트리트 애널리스트의 평균 예상치보다 높았다는 것이며, 어닝 쇼크를 발표했다면, 컨센서스에 미치지 못한 것이다.

연구 결과에 따르면, 시가총액 상위 10위 안에 든 기업이 어닝 서프라이즈를 발표했을 경우, 그다음 날 주가는 평소만큼도 상승하지 못했다. 그리고 어닝 쇼크를 발표한 다음 날 주가는 평소보다 약간 더 나은 경향을 보였다.

어닝 서프라이즈라도 해당 기업의 전망에 대한 새로운 정보가 포함되어 있어야 주가를 움직였다. 하츠마크 교수는 실제 어제 놀라운 어닝 서프라이즈를 발표됐다면, 오늘의 뉴스는 다소 인상적이지 못할 것이라면서, “어제 실망스러운 어닝 쇼크가 발표됐다면, 오늘의 뉴스는 약간 더 인상적이게 보일 것”이라고 말한다.

평균적으로, 어닝 서프라이즈를 발표한 대기업의 다음날 주가 상승률은 발표 당일보다 0.55% 낮았다. 실적이 놀랍도록 좋았던 경우에도 그랬다.

어닝 서프라이즈 발표 다음 날 0.55%의 주가 상승분이 사라졌다는 것은 투자자들이 실적 발표와 그 맥락에 과민 반응을 보였다는 것이다.

최근 미 국립 과학원 회보에 발표된 또 다른 연구의 공저자인 뉴욕 대학의 신경생물학 교수 켄웨이 루이는 “어떤 품목에 대해 사람들이 얼마를 지불할 것인가는 가장 최근에 무엇을 보았느냐에 따라 달라진다.”라고 말한다.

이 연구에서 참여 대상자들에게 주식이 아닌 스낵 가격을 대상으로 실험을 진행했다고 해서, 투자와 다른 것 아니냐고 생각한다면, 오산이다.

실험 대상자들에게 여러 스낵을 보여주고 가격을 매겨 보라고 한 다음 실제 가격을 보여주었다. 이어 대상자들이 실제보다 높은 가격을 부른 스낵을 보여준 다음, 다른 스낵을 내놓고 가격을 불러보라고 했을 경우, 가격을 낮춰 불렀다. 또한 실제보다 낮은 가격을 부른 스낵을 보여준 다음, 다른 스낵을 내놓았을 경우에는 가격을 높여 불렀다.

루이 교수는 “투자자들은 아마도 그 순간의 이익과 손실을 가늠하는 것이 아니라, 최근에 겪었던 다른 이익과 손실과 대비해 가늠하는 것으로 보인다.”라면서, 주위의 모든 주식이 두 배로 뛴 상황이 된다면, 투자자들은 10% 정도의 적당한 수익을 “대수롭지 않네.”라고 느끼게 된다고 말한다.

이런 대비 효과는 어디에서나 나타난다. 영화관에서 밖으로 나오면 햇살이 눈부시게 밝아 보이는 것이 그렇다. 폭포수를 한 1분 정도 쳐다본 다음 먼 곳을 보면, 정지된 물체가 위로 움직이는 것처럼 보이는 것이 그렇다. 스피드 데이트의 경우, 매력적인 여성을 만난 남성은 다음 데이트에서 만난 (외부 관찰자가 마찬가지로 매력적이라고 판단한) 여성을 덜 매력적으로 생각하는 것이 그렇다.

주식 시장 또한 대비 효과로 가득 차 있다.

팩스셋(FactSet)에 따르면 지난 5년 동안, 월스트리트 애널리스트들의 컨센서스 전망보다 좋은 실적을 발표한 기업의 주가는 실적 발표 2일 전부터 2일 후까지 기간 동안 평균 1.2% 상승했다.

이번 분기 지금까지 90% 이상의 기업이 실적을 발표했으며, 이 중 74%가 애널리스트의 전망치보다 높은 실적을 발표했다. 하지만 이들의 주가 상승률은 평균 0.4%에 불과했다. 이는 지난 5년 동안 일반적으로 기록한 주가 상승률의 3분의 1에 불과한 수치다. 과거에 좋은 소식이 너무 많았기 때문에, 최근의 놀라운 소식이 시원치 않게 보였던 것이다.

하지만 심각한 공세에 직면해 있는 소매 업계의 경우, 그저 나쁘지 않은 정도의 뉴스라도 훌륭한 뉴스라고 느껴진다. 다우존스 마켓 데이터 그룹에 따르면, 지난 6개 분기 동안 애널리스트들의 실적 예측치를 하회해 왔던 메이시(Macy’s)가 11월 9일 이를 웃도는 실적치를 발표했고, 당일 주가는 11%나 급등했다.

11월 10일 J.C. 페니의 실적 발표에서 애널리스트들이 예측한 것보다 매출은 높았고, 손실은 낮았다는 사실이 알려지자, 주가는 15% 급등했다. 이들보다 강한 월마트의 경우에도, 11월 16일 애널리스트들의 예상보다 높은 실적을 발표하자 주가가 11% 상승했다. 2분기 연속 어닝 쇼크를 발표한 이후 어닝 서프라이즈를 발표했기 때문이었다.

이런 발표가 화가 나 있던 투자자들에게 실제보다 더 큰 서프라이즈로 다가왔을지는 모르지만(아니면 계속된 실망감이 반전되자 주가가 싸게 보였을지도 모르지만), 단지 느낌에 불과한 것이다. 지금 시장은 어떤 척도로 봐도 싸지 않다. 대비 효과에 빠져 주가가 싸다고 생각해서는 절대 안 된다.

<출처: Jason Zweig, “When a 10% Gain Makes You Feel Like a Loser”>

This page is synchronized from the post: ‘시장의 ‘대비 효과’에 주의하라’