자사주 매입에 대해 가장 일반적으로 인용되는 데이터는 정확하지 않다. 이 데이터는 자사주 매입 중 3분의 2가 종업원 지주제(mployee stock ownership plans)의 영향을 상쇄하기 위해 시행되었다는 사실을 설명하지 않는다. 다음은 연준이 배런스지에 보낸 이메일이 대표적이다.

현재 미국의 금융 계정에 있는 주식 발행 데이터 소스는 상장 기업의 종업원에게 발행한 주식을 완전히 들어가 있지 않다. 향후 이러한 주식 발생 활동을 가장 잘 반영할 수 있는 방법을 모색 중에 있다.

※ 종업원 지주제란 근로자의 경영참가 중 하나인 자본참가의 대표적인 유형으로서 피고용인에게 자사 주식을 보유하도록 하는 것이다. 이때 회사는 종업원의 자사주 취득에 특별한 편의를 제공해야 하며, 종업원은 자사주의 취득 및 장기보유를 목적으로 해야 한다. (네이버 지식백과)

에드 야데니는 “Stock Buybacks: The True Story”에서 이러한 불일치를 설명한다.

이 책에서는 1) 자사주 매입 소득 불평등을 악화시킨다고 주장하는 정치인들과 2) 자사주 매입이 시장 상승을 조작하고 있다고 주장하는 약세론자들 모두가 자사주 매입을 오해하고 있다고 설명한다. 그러면서 양측의 주장을 질타한다.

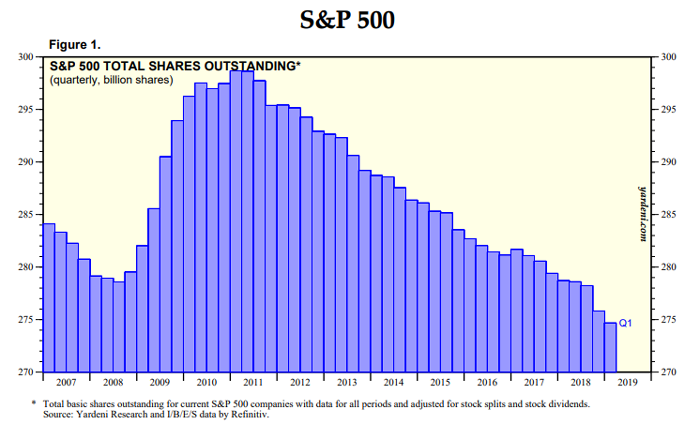

“대부분의 기업은 자사주 매입을 주주에게 현금을 되돌려주는 수단으로 보지 않고, 오히려 주식 보상으로 인한 희석 효과를 전부 또는 대부분을 상쇄하기 위한 수단으로 본다.” 이는 데이터에서도 볼 수 있다. 예를 들어, 2011년부터 2018년까지 미국 대기업은 710억 주의 자사주를 매입했고, 500억 주의 신주를 발행해, 순 자사주 매입 규모는 220억 주라고 한다.

발행 주식 수는 2011년 2,970억 주를 고점으로 2018년 말에는 2,750억 주로 줄었고, 연간 감소율은 1.1%였다.

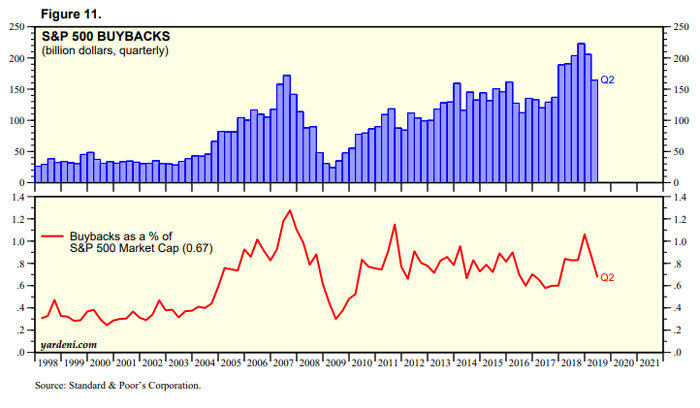

자사주 매입 금액만 보면 입이 딱 벌어질 정도다. 하지만 ‘분모 맹목’에 빠져서는 안 된다. 올해 2분기 자사주 매입 규모가 S&P 500 시가총액의 0.67%라는 사실을 알고 나면, 자사주 매입의 진짜 알맹이는 어디 있느냐는 의문이 들 것이다.

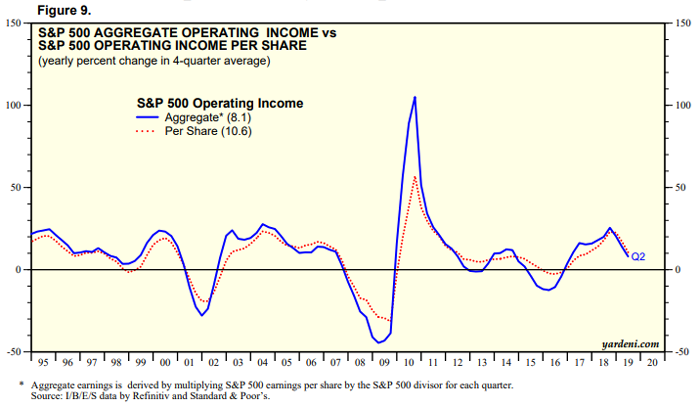

마지막으로, 2011년부터 2018년까지 기업의 총수익과 주당 순이익 간의 차이는 1.3%에 불과했다. 자사주 매입이 정말로 주당 순이익을 부양시켰다면, 빨간색 선이 파란색 선보다 더 빠르게 성장했어야 했다. 하지만 그렇지 않았다.

시장에서 가장 많이 논의된 주제 중 하나인 자사주 매입이 잘못된 데이터에 의존하고 있다는 것은 놀라운 일이다.

이 책의 모든 차트는 아래 링크를 참고하기 바란다.

https://www.yardenibook.com/pub/ts2ptm_chartupdates.pdf

**

요약하자면,

대체로 주식 시장의 강세장은 널리 알려진 것과는 반대로 오히려 자사주 매입을 증가시켜왔다.

대부분의 자사주 매입 자금원은 기업의 손익 계산서에 직원 보상 비용 항목이며, 약세론자들이 주장하는 것처럼 채권 발행이 아니다.

자료 출처: The Irrelevant Investor, “Where’s the Buyback Beef?”

This page is synchronized from the post: ‘자사주 매입의 진짜 알맹이는 어디 있나?’