한 주식을 매수하는데 두 가지 방법이 있다고 합시다. 하나는 1달러에 사는 것이고, 다른 하는 9배나 더 비싸게 주고 매수하는 것입니다. 어느 쪽을 택하시겠습니까? 물론 더 싼 가격에 사는 쪽을 택하겠죠.

그렇지 않습니까?

하지만 너무 자신을 확신해선 안 될지도 모릅니다.

새로운 연구에 따르면, 투자자들은 아주 비싼 값을 치르고 주식을 매수하는 것으로 나타났습니다. 정확히 같은 시점에 1달러에 매수할 수 있는 주식을 9.07달러나 더 주고 산다고 합니다.

이런 모습을 보면 과연 시장이 효율적이라고 할 수 있는지 의문이 들 수밖에 없습니다. 그리고 여러분과 저를 포함한 모든 투자자들이 자기 생각처럼 똑똑한지 의문을 가질 수밖에 없습니다.

- http://ssrn.com/abstract=3193120 (아래 연구 논문)

이 연구는 2014년 암스테르담의 유로넥스트 증권 거래소에서 일어난 이상한 거래를 기초로 수행한 것입니다. 당시 10월, 네덜란드 엔지니어링 서비스 회사 로열 아임테크(Royal Imtech NV)는 살아남기 위해 몸부림을 치고 있었습니다. 로열 아임텍은 자본 조달을 위해 유상 증자를 발표했습니다. 이를 통해 투자자들은 시장 가격보다에 할인된 가격으로 신주를 살 수 있게 되었습니다.

유상 증자에 동의하는 주주들은 신주인수권을 통해 보유 주식 1주당 신주 131주를 0.01유로에 매수할 권리를 얻게 되었습니다. 그리고 기존 주주가 아니더라도 권리락 이후 신주인수권만 매수해 싼 가격에 주식을 살 수 있었습니다.

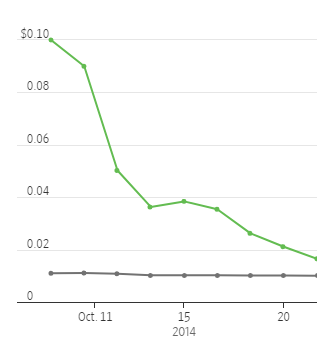

하지만 유상 증자 기간 동안, 로열 아임테크 주식은 주당 0.1유로로 상승한 채 마감했습니다. 투자자들은 신주인수권을 통해서가 아니라, 9배나 높은 주가를 지불하고 시장에서 기존 주식을 매수했던 것입니다.

시장 조사기관 딜로직에 따르면, 2017년 미국 상장 기업 중 유상 증자를 실시한 곳은 없었으며, 2009년 이후로도 총 11건에 불과했다고 합니다. 미국 내 폐쇄형 펀드에서 종종 있는 일이며, 유럽에서는 보다 일반적입니다.

해당 주식에 대해 훨씬 더 잘 알고 있는 기존 주주들 조차도 유상 증자의 가치를 판단하기 위해서는 어느 정도의 연구조사가 필요하기 때문에, 유상 증자에 참여하지 않는 경우가 많습니다.

위 연구에 따르면, 그 결과 많은 투자자들이 로열 아임테크의 유상 증자 내용을 완전히 간과했던 것으로 보이며, 48%의 신주인수권이 행사되지 않았다고 합니다. 투자자들은 시장 가격보다 훨씬 싼 가격에 매수할 기회가 있었음에도, 늘 그래왔던 방식으로 주식을 매수했던 것입니다.

2014년 10월 말이 되자, 주당 0.1유로를 주고 매수한 투자자들의 주식은 불과 0.017유로에 거래되고 있었습니다. 로열 아임테크는 2015년 파산을 선언했습니다.

<유상 증자 과정에서 나타난 로열 아임테크의 주가 추이>

연구 책임자 반 덴 아셈 교수는 로열 아임테크의 유상 증자에서 일어난 일을 두고 이렇게 말합니다.

“사람들이 익숙하지 않고, 흔하지 않은 일은 피하고 보는 경향이 있기 때문에, 완벽히 주의를 기울이지 않는 한, 이런 일은 크게 놀랄만한 것이 아니다.”

그렇다면 투자자가 어리석거나 비이성적이란 말일까요? 둘 다 아닙니다. 우리는 시간과 주의를 기울여야 할 일이 수없이 많고, 필요 이상으로 심각하게 생각하고 싶어하지 않으며, 생각하는 과정을 건너뛰고 지름길로 결론에 도달하고 싶어합니다. 주식을 매수하는데 약간 더 복잡한 방법을 택하는 것일 뿐인 경우에도, 잘못된 방법이라고 느낍니다. 그렇게 우리는 골머리를 썩고 싶어하지 않습니다.

로열 아임테크는 경제학자들이 말하는 “일물 일가의 법칙”에 어긋나는 최신의 사례일 뿐입니다. 그 이전 사례를 보자면 예를 들어 1999년, 쓰리콤(3Com Corp.)은 팜(Palm Inc.)을 분사시켰습니다. 따라서 투자자들은 시장에서 팜 주식은 직접 매수하거나, 쓰리콤 주식을 매수해 간접적으로 팜에 투자할 수 있었습니다. 한편 분사를 통해, 쓰리콤 1주당 팜 주식 1.5주가 배정되어 있었습니다.

배정 날짜 전까지 쓰리콤 주식을 주당 82달러에 매수하면, 팜 주식 1.5주가 덤으로 얻을 수 있었습니다. 그럼에도, 투자자들은 팜 주식을 95달러나 주고 매수했습니다.

마찬가지로, 1929년 시장 폭락 전 상승장의 경우, 폐쇄형 펀드의 주가가 그 기초 주식과 채권 보다 두 배, 심지어 세 배로 거래되는 상황이 일반적이었습니다. 투자자들은 마치 RCA, 스튜드베이커, 라이트 항공 같은 주식 보다 이들을 담아 놓은 바구니가 두 배 또는 세 배의 가치가 있는 것처럼 행동했습니다. 전문 투자자가 일반 투자자 보다 더 높은 수익률을 올릴 수 있다는 생각은 환상일 뿐임을 잘 보여주는 사례입니다.

이 모든 것을 보면, 시장 가격이란 한 편의 정교하고, 정보에 밝으며, 주의 깊은 투자자들과 다른 한 편의 순진하고, 정보에 어두우며, 무관심한 투자자들 사이의 긴장과 갈등에 의해 형성된다는 사실을 상기시켜 줍니다.

로얄 아임테크의 주가를 9배나 비싸게 책정한 메커니즘이 과거 인터넷 주식 거품 조성에도 일조했습니다. 결국 이 거품은 2000년 터졌고, 세계 금융 시스템을 거의 파괴한 바 있습니다.

시장은 대부분의 기간 동안 대체로 효율적입니다. 하지만 항상 완벽히 효율적이지는 않습니다.

늘~~ 읽어 주셔서 감사드립니다^^

<출처: The Wall Street Journal, “The Stock-Market Price Can Be Wrong. Very Wrong.”>

This page is synchronized from the post: ‘주가는 잘못 매겨질 수 있다 - 시장이 언제나 효율적이지 않기 때문’