“주식 투자에 대해 알아야 할 모든 것은 비즈니스 스쿨 1학년 때 다 배웠다” 또는 이와 비슷한 책이 필요하다는 생각이다. 이 책의 요점은 투자자가 다음과 같은 기업을 찾아내야 한다는 것이다.

수익을 내고 있거나, 곧 수익을 낼 수 있는 기업.

합리적인 정책을 통해 경영진과 주주의 이해관계를 상호 도모하는 기업.

합리적인 가격에 거래되고 있는 기업.

물론, 연습장에 끄적인 낙서 같은 내용일 수도 있지만, 책의 요점은 주식 투자를 단계별로 나누는 것이 아니라(투자자들에게는 이미 벤저민 그레이엄의 “증권 분석”이라는 훌륭한 책이 있다), 주식 투자의 핵심을 올바르게 간단하게 알려주는 것이어야 한다.

만일 그런 책이 있었다면 소프트뱅크의 손정의 회장의 고통을 덜어 줄 수 있었을지 모른다. 지난주 소프트뱅크는 위워크, 우버 및 기타 신생 기업에 대한 부실 투자로 65억 달러의 분기 손실을 보고했다. 손 회장은 소프트뱅크의 실적에 대한 설명과 함께 “내 판단에 문제가 있었으며, 내가 반성해야 할 문제”라고 인정했다.

손 회장이 밝힌 한 가지 문제는 신생기업에게는 탄탄한 거버넌스와 이익 창출 경로가 필요하다는 사실을 간과했던 것이다. 위 책에는 이런 내용이 들어 있었을 것이고, 이 책을 읽었다면 위워크나 우버는 투자에서 배제되었을 것이다. 가격도 빼놓으면 안 된다. 기업의 거버넌스나 수익 창출 경로가 있든 없든 상관없이, 손 회장이 늘 상 해온 것처럼, 너무 높은 가격을 주고 기업에 투자하면 수익을 내기가 쉽지 않다.

최근 몇 년 동안 투자자들은 이와 같은 사실은 간과한 채 신생기업에 열심히 더 높은 가격을 지불해왔다. 이 같은 광란은 지난주 자신이 벤처 투자에 소질이 있다고 다시 한번 밝힌 것처럼 손 회장이 확신을 갖게 하는데 기여했다. 실제 소프트뱅크는 케임브리지 어소시에이츠 미국 벤처캐피털 지수보다 2010년 기업 인수를 시작한 이후 지난 3월까지는 연평균 3.1%(배당 포함) 더 높은 수익률을 올렸고, 2017년 비전 펀드를 출범해 위워크, 우버 및 거의 70곳의 신생기업 지분을 인수하기 시작한 이후 연평균 2.7% 더 높은 수익률을 올렸다.

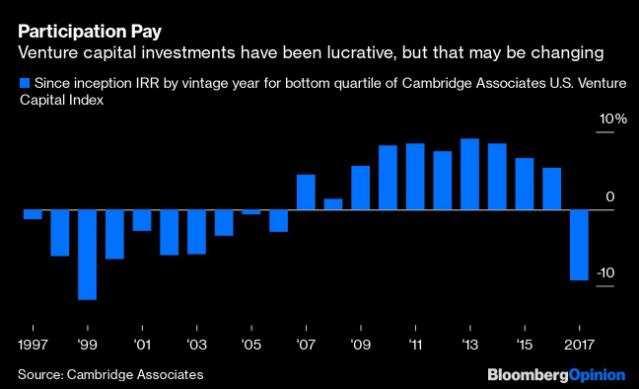

만일 소프트뱅크가 손 회자의 벤처 투자 실력에 힘입은 바 크다면, 다른 벤처 펀드들 역시 마찬가지였을 것이다. 벤처캐피털 지수의 하위 20% 펀드의 순 내부 수익률은 1997년부터 2006년까지 매년 마이너스(-)였으며, 이 기간 동안 연평균 (-) 4.8%였다. 그리고 이후 10년 동안은 그 반대였다. 이 하위 20%는 2007년부터 2016년까지 연평균 6.5%의 내부 수익률을 기록했다. 즉, 벤처 투자자들은 최근 몇 년 동안 지불한 것에 대한 대가를 받았다.

(지난 10년 동안 벤처캐피털이 좋은 성과를 보였지만, 다시 상황이 반전되고 있는 모습이다.)

투자자들의 헐거워진 판단력도 시장에 스며들었다. 다트머스 대학의 케네스 프렌치 교수가 집계한 수치에 따르면, 지난 9월까지 5년 동안, 기대치가 높아 주가는 고공행진하고 있지만 수익은 거의 또는 전혀 없는 성장주가 가장 저렴하고 수익성도 더 높은 가치주보다 연평균 12.5% 더 높은 성과를 기록했다.

분명 호소력이 있다. 투자자들은 기업의 수익, 거버넌스 또는 가격은 염두에 두지 않고, 차세대 대박 주식을 찾아낼 수 있다고 생각하기 좋아한다. 예를 들어, 아마존이 자주 인용되곤 한다. 처음 20년 동안 아마존은 거의 또는 전혀 수익을 내지 못했다. 창립자 제프 베조스가 사실상 왕이나 다름없이 철저히 아마존을 관리했다. 월간 기준으로 2002년 이후 아마존의 PER 배수는 227배에 달했다. 하지만 1997년 상장 시에 1만 달러의 투자했다면, 현재 약 1,180만 달러가 되어 있을 것이다.

하지만 물론 아마존은 예외다. 시카고 대학의 유진 파마 교수가 지난주 인터뷰에서 밝힌 것처럼, 10만 명에게 주식을 고르라고 한다면, 그중 한 사람은 순전히 우연으로 아주 비범한 실력을 보여줄 것이다.” 기업 또는 주식의 경우에도 마찬가지다.

투자자들이 주사위 던지기를 중단할 준비가 되어 있다는 신호가 있다. 아들의 새로운 이익에 대한 감사는 더 널리 공유되는 것으로 보입니다. 골드만삭스의 CEO 데이비드 솔로몬 최근 블룸버그 TV에 출연해 “기업이라면 분명하고 명확한 수익 경로가 있어야 한다. 시장의 규율이 조금 더 강화될 필요가 있다고 생각한다.”라고 밝혔다.

(지난 5년 동안 성장주 투자 전략이 좋은 성과를 보였다.)

투자자들은 기업의 적자를 확인하면 술에서 확 깨는 경향이 있다. 지난 9월까지 1년 동안 S&P 500이 4.3% 상승했음에도 불구하고 성장주는 9.1% 하락했다. 그리고 2017년 벤처 펀드 중 하위 25%의 내부 수익률은 (-) 9.2%를 기록했고, 최근의 경우도 비슷하다.

어떤 비용이 들더라도 오로지 성장만을 추구하는 열풍은, 아직 끝나지 않았다면, 어느 시점이 되면 끝날 것이다. 그리고 결코 사라지는 일도 없을 것이다. 때문에 더욱이 기업의 이익, 거버넌스 및 가격에 집중하는 것이 중요한 이유다.

자료 출처: BNN Bloomberg, “Stock Investors Could Use a Refresher on the Basics”

This page is synchronized from the post: ‘투자, 기본으로 돌아가자’