행동 편향과 투자 결정에 미치는 영향 (1) - 군중 심리

https://steemit.com/kr/@pius.pius/6bpste-1

투자자들은 많은 행동 편향의 영향을 받습니다. 투자 과정 중 어느 시점에서든 공격받게 마련입니다. 물론 그 정도는 투자자의 성격과 위험 감수 성향에 따라 다릅니다.

행동 편향은 인지적 또는 감정적일 수 있습니다. 인지적 편향은 특정 방식으로 생각하거나 행동하는 경향때문에 발생하며, 감정적 편향은 사실보다는 감정에 따라 행동에 나서는 경향에 의해 나타납니다.

가장 일반적인 감정적 편향 중 하나가 현상 유지 편향입니다.

현상 유지 편향

#

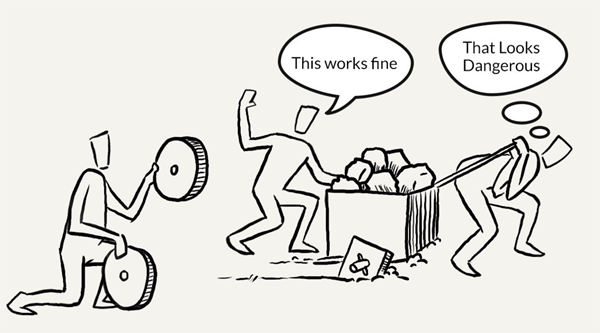

현상 유지란 사람을 지금 있는 곳에 머물게 하는 행동 상태를 말합니다. 이런 사람들은 사물, 상황 및 조건을 동일하게 유지하길 선호합니다. 현상 유지 편향은 본질적으로 앵커링 효과가 더 강해진 것입니다.

현상 유지 편향을 가진 사람들은 불확실한 미래를 두려워하고,환경 변화를 좋아하지 않기 때문에, 불확실한 것과 마주하려 하지 않습니다. 확실한 현재만이 안전, 보장 및 위안이 되고, 변하지 않고 그래로인 것들을 좋아합니다.

이 행동 편향은 특히 투자자들에게 아주 해로운 것으로 나타나고 있습니다. 현상 유지 편향이 있는 투자자는 포트폴리오 재조정을 비롯해 어떤 변화도 싫어 합니다. 현재 상황을 받아들이는 경향이 있으며, 매번 같은 판단을 기본으로 합니다. 여기에는 보유 주식을 계속 가져가면서, 손실이 늘어나도 팔지 않는 경향이 포함됩니다.

현상 유지 편향의 원인

#

현상 유지 편향의 주된 원인은 변화에 대한 저항입니다. 많은 투자자들이 자신의 포트폴리오, 투자 전략 및 기타 측면을 변화시켜야 한다는 생각이 없습니다. 추가의 노력을 들여 알려진 곳에서 알려지지 않은 곳으로 움직여야 한다고 생각지 않습니다. 현상 유지 편향을 없애기 위해서는 많은 결정이 필요하며, 결정에 장애가 있는 귀찮게 왜 그런 일을 하느냐고 생각합니다.

한편, 인지적 및 정서적 이유를 떠나, 일부 투자자들이 현 상태를 유지하고 싶어하는데는 실질적인 이유가 있습니다. 개인 포트폴리오를 재구성하기 위해서는 비용이 들어가고, 현 상태를 유지하면 굳이 그런 비용을 들일 필요가 없기 때문입니다.

동시에, 현상 유지 편향은 ‘손실 혐오 편향’과 ‘소유 효과’ 같은 다른 행동 편향에 의해 가중됩니다. 손실 혐오 편향이 있는 투자자는 위험을 감수해 보상을 얻어내는 것보다는 말 그대로 손실을 싫어합니다.

따라서 손실을 막는 방편으로, 현재 포트폴리오를 그대로 유지하고 싶어합니다. 마찬가지로, 소유 효과를 지닌 이들은 자신이 지닌 물건의 가치를 더 높게 평가합니다. 이로 인해, 보유 중인 투자 대상을 처분할 가능성이 낮아지고, 그냥 가져갈 가능성이 높아집니다.

현상 유지 편향의 영향

#

간단히 말해, 현재 상태 편향은 금융 관성으로 연결됩니다. 현상 유지 바이어스가있는 투자자는 경제 상황을 업그레이드 할 수있는 충분한 기회와 기회가있는 경우에도 자신이 있던 곳에 남아있게됩니다. 이 투자자는 새로운 기회를 모색하지 못합니다.

현상 유지 편향의 결과로 투자자는 현재 최적의 배분과는 거리가 먼 포트폴리오를 유지하게됩니다. 과거에는 포트폴리오가 최적의 수익 창출 및 이상적 이었지만 급변하는 경제 및 금융 환경에서 동일한 포트폴리오가 실행 가능하고 수익을 창출하지 못할 수 있습니다. 특히 다른 투자자가 자신의 포트폴리오를 더 자주 업데이트하는 경우.

현상 유지는 위험 회피의 원인 일뿐만 아니라 과도한 위험을 초래할 수도 있습니다. 투자자가 자신의 위험 및 반품 프로파일에 적합하지 않은 투자를 고수하면 과도한 위험을 감수하거나 너무 보수적입니다. 두 가지 상황 모두 최적의 결과보다 적게됩니다.

현상 유지 바이어스를 극복하는 방법?

#

현상 유지는 정서적 편향이기 때문에 근본적으로 제거하기에는 뿌리가 너무 깊습니다. 하지만 적절한 사례 연구를 통해 자신의 편향에 내포되어 있는 의미를 되돌아 보고, 스스로 판단해 볼 수 있습니다. 포트폴리오가 부적절한 자산으로 구성으로 저조된 성과를 보였다면, 만일 적시에 자산 구성을 바꿨을 때와 비교해 그 차이를 살펴볼 수 있습니다.

현상 유지 편향을 극복하는 또 하나의 효과적인 전략은 계속적으로 투자 대상을 평가하면서, 정기적으로 분할 매수하는 것입니다. 이는 원칙적이고 능동적인 포트폴리오 관리 및 투자 방식에 따라 진행되어야 합니다. 포트폴리오의 구성을 정기적으로 재조정하게 되면, 과거에 머무는 일을 막을 수 있고, 시장 상황, 자신의 재정적 필요 및 선호도에 어울리게 포트폴리오를 편성할 수 있습니다.

물론, 포트폴리오의 구성을 자주 변경하는 것은 시간 소모적이며, 힘든 작업입니다. 하지만 현상 유지 편향을 그대로 놔두고서는 금융 시장과 상황을 최신으로 유지하고 성장할 수 없습니다.

<출처: Value Walk, “Behavioural Biases And Their Effects On Investment Decisions Series – Part 2”>

늘~~ 읽어 주셔서 감사드립니다 ^ㄴ^

This page is synchronized from the post: ‘행동 편향과 투자 결정에 미치는 영향 (2) - 현상 유지 편향’