비트코인 채굴은 분명 이 암호화폐의 생명소이긴 하지만, 현재 채굴 산업은 동요를 보이고 있으며, 거기에는 몇 가지 이유가 있습니다. 2017년은 전반적인 암호화폐 시장에 아주 성공적인 한 해이기도 했지만, 12월 사상 최고치인 2만 달러로 급등한 비트코인이 단연 두각을 보였습니다.

비트코인이 전 세계 사람들을 사로 잡으면서, 그 수요가 가격을 더, 더 높일 것으로 보였습니다. 이는 또한 채굴 시장을 전망 좋은 산업으로 만들었습니다. 새로운 사용자들이 비트코인을 사려고 시장에 몰려들자, 수요는 급증했고, 채굴 시장의 수익성도 따라서 늘어났습니다.

비트코인의 거래량과 가격은 채굴 시장의 수익성에 영향을 주기 때문에, 대형 채굴 업체들은 가능하면 전기 요금과 간접 비용이 가장 덜 드는 나라를 찾으려고 애써 왔습니다. 엘리트 픽스쳐스의 조사에 따르면, 베네수엘라, 트리니다드 토바고 및 대만 등의 국가들이 채굴용 전기 요금이 가장 저렴한 곳으로 나타났습니다.

어쨌든, 지난 4개월 동안 비트코인 가격이 급락하면서, 채굴 시장의 수익 흐름도 하락세를 보였습니다. 펀드 스트랫의 톰 리는 지난 3월 전기 요금, 냉각 장치 등 장비 비용을 포함해, 1BTC 채굴에 약 8,038달러의 비용이 든다면서, 채굴 시장의 전망이 불투명하다고 말했습니다.

채굴 수익성은 분명 줄어들긴 했지만, 크게 낮아진 비트코인의 전망에도 불구하고 채굴 시장이 어느 정도 성장했는지 알아보기 위해, 전 세계 채굴 시장 통계를 살펴보도록 하겠습니다.

수익성 침체, 해시 레이트 향상

#

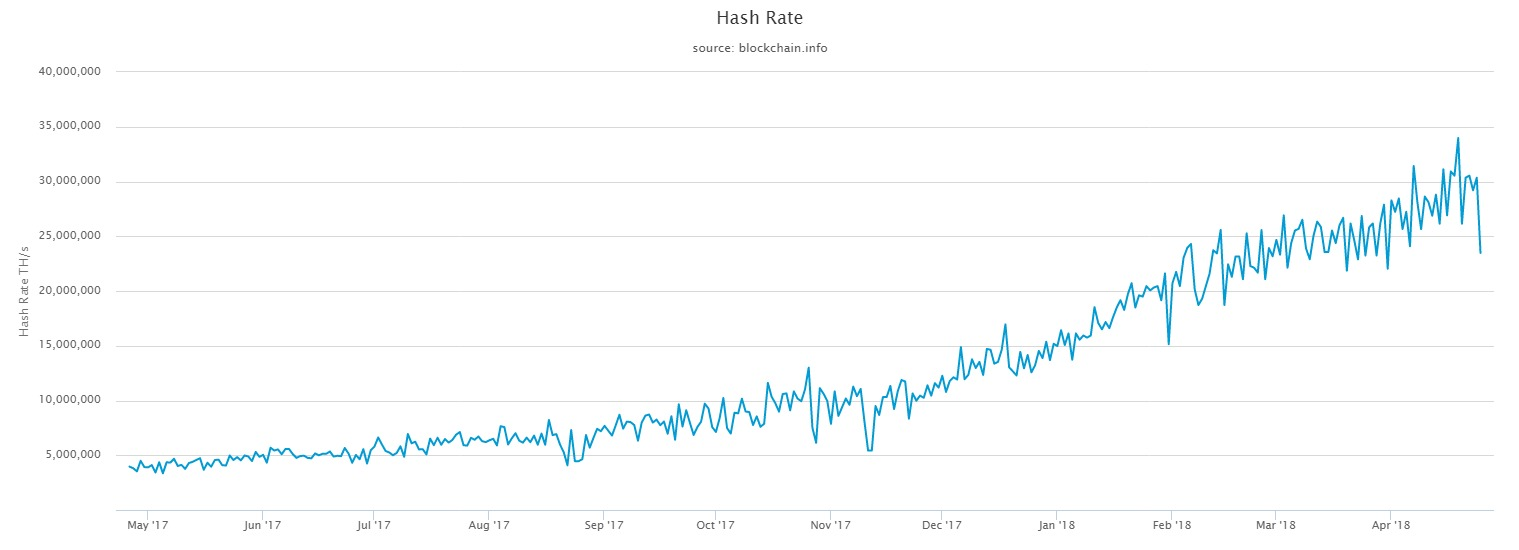

블록체인 인포의 데이터에서 볼 수 있듯이, 비트코인 가격이 사상 최고치를 기록했을 당시 채굴 시장에 지불된 코인베이스 블록 보상 및 수수료는 기하급수적으로 증가했습니다.

<채굴 수익>

출처: 블록체인 인포(blockchain.info)

마찬가지로, 이후 3개월 동안 비트코인을 비롯한 전체 암호화폐 시장이 급락과 조정을 거치자, 채굴 수익성 또한 낮아지기 시작했습니다. 이는 다시 채굴 시장의 수익성 악화로 이어졌습니다.

그럼에도 불구하고, 이 기간 동안 해시 레이트는 꾸준히 증가했습니다. 이는 2018년 1분기 비트코인 가격의 급락했지만, 글로벌 채굴 시장은 계속 커졌음을 의미합니다.

<해시 레이트>

출처: 블록체인 인포

5월 현재 비트코인의 해시 레이트는 사상 최고 수준인 32.168PH/초에 접근하고 있습니다. 이는 새로운 채굴 업체들이 지속적으로 들어와 트랜잭션의 유효성을 검증하고, 블록을 생성하고 있음을 의미합니다.

중국의 영향력

#

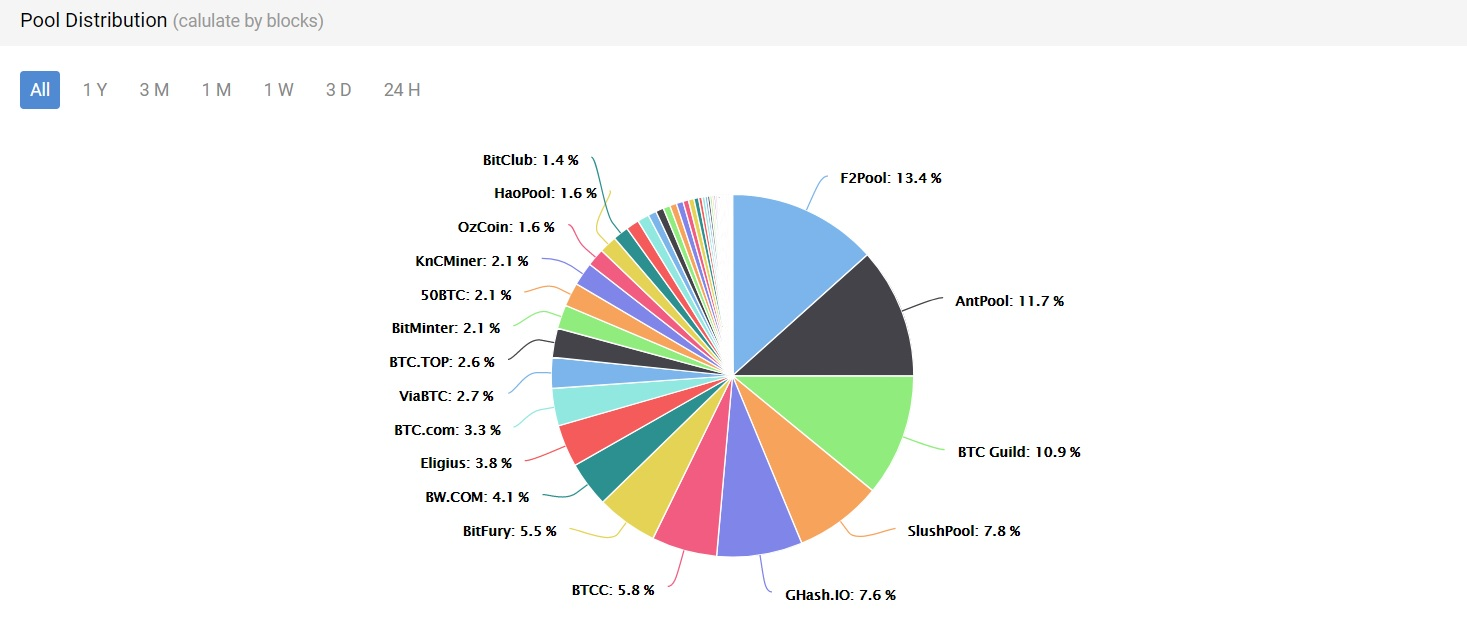

채굴 시장의 또 다른 흥미로운 요소는 전 세계적으로 최대 채굴 풀( mining pool)의 구성입니다.

데이터에 따르면, 중국의 채굴 풀이 세계 비트코인 채굴 시장에서 여전히 상당한 비중을 차지고 있습니다. F2Pool, AntPool, BTC Guild, SlushPool 및 GHASH.IO가 비트코인 출범 이래 가장 많은 블록을 채굴했습니다.

이후 BTC Guild와 GHash는 폐쇄되었지만, 폐쇄되기 전까지 채굴한 전체적인 블록의 규모가 여전히 지배적입니다.

<풀 분포>

출처: btc.com

한편, 중국 채굴 풀인 F2Pool과 Antpool은 계속 운영되고 있으며, 2009년 이후 가장 많은 블록을 채굴했습니다.

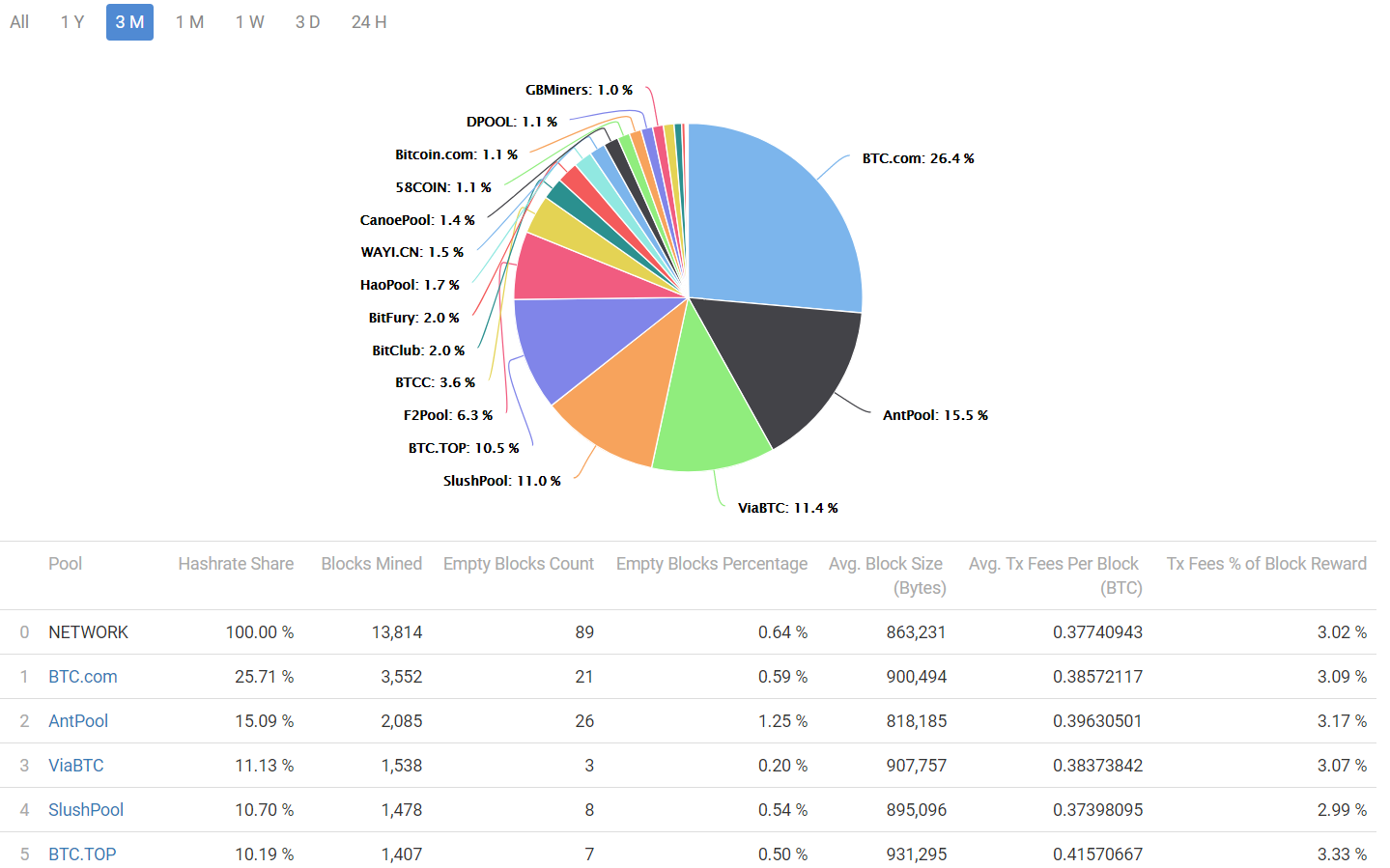

하지만 지난 3개월 동안의 해시 레이트를 살펴보면, BTC.com, AntPool 및 ViaBTC가 50% 이상을 차지하고 있습니다. 처음 두 회사는 비트메인이 운영하고 있으며, ViaBTC 또한 중국 업체입니다.

출처 : btc.com

칩 제조업체들의 근거없는 우려?

#

대만 반도체 제조업체 TSMC(Taiwan Semiconductor Manufacturing)는 올해 매출 전망을 낮췄습니다. 2018년 암호화폐 채굴 수익성에 대한 우려가 일부 작용한 것으로 보입니다.

CNBC의 보도에 따르면, 이 회사는 암호화폐 채굴 수요의 불확실성이 올해 수익에 부정적인 영향을 미칠 것이라고 우려하고 있다고 합니다. TSMC는 암호화폐 채굴 전용 프로세서를 생산하고 있으며, 중국 채굴 업체 비트메인과 GPU 제조업체인 nVidia와 AMD에 납품하고 있습니다.

이 회사는 암호화폐 채굴 하드웨어에 들어가는 28nm 칩의 수요가 줄어들 것이라고 생각합니다. 또한 포춘지의 보도에 따르면, 모건 스탠리의 애널리스트들은 채굴 난이도 상승이 수익성 악화로 이어질 것이라고 생각합니다.

“전기 요금을 아주 낮게 잡더라도(1KW/h 당 0.03달러), 비트코인 가격이 8,600달러는 돼야 대형 채굴 풀의 손익 분기점을 넘길 것으로 봅니다. 2018년 채굴 시장이 커질수록 채굴 난이도는 더 높아질 것입니다. 시뮬레이션을 돌려본 결과, 비트코인 가격이 현재 수준을 유지하더라도, 채굴 수익성은 급속히 떨어지는 것으로 나타났습니다.”

반면 암호화폐 채굴 전용 ASIC 칩 제조업체들의 전망을 좀 더 밝습니다. 비트코인 가격이 5,000달러 이상만 유지된다면, 2020년까지 계속 수익을 낼 수 있을 것으로 보고 있습니다.

이는 지난 달 월스트리트 투자 회사 서스퀘하나가 NVIDIA와 AMD의 전망을 하향 조정하면서 어느 정도 근거가 입증되었습니다. 서스퀘하나의 애널리스트는 비트메인과 신규 비트코인 및 이더리움 ASIC 채굴업체들 간의 경쟁을 언급하면서, GPU 제조업체들의 목표 주가를 내렸습니다.

ASIC 풀이 대세

#

하지만 BTC.com의 데이터에 따르면, 채굴 수요 감소에 대한 우려는 근거없는 것으로 보입니다.

지난 3개월 동안의 해시 레이트를 보면, 채굴 시장은 ASIC 하드웨어를 사용하는 채굴풀들에 의해 주도되고 있음을 분명히 알 수 있습니다. 채굴 수요와 하드웨어를 공급하는 제조업체들의 인식 사이에 불일치가 있는 것으로 보입니다.

어쩌면 제조업체들의 전망은 너무 이른 것 같으며, 올해 1분기 암울했던 암호화폐 시장의 분위기에 실망해서 그런 것일지도 모릅니다.하지만 4월부터 시장이 어느 정도 회복되기 시작했고, 거래량도 따라 증가하면서, 채굴 수익성이 다시 높아지기 시작했습니다.

비트코인이 작업 증명 개념으로 작동된다는 단순한 사실은 곧 채굴 시장의 수요가 항상 존재할 것이며, 채굴 수익성이 오로지 수요 하나에만 의존하지 않을 것이라는 사실을 의미하는 것입니다.

이것이 바로 비트메인 같은 업체들이 전기 요금이 저렴한 국가에서 사업을 시작하고 있는 이유입니다. 이들 업체의 사업의 비트코인에 달려 있는 것은 맞지만, 그들의 수익성은 간접 비용을 얼마나 낮출 수 있느냐에 따라 결정됩니다.

<출처: Cointelegraph, “Revenues Down, Hashrates Up: 2018 Mining Outlook By The Numbers”>

This page is synchronized from the post: ‘2018년 채굴 시장 전망’