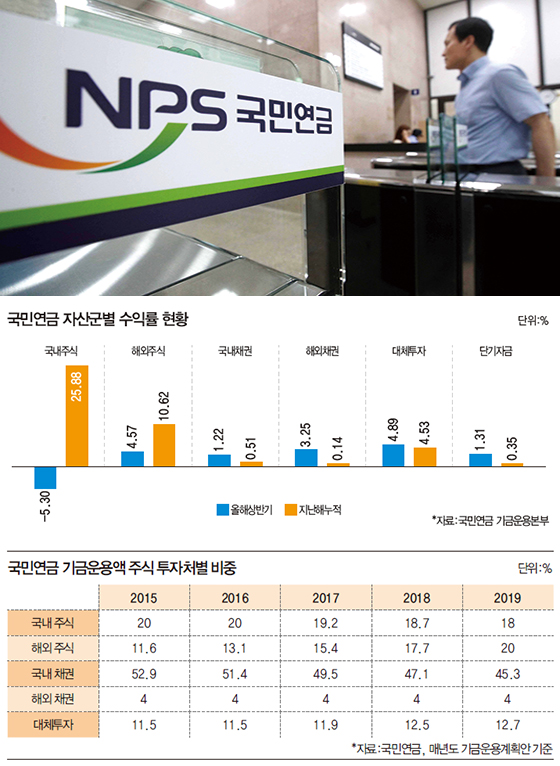

국민연금이 올해 상반기 국내 주식 부문에서 손실 5.30%를 기록했다… 해외 주식(4.57%), 해외채권(3.25%), 대체투자(4.89%) 등 다른 자산 군에서는 고르게 좋은 수익이 나고 있다는 점을 고려하면 여의도 일각에서는 국민연금이 국내 주식 투자 비중을 더욱 줄여 나갈 수도 있다는 불안감이 고개를 들고 있다.

10월 11일 자 매일 경제의 기사입니다.

실제 국민연금은 내년부터 운용 자산 중 20.0%를 해외 주식에 투자하기로 확정했습니다. 이른바 자국 편향에 따른 위험을 줄이고, 분산 투자를 통해 수익률 변동성을 줄이겠다는 방침입니다. 또한 대체 투자 비중 역시 2015년 11.5%에서 내년에는 12.7%로 1% 포인트 이상 비중이 늘어나게 됐습니다.

여기서 대체 투자란 무엇일까요? 영어로 “alternative investment”인 대체 투자는 주식이나 채권 같은 전통적인 투자 상품이 아닌 다른 대상에 투자하는 방식을 말하면, 주된 투자 대상은 사모펀드, 헤지펀드, 부동산, 벤처기업, 원자재, 선박 등 다양합니다.

때마침 블룸버그에서 최근 미국 연기금의 대체 투자 문제를 다룬 기사를 내보냈습니다.

……….

대체 투자(alternative investment)는, 잘만 고르면, 높은 수익률을 가져다준다. 하지만 연기금이라면 대체 투자에 너무 의지해서는 안 된다.

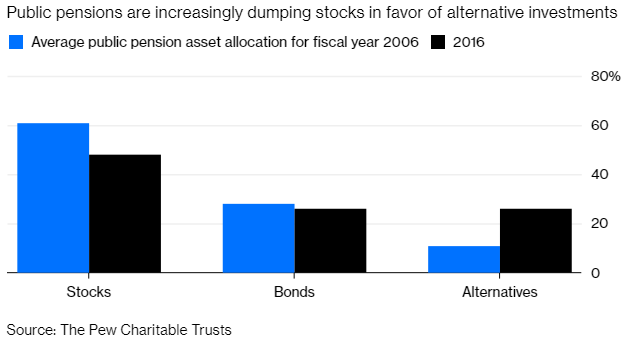

퓨 채리터블 트러스트(Pew Charitable Trust)에 최근 73개 주요 공공 연기금의 2016 회계연도 투자 전략과 수익률 보고서를 발표했다. 가장 큰 변화라면, 주식 비중을 줄이고 사모 펀드와 헤지 펀드 같은 대체 투자의 비중을 늘린 것이었다. 연기금의 평균 대체 투자 비중은 10년 전 11%에서 2016년 26%로 두 배 이상 늘었으며, 이 비중 증가는 주식에서 빠져나간 것이다.

대체 투자 증가

공적 연기금이 주식을 비중을 줄이고 대체 투자 쪽으로 옮겨가고 있다.

퓨에서는 연기금의 대체 투자 비중 증가는 변동성 증가와 수수료 부담 상승을 불러올 것이라고 경고한다. 하지만 대체 투자가 수수료는 높지만, 변동성을 줄이면서 수익률 상승을 가져올 수 있다는 반대 의견도 있다.

둘 모두 전적으로 옳은 의견은 아니다. 그리고 공공 연기금이 1조 달러 상당을 대체 투자에 투자하고 있는 추산되며, 미국 내에만 1,900만 명의 주머니 사정이 달려있는 상황에서, 대체 투자로 몰려들고 있는 연기금 운용자들은 ‘무엇을 사고 있는지’ 분명하게 알고 있어야 한다.

연기금이 대체 투자를 매력적인 투자 대상으로 보는 것은 놀라운 일이 아니다. 퓨의 조사에 따르면, 연기금의 연평균 희망 수익률이 7.5%라고 한다. 역사적인 저금리 상황에서 채권 투자 만으로는 이 수익률을 올릴 가능성은 낮다. 채권 보다 주식이 더 나은 대안이 될 수 있다. 특히 미국 이외의 비교적 주가가 합리적인 해외 주식이 더 그렇다. 하지만 주식 투자는 위험이 동반되며, 어떻게 해서든 손실을 피해야만 하는 연기금으로서는 이 위험이 부담스럽다.

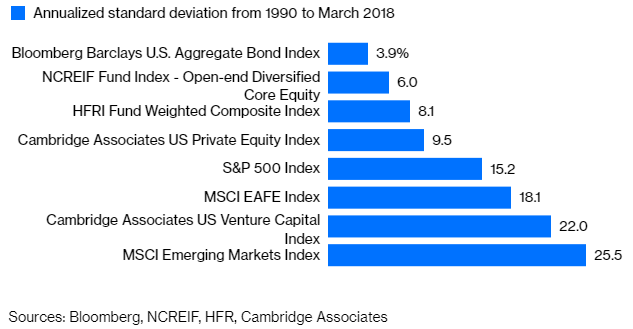

그 대안으로 대체 투자를 선택하는 것이 겉보기에는 좋아 보인다. 2006년부터 2016년까지 10년 동안, 사모 펀드와 헤지 펀드의 수익률이 주식 보다 더 높았다. 그리고 사모 펀드와 일부 헤지 펀드는 일일 정산 방식으로 수익률을 평가하지 않으며, 많은 헤지 펀드가 롱-숏 전략을 취하고 있는 점을 감안하며, 대체 투자의 변동성은 주식보다는 채권 쪽에 더 가까워 보인다. 채권 정도의 위험에 주식 투자 수준의 수익률이라. 문제가 있는 게 아니라 오히려 좋아 보인다.

하지만 그리 간단하지 만은 않다. 우선 첫째로, 변동성이 주식과 채권 투자에서는 위험을 평가할 수 있는 유용한 척도지만, 대체 투자에서는 그리 유용하지 못하다. 스타트업 또는 레버리지 바이아웃 관련 펀드 또는 원자재 가격 연동 펀드가 전체 주식 시장보다 덜 위험하다고 생각하는 것은 터무니없는 일이다. 헤지 펀드가 롱-숏 전략을 취하기 때문에 변동성이 낮다는 생각도 마찬가지다. 대체 투자가 비록 변동성이 낮더라도, 주식만큼 위험하며, 많은 경우 더 위험하다고 생각하는 것이 더 합리적이다.

위험에 대한 오해

대체 투자는 일반적으로 주식보다 변동성이 낮지만, 그렇게 위험도 낮은 것은 아니다.

더 분명한 함정은 비용이다. 대체 투자는 주식보다 수수료가 비싸다는 데는 이견이 없다. 벤처 캐피탈, 사모 펀드 및 기타 사모 자산에서는 여전히 2/20 수수료 구조(2% 운용 수수료와 20%의 성과 수수료)가 일반적이다. 헤지 펀드의 수수료는 1.5/15 구조에 가깝게 떨어졌지만, 투자 전략에 따라 0.5 내지 1% 정도인 액티브 주식형 뮤추얼 펀드보다 여전히 비싸다. 수수료가 0에 가까워지고 있는 다양한 주식형 인덱스 펀드가 있다는 사실을 잊으면 안 된다.

실제, 퓨의 조사 결과로는 연기금이 대체 투자자 얼마를 수수료를 지불하고 있는지 알 수 없다. 다른 조사 결과를 보면, 대체 투자의 수수료가 상당해 보인다. 2016년 연기금의 대체 투자 비중과 외부 펀드 매니저들에게 지급한 수수료 사이에는 0.57이라는 양의 상관관계가 있었지만, 주식 비중과 외부 펀드 매니저들에게 지급한 수수료 사이에는 -0.56이라는 음의 상관관계가 있었다. 즉, 대체 투자의 비중이 높을수록 수수료 부담이 커지는 반면, 주식 비중이 높을수록 수수료 부담이 낮아진다는 말이다.

대부분의 경우, 높은 수수료가 더 높은 수익률로 이어지지 않는다. 헤지 펀드 중 상위 10%는 순수익률이 좋지만, 나머지들은 일반적으로 평범하거나 좋지 않다. 벤처 캐피탈과 사모 펀드 중 상위 25%의 경우도 마찬가지다. 우리는 어떤 투자 대상으로 자금이 몰리게 되면, 그다음은 어떻게 되는지 잘 알고 있다.

그런 상황에서 연기금이 더 나은 수익률을 올리기보다는 더 나쁜 수익률을 올릴 가능성이 클 것이다. 어쨌든 상당한 자금을 운용하는 연기금이 대체 투자에 투자하는 것은 당연한 일일지 모르지만, 나머지 투자자들은 주식에 집중하는 것이 좋을 것이다.

This page is synchronized from the post: ‘연기금의 ‘’대체 투자’’ 투자 무엇이 문제일까?’