은퇴 포트폴리오에서 초기에는 주식 비중이 높아야 하고, 은퇴 시점이 다가올수록 보다 위험이 낮은 자산의 비중을 높여가야 한다. 은퇴용 자산 배분에 있어 일반적인 통념이다.

투자 초기에는 더 많은 위험을 부담할 필요가 있다. 위험 없이는 보상도 없으며, 그 과정에서 덜컥거리더라도 바로잡을 시간이 많기 때문이다. 마찬가지로 마지막 시기에 가서는 위험 부담을 줄여야 한다. 시장이 급락한 후 회복할 시간이 별로 없기 때문이다.

최근 JP 모건이 발표한 은퇴를 위한 연례 가이드는 은퇴 계좌를 운용할 때 마지막 시기의 위험 관리가 얼마나 중요한지 강조한다.

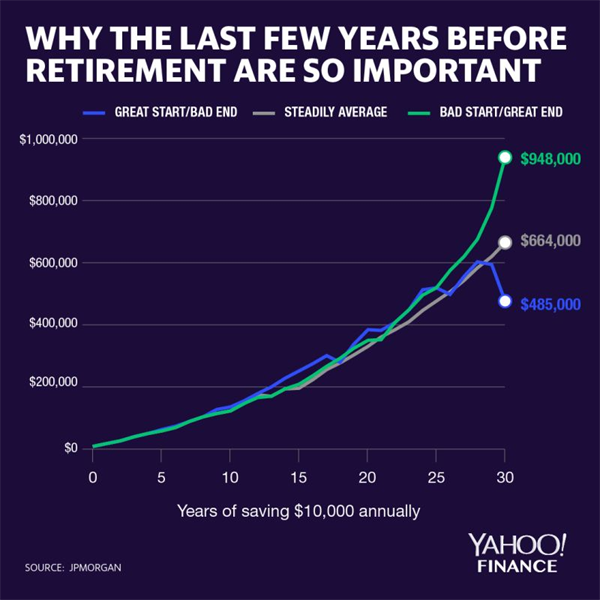

아래 차트에는 세 가지 유형의 포트폴리오가 있다. 모두가 연평균 5%의 수익률을 올리지만, 첫 번째 포트폴리오는 출발 시점에는 수익률이 좋았지만, 끝날 시점에 수익률이 나빴고, 두 번째 포트폴리오는 처음부터 끝까지 꾸준하게 5%의 수익률을 올렸으며, 세 번째 포트폴리오는 출발 시점에는 수익률이 저조했지만, 끝날 시점에 수익률이 좋았다. 세 포트폴리오 모두 연간 10,000달러씩 추가해 나간다고 가정했다.

(은퇴 시기에 다가올수록 위험을 줄여야 한다는 것이 일반적인 통념이다.)

거의 25년 동안에는 매년 같은 금액에 수익률도 비슷하기 때문에 포트폴리오 가치는 거의 동일해 보였다. 하지만 은퇴 전 마지막 3년 동안의 수익률이 전체 수익률을 극적으로 갈라 놓았다.

출발 시점에는 수익률이 저조했지만, 끝날 시점에 수익률이 좋았던 포트폴리오(녹색선)이 948,000달러로 가장 좋았고, 수익률이 꾸준했던 포트폴리오(회색선)이 664,000달러로 그다음이었으며, 출발 시점에는 수익률이 좋았지만, 끝날 시점에 수익률이 나빴던 포트폴리오(청색선)이 485,000달러로 가장 나빴다. 거의 두 배나 차이가 난다.

이렇게 은퇴가 다가온 시점의 수익률이 전체 계좌에 엄청난 영향을 미칠 수 있다.

은퇴용 계좌에 꾸준히 저축한 자금을 넣는 것이 중요하지, 출발 시점의 수익률은 그리 중요하지 않다. 하지만 마지막이 다가올 때 저조한 수익률은 계좌에 상당한 영향을 미칠 수 있다.

JP 모건이 가이드에서 말하려는 핵심은 은퇴 시점이 가까워질수록 포트폴리오의 위험을 줄이는데 보다 더 관심을 기울여야 한다는 것이다.

복리효과가 마법을 발휘하기까지는 오랜 기간이 걸리는 만큼, 마지막 시점에 손실이 크면 마법의 결과물을 크게 갉아먹을 뿐만 아니라, 다시 마법이 발휘되지도 않는다.

자료 출처: Yahoo Finance, “Here’s why the last 5 years before retirement are so critical”

This page is synchronized from the post: ‘은퇴 시점일수록 위험 관리가 중요한 이유 - 마지막에 큰 손실은 복리의 마법으로도 어쩔 수 없다.’