연방 기금 선물에 따르면, 연준이 2020년 초까지 추가로 금리 인상에 나설 가능성은 제로(0)에 가깝다. 경기가 둔화되고 있고, 인플레이션 역시 여전히 억눌려 있다는 신호들이 시장 전망을 주도하고 있다. 최근 데이터를 기준으로 봤을 때, 이 원투 펀치가 여전히 힘이 있는 한, 연준의 최근 긴축 정책은 끝날 가능성이 높으며, 연말이 되면 역전될 가능성까지 있다.

한편, CME의 연방 기금 선물을 보면, 대중은 연준의 기준 금리가 2020년 1월까지 현재 수준인 2.25%~2.50% 범위 안에서 안정적으로 유지될 것으로 예상하고 있다. 이 시장을 하나의 나침반으로 본다면, 내년 초까지 금리 인상 가능성은 제로(0)다. 실제 시장은 작지만 서서히 금리 인하 가능성까지 내비치고 있다. 내년 1월 금리 인하 가능성은 26%까지 높아졌다.

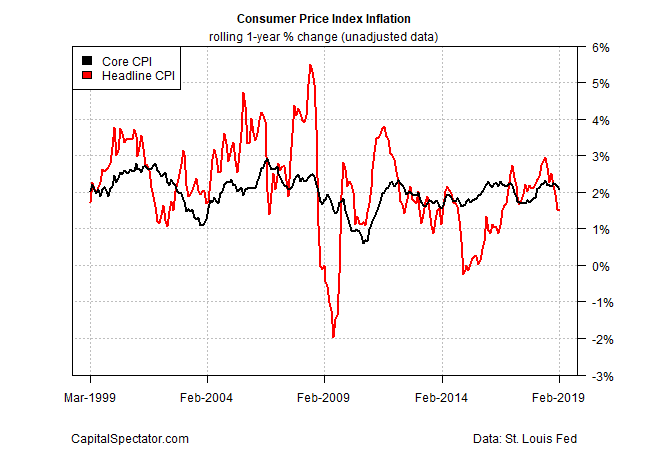

어제 업데이트된 소비자 물가 지수(CPI) 역시 금리 인상 가능성 제로(0) 시나리오를 지지해주고 있다. 2월까지 인플레이션 수치는 연평균인 2.1%에 한 걸음 더 가까워져, 연준의 목표치 2%가 효과적으로 유지되고 있음을 반영하고 있다.

#

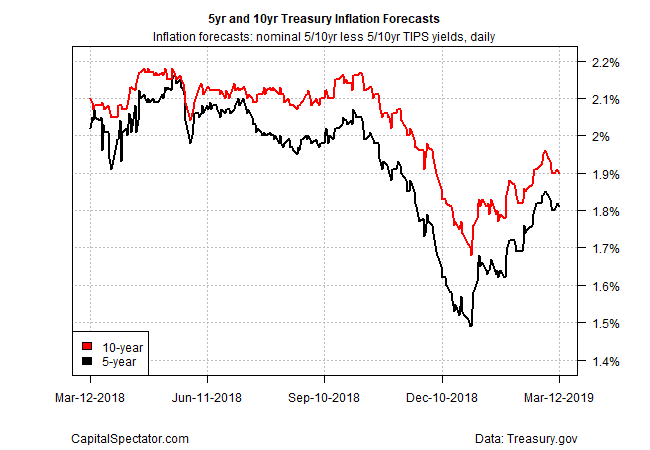

국채 시장 역시 가까운 장래에 비슷한 인플레이션 전망을 하고 있다. 현재 5년 만기 국채 스프레드는 대략 1.8%에 머물러 있으며, 연준의 2% 인플레이션 목표치가 당분간 유지될 것이라는 예상을 가격에 반영하고 있음을 보여준다.

#

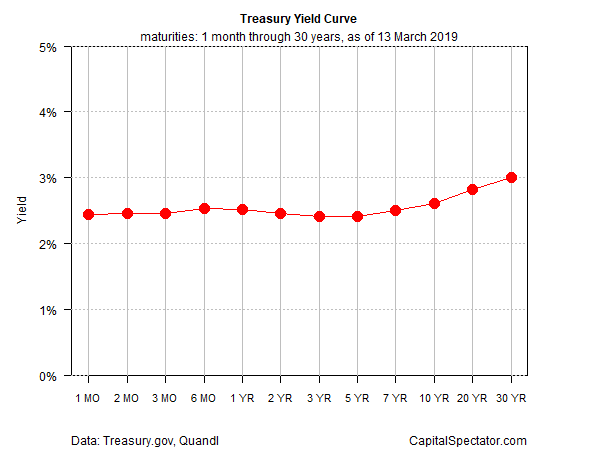

한편, 거의 평평한 국채 금리 곡선을 보면 계속해서 비교적 완만한 경제 성장과 지금 수준의 인플레이션을 전망하고 있다. 곡선이 반전된 경우도 일부 있다. 예를 들어, 1년 만기 국채 금리가 현재 5년 만기 국채 금리보다 약간 높아졌다(2.52% vs. 2.41%).

#

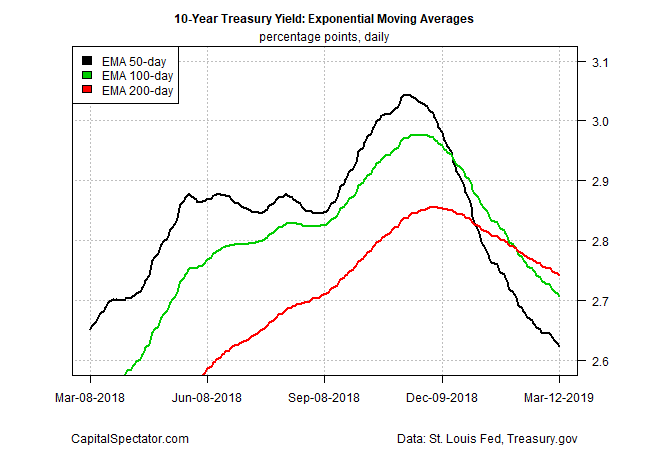

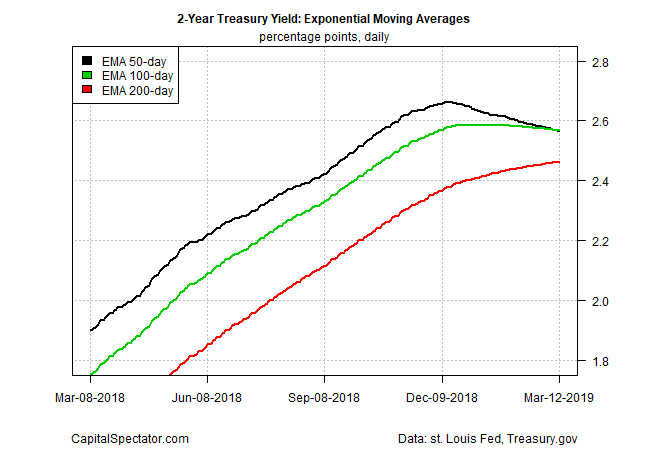

일련의 지수 이동평균을 이용해 금리 모멘텀을 분석해 보면 계속해서 평평한 상태를 유지할 것으로 보인다. 예를 들어, 벤치마크 10년 만기 국채 금리는 계속해서 하향세 보이고 있다.

#

연준의 정책 기조를 엿볼 수 있는 2년 만기 국채 금리는 하향 전환될 티핑 포인트에 와 있는 것으로 보인다.

#

물론 중요한 요인은 경제겠지만, 최근의 경제 성장 둔화는 인플레이션이나 금리의 상승 여력이 없다고 말해준다. GDP 성장률은 지난해 4분기에 2.6%로 완만하게 상승해, 2분기 연속 둔화되고 있다.

일각에서는 올해 1분기에도 계속 GDP 성장률이 둔화될 것으로 예상하고 있다. 예를 들어, 애틀랜타 연준의 GDPNow 모델의 3월 11일 예측에 따르면, 1분기 GDP 성장률이 약 0.2% 상으로 둔화될 것으로 전망하고 있다.

한마디로 경제의 위험 전망은 하방 쪽으로 편향되어 있다. 적어도 현재까지는 경기 침체 가능성은 여전히 낮지만, 위축 가능성이 소폭이긴 하지만 높아지고 있다.

그럼에도 불구하고, 지난 일요일 파월 연준 의장은 “내가 보기에 경제의 전망은 호의적”이라고 말했다. 하지만 거시적 추세가 하향 전환하고 있음을 인식하고 있었다. “올해 경제 성장은 지난해보다 둔화될 것으로 생각한다. 지난해는 금융 위기 이후, 실제로는 10년 이상 동안 경험하지 못한 가장 높은 성장을 보였었다. 올해의 경우도 계속해서 건전한 비율로 플러스(+) 성장을 계속할 것으로 보인다.”

파월 의장의 이런 비교적 낙관적인 평가는 향후 밝힐 의견을 평가하는데 기준선이 되어줄 것이다. 한편, 파월 의장이 경제 성장 및 인플레이션에 대한 상방 위험은 제한적으로 보고 있다고 할 수 있다. 즉, 추가 데이터가 나오기 전까지는 추가 금리 인상이 미뤄질 것으로 보인다.

자료 출처: Capital Spectator, “Low Inflation And Softer Economic Growth Will Keep Fed On Pause”

This page is synchronized from the post: ‘미국 연준의 금리 인상 가능성? 제로(0)에 가까워’