2018년 주식 시장은 분명 변동성에 시달리고 있습니다. 하지만 이런 정서는 최신 편향 때문에 더 크게 느껴집니다. 지난 한 해 시장이 보여준 아주 낮은 변동성은 투자자들에게 잘못된 안도감을 갖게 만들었고, 역사적으로 시장은 변동성과 조정을 가득 차 있다는 사실을 잊게 했습니다.

2018년도 2분기로 접어들면서, 시장 변동성이 계속 고착화되고 있는 것처럼 보입니다. S&P 500 지수는 지난주 2016년 미국 대통령 선거 이후, 두 번째로 200일 이평선을 하향 돌파했습니다.

미국 시장은 2월 초 조정을 경험했고, 그 이후 다시 반등했습니다. 하지만, S&P 500 지수의 역사적인 시장 조정 사례(연간 고점 대비 10% 이상 하락한 경우)를 살펴보면, 시장 조정은 정상적인 상황이며, 장기적인 영향도 제한적이라는 사실을 알 수 있습니다.

시장 조정은 정상적인 일

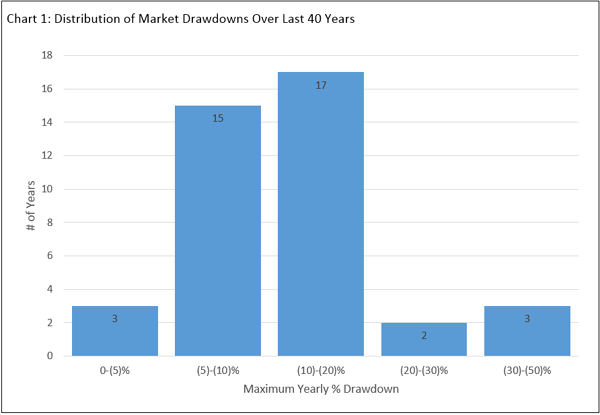

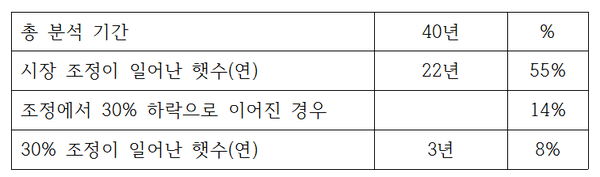

1978년부터 2017년까지 40년 동안, 개별 연도를 조사한 결과, 22개년(55%)에서 적어도 10%의 시장 조정이 발생했었음을 발견했습니다.

아래 차트를 보면, 17개년(43%)에서 10-20%의 시장 조정이 발생했음을 알 수 있습니다. 실제로 평균 하락률 및 중간 하락률은 각각 10.38% 및 13.69%였습니다.

40년 동안 연평균 수익률 표준 편차 가장 낮았던 해는 2017년으로 6.71%였습니다. 위험 조정 수익률을 보여주는 샤프 비율도 2.72이었습니다. 샤프 비율 계산에는 1년 만기 미국 국채를 무위험 금리로 사용했습니다. 이러한 관점에서 볼 때, 지난 40년 동안 연평균 변동성과 샤프 비율은 각각 15.89%와 0.50였습니다.

분명 시장 조정은 정상적인 일이며, 2017년은 이례적인 경우였습니다.

그렇다면 시장 조정은 수익률에 어떤 의미가 있을까요?

역사적 수익률

40년 동안 연평균 수익률은 9.90%였습니다. 수익률 중간값은 12.35%로 소폭 더 높았습니다. 시장 조정이 일반적으로 일어난 상황에서도 이런 수익률이 얻어진 것입니다.

그렇다면 시장 조정이 10%를 넘었던 해의 S&P 500 지수의 수익률은 어땠을까요?

시장 조정이 10%를 넘겼던 해는 22개년으로, 이중 14개년(64%)에서 연말 플러스(+) 수익률로 마감했습니다. 40년 동안 31개년(78%)의 수익률이 플러스(+)였다는 점을 감안할 때, 약간 낮은 확률입니다.

또한 시장 조정이 일어난 해의 평균 및 중간 수익률은 각각 4.92%와 2.78%로 여전히 플러스(+)를 기록했습니다. 시장 조정은 빈번하게 일어났지만, 역사는 이런 시장 조정을 감안하더라도 해당 연도의 수익률은 상당한 플러스(+)였음을 말해주고 있습니다. 역사적으로 상당했던 S&P 500 지수의 배당 수익률을 감안하면, 전체 수익률은 더 높아질 것이 분명합니다.

위험 조정 수익률

위에서 시장 조정은 정상적인 일이며, 그럼에도 해당 연도에 플러스(+) 수익률을 기록하는 경향이 있음을 발견했지만, 시장 조정이 일어난 해에는 변동성이 높았고, 때문에 위험 조정 수익률은 낮았습니다. 참고로, 전체 분석 기간 동안 연평균 샤프 비율은 0.50이었던데 반해, 시장 조정이 일어난 해의 샤프 비율은 0.01이었습니다.

시간 지평에 따른 수익률

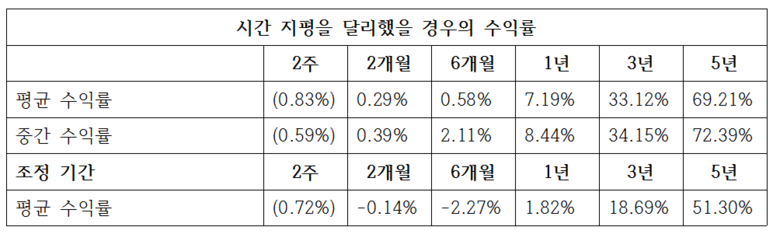

이어서 시간 지평을 달리했을 경우, 시장 조정 전 및 후에도 시장에 남아있던 투자자들의 수익률을 살펴보았습니다. 아래 표에서 시간 지평은 투자자가 “지수”를 보유하고 있던 총 기간이며, 중간 지점은 해당 기간에서 지수가 최저점을 보인 곳입니다. 예를 들어, 시간 지평을 2주로 한 경우는, S&P 500 지수가 시장 조정을 보이기 전 1주일과 후 1주일 동안 보유한 것입니다.

그 결과, 시장 조정이 일어난 후 매수 후 보유 투자자가 손실을 회복하기까지 평균 약 9개월이 걸렸음을 알 수 있습니다. 놀라운 점은 시간 지평을 5년으로 잡은 투자자가 시장 조정이 일어나기 전 2년 반과 일어난 후 2년 반 동안 투자했을 경우, 연평균 수익률이 10.26%라는 것입니다. 전체 기간의 연평균 수익률 9.90%보다 큽니다.

하방 위험

시장 조정이 더 큰 의미가 있을까요? 어떤 해에 고점 대비 30% 이상 급락할 가능성은 7.5%에 불과했습니다. 10% 시장 조정에서 30% 급락으로 이어질 확률은 13.64%로 더 높았지만, 여전히 낮은 확률로 나타났습니다. 이는 어떤 해에 시장 조정이 일어난 후 추가 하락 위험은 낮다는 것을 의미합니다.

투자자에게 주는 의미

이 분석에서는 시장이 20% 이상 하락한 상태에서 1년 이상 지속될 수 있는 약세장(또는 하락장)은 고려치 않았습니다. 이 분석에 사용한 40년 기간 동안, 위와 같이 정의되는 약세장은 1980-1982년, 1987년, 2000-2002년 및 2007-2009년 4차례가 있었습니다.

이 분석에서 확인한 개별 조정장 중 9차례가 약세장과 겹치고 있지만, 그 중 4차례에서는 연평균 플러스(+) 수익률을 기록했습니다. 조정장은 시장의 이례적 현상이 아니라 시장의 특징입니다. 이점을 염두에 두고 데이터를 보면, 최고의 투자 전략은 장기적 시각으로 시장을 바라보는 것임을 알 수 있습니다.

<출처: Factset, “A Historical Perspective of Market Corrections”>

This page is synchronized from the post: ‘[투자] 시장 조정의 역사적 맥락’