인간의 마음은 쉽게 기억나는 중대한 사건들을 바탕으로 위험을 평가하는 경향이 있다. 1987년의 시장 붕괴, 기술주 거품, 금융 위기 및 2010년의 순간 폭락이 쉽게 떠오르는 사건들이다. 인간의 마음은 드물지만 중대한 사건들을 이용해 위험을 평가하고, 자동적으로 이 위험의 확률이 높다고 여겨버린다. 이로 인해 의사 결정에 훨씬 더 도움이 되는 더 중요한 기본 확률 데이터를 무시해 버린다.

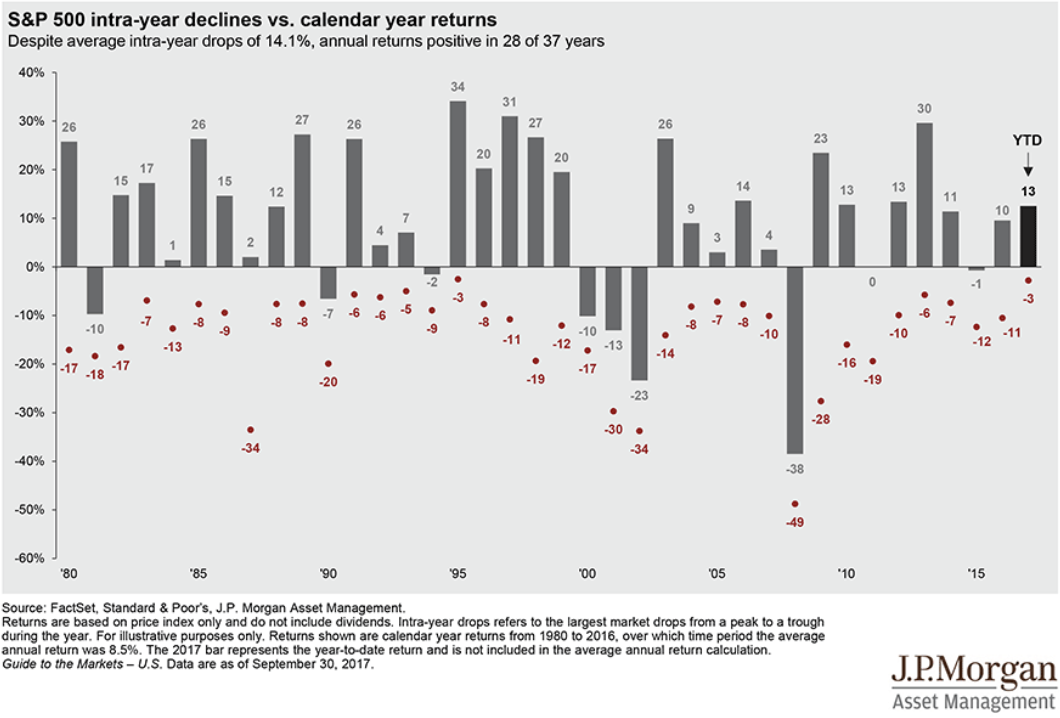

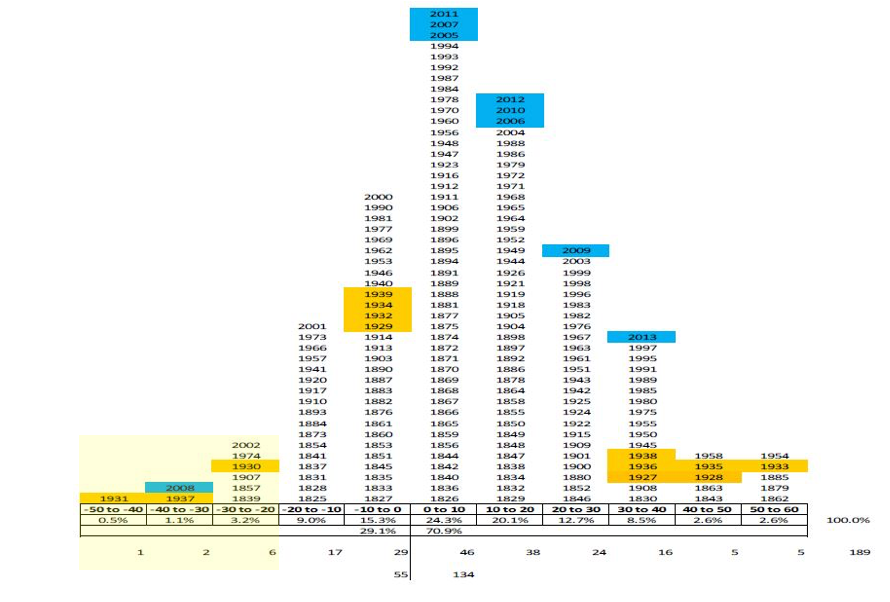

주식 시장이 전체적으로 76% 상승했고, 연평균 7.5%씩 상승했으며, 한 해 20% 이상 하락할 할 가능성이 전체 기간의 5% 미만이라는 사실이 의사 결정에서 무시된다. 상승장에서도 연간 10%의 하락이 일반적으로 일어나지만, 우리 마음은 모든 10% 조정을 처음부터 무작정 훨씬 더 나쁜 것으로 해석한다.

위험을 강조하는 약세적 시장 논평은 진지하게 들리게 마련이다. 강세적 논평은 종종 얄팍해 보인다. 하지만 기억할 것은, 관련 데이터가 없는 상황에서는 “기본 확률”의 가능성이 제일 좋은 지침이라는 점이다. 드물기는 하지만 중대한 사건들을 높은 가능성으로 해석하게 되면, 보다 나은 투자 수익률 올리는데 계속해서 장애가 된다. 우리의 의사 결정에서 이런 타고난 결함이 있다는 사실을 인식하는 것이 아마도 대부분의 투자자들에게 수익률을 향상시킬 수 있는 가장 큰 잠재적 원천이 될 것이다.

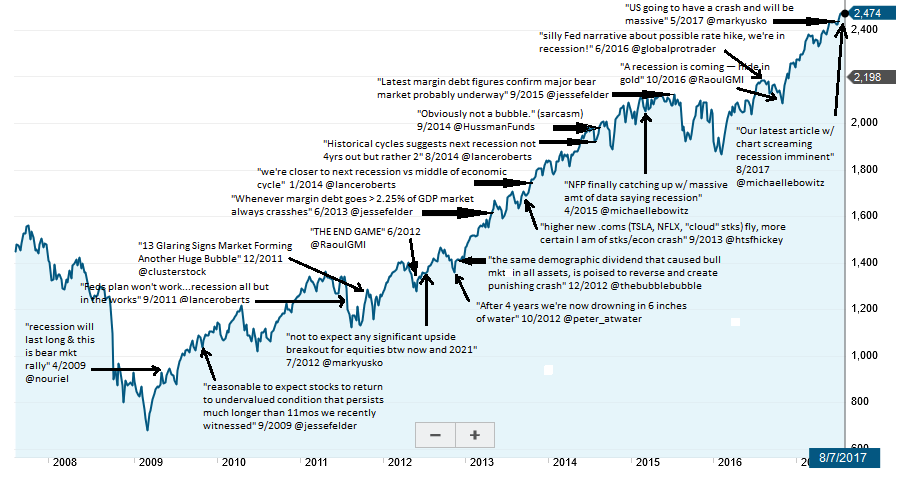

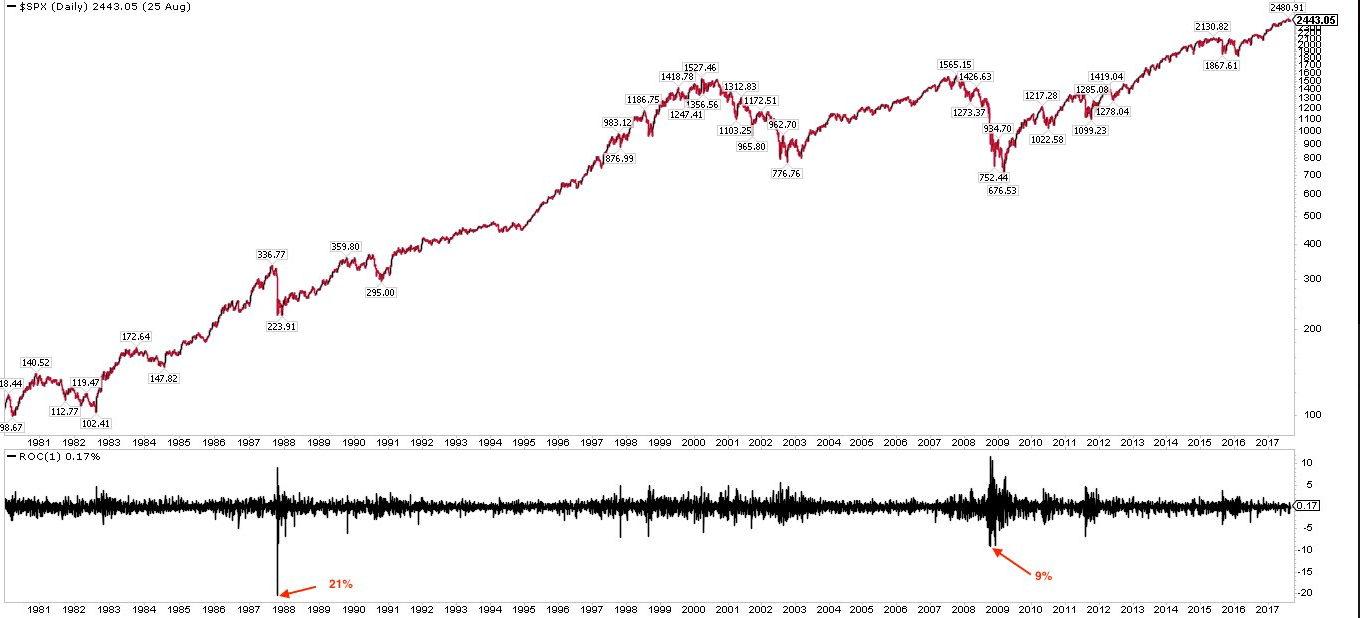

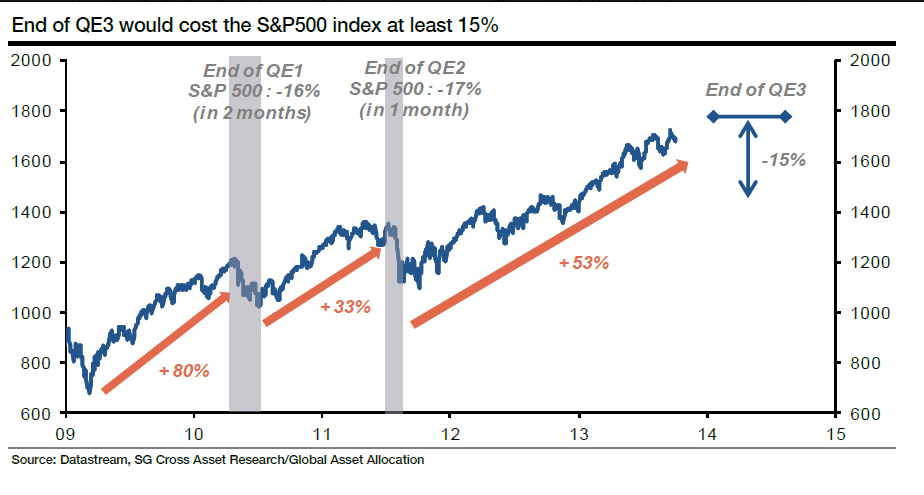

지난 12개월 동안 S&P 500은 22% 상승했다. QE3 이후 3년 동안은 37% 상승했다. 지난 5년 동안의 경우는 100% 이상 상승했다.

하지만 이 기간 동안 금융시장 뉴스에 보통 정도의 관심만 있는 투자자라면 주식 시장이 급락할 가능성이 높다고 말하는 전문가들의 논평을 정기적으로 접했을 것이다.

이것이 바로 주식 투자의 아이러니다. 주식 시장에 대해 전혀 몰랐고, 어떤 금융시장 뉴스도 쫓아다니지 않은 사람이라면, 아주 좋은 투자 수익률을 올렸겠지만, 조금 더 많이 알고 싶어서 전문가들의 시장 논평을 읽었던 사람이라면 아마도 저조한 실적을 기록했을 것이다.

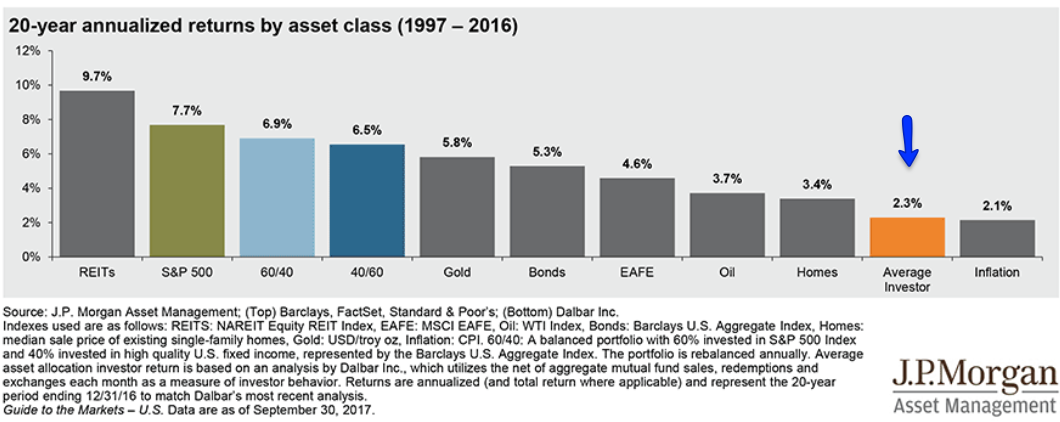

이 사실은 통계를 보면 분명하게 알 수 있다. 평균적인 투자자들이 올린 수익률은 아무것도 모르는 상태에서 맹목적으로 주식 시장에 투자한 경우 얻어낼 수 있던 수익률의 3분의 1에도 못 미친다는 것이다.

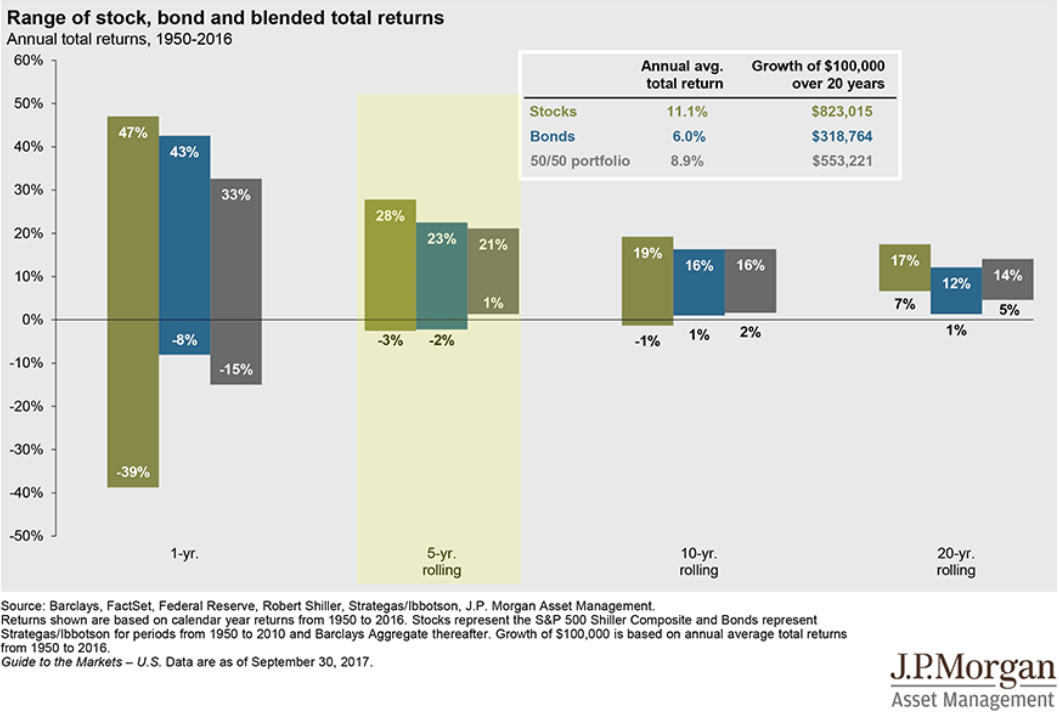

이 통계치는 최근의 사례도, 계속된 강세장의 사례도 아니다. 1950년 이후 5년 기간 별로 봤을 때, S&P 500의 최저 수익률은 단 -3%였던 반면, 최고 수익률은 +28%였다. 분명 상방 리스크(upside risk)가 더 컸다.

1980년 이후, S&P 500의 수익률은 76%로 높았으며, 연간 손실이 3% 미만인 경우가 전체 기간 중 84%로 압도적이었다.

지난 193년 동안 미국 주식 시장에서 연간 손실이 20%를 넘어선 경우는 9차례에 불과했으며, “기본 확률”은 4.7%였다. 이 “기본 확률”은 통계적으로 얼마나 자주 발생할 가능성이 있느냐를 의미하는 것이다.

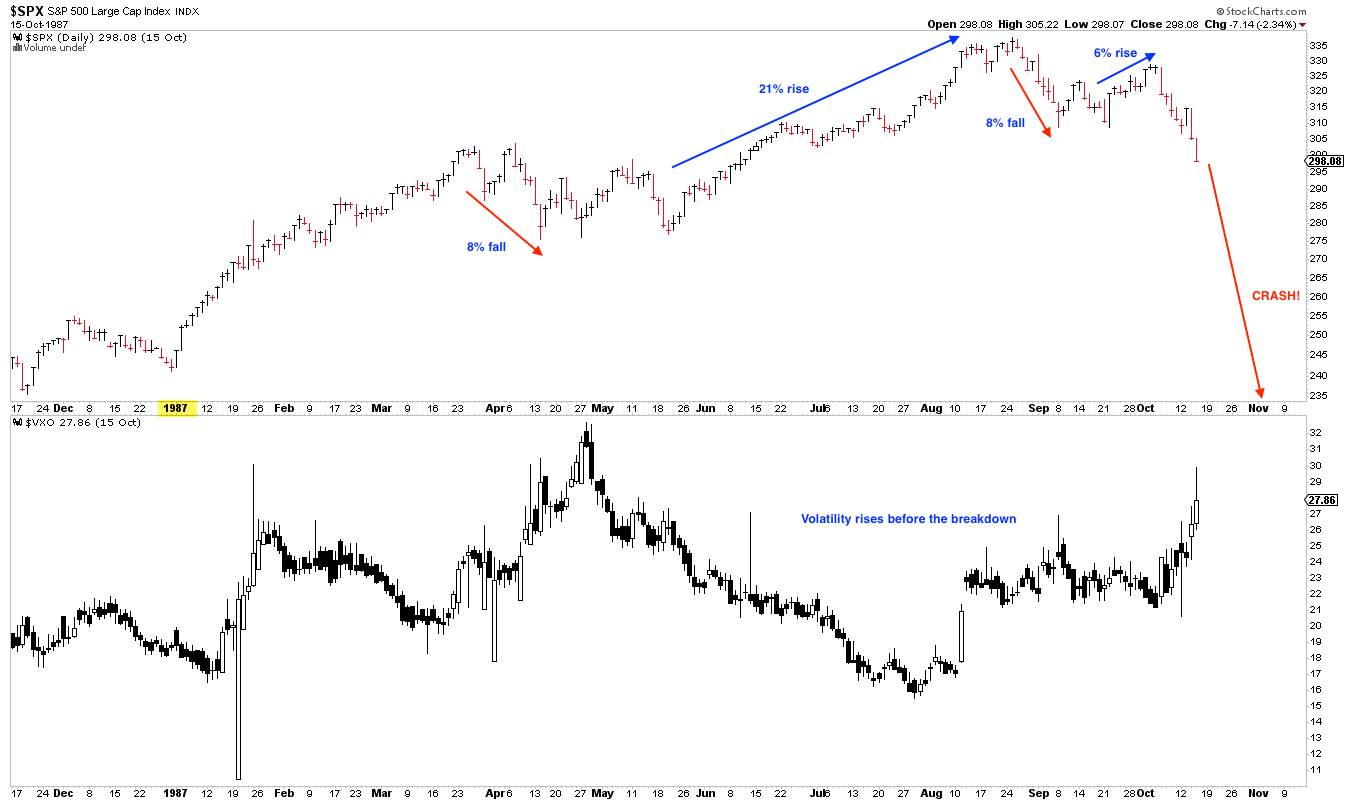

지난주 S&P 500이 1987년 붕괴 30주년을 맞이하자, 이 모든 것들이 다시 뚜렷해졌다. 당시 시장에 있던 이들은 시장 붕괴가 투자자들의 자신감에 미쳤던 영향을 잘 알고 있을 것이다. S&P 500은 하루 만에 21% 하락했다. 그리고 10일 동안 32% 하락했으며, 이는 4세대 동안의 가장 심각했던 2008년 금융 위기의 가장 어두운 시기보다도 더 큰 것이었다.

그 이후 매년 여러 전문가들이 1987년의 시장 붕괴가 반복될 것이라고 경고해 왔다. 아주 충격적인 일이. 1987년은 분명 극단적인 이상치였다. 1929년이나 2008년의 최악의 날은 1987년의 절반 정도에 불과한 것이었다. 이 사건이 반복될 기본 확률은 0에 가깝다.

“시장이 10% 하락할 가능성은 여전하다.”라고 생각하는 것이 올바른 자세다:

1980년 이후, S&P 500은 연중 평균 하락률은 14%였다.

최악의 5년(1987년, 2001년, 2002년, 2008년 및 2009년)을 무시하더라도, 상승장 동안 연중 평균 하락률은 여전히 10.8%였다.

따라서 10% 하락 가능성은 확률적으로도 충분하다. 하지만 지난 193년 동안 중 87%에서 주식 시장은 10% 하락을 대부분 회복하고 한 해를 마감했다. 일반 투자자들이 연중 10%의 하락을 피하려고 하기 때문에 연간 인플레이션보다 간신히 나은 수익률을 올리게 되는 것이다.

나쁜 소식은 이것이 위험을 잘 평가하지 못하는 투자자들만의 문제가 아니라는 것이다. 이것은 기본적인 인간의 특성이다. 진화의 본질은 개인들로 하여금 다음 세대까지 이어질 정도로 충분히 오래 위험을 피하고 싶게 만든 것이다. 시간이 흐르면서 적극적으로 위험을 감수했던 이들은 점점 더 없어져 갔다.

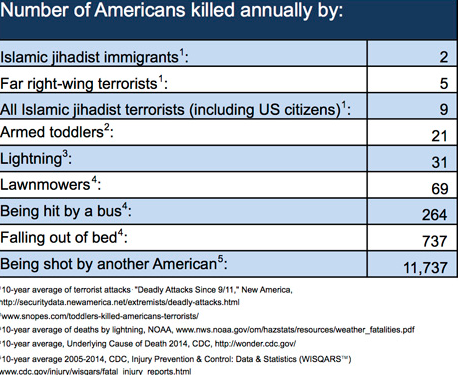

하지만 객관적으로 무해한 위험까지도 중요하다고 생각해서는 안 된다. 노벨상을 수상한 심리학자 대니얼 카너먼은 전쟁 중 이스라엘에서 테러로 사망할 확률이 2억 분의 1에 불과한데도 이 사망 위험이 과대평가되고 있다고 설명한다.

우리는 드문 사건이 일어날 발생 확률을 너무 과대평가하고, “이를 통해 의사 결정에 너무 큰 영향을 받고 있다. 우리는 보다 생생한 사건일수록, 더 중대한 사건으로 떠올리며, 다시 일어날 가능성이 더 크다고 생각한다. 달리 말하자면, 우리는 영향력과 가능성을 혼동한다.”

인간의 마음은 쉽게 기억되는 중대한 사건들을 기반으로 위험을 평가하는 경향이 있으며, 이를 “가용성 추단(availability heuristic)”이라고 부른다(그 사건들은 즉시 떠올리기 “가능”하기 때문이다).

1987년 시장 붕괴, 기술주 거품, 금융 위기 및 2010년의 순간 폭락 모두가 쉽게 떠올려지는 사건들이다. 인간의 마음은 드물지만 중대한 사건들을 이용해 위험을 평가하고, 자동적으로 이 위험의 확률이 높다고 여겨버린다. 이로 인해 의사 결정에 훨씬 더 도움이 되는 더 중요한 기본 확률 데이터를 무시해 버린다.

긍정적인 사건들은 덜 중대해 보이기 때문에(가용성이 떨어지기 때문에), 주식 시장이 전체적으로 76% 상승했고, 연평균 7.5%씩 상승했으며, 한 해 20% 이상 하락할 할 가능성이 전체 기간의 5% 미만이라는 사실은 무시된다. 상승장에서도 연간 10%의 하락이 일반적으로 일어나지만, 우리 마음은 모든 10% 조정을 처음부터 무작정 훨씬 더 나쁜 것으로 해석한다.

1987년 시장 붕괴 이후 30년 동안, 많은 투자자들은 여전히 같은 일이 반복될 것으로 생각하고 있다. 그 사건이 너무 선명했기 때문에 대부분이 그날 일어났던 일을 떠올릴 수밖에 없다. 부정적인 사건은 긍정적인 사건과는 완전히 다른 방식으로 우리 기억을 지배한다. 시장이 30% 상승했던 1989년을 기억하는 사람은 거의 없다. 또한 1987년을 떠올리는 투자자들 중 그 해 시장이 2%의 상승으로 마감했다는 사실을 기억하는 이는 얼마나 될까?

그렇다면 객관적인 투자자라면 어떻게 해야 할까?

2016년 봄, 높은 증권 담보 대출 수준, 횡보하고 있는 기업 수익, 과도한 자사주 매입, 연준의 부양 정책 종료, 경제 성장 둔화, 하이일드 스프레드의 확대, 중국 및 기타 여러 가지 이유로, 투자자들은 주식을 매도하는 것이 좋다는 권고를 받았다. 이 모든 위협은 아주 진지하게 묘사되었지만, 보다 자세히 들여다봤을 때, 무해한 것으로 판명되었다. S&P 500은 이후 19개월 중 18개월에서 상승했으며, 총 30% 상승을 보였다.

매주 새로운 걱정거리가 생겨난다. 현재의 우려는 변동성이 낮다는 것이다. 오직 1964년과 1995년에 비견될 뿐이다. 이런 이례적 상황이 오히려 불길하게 보인다는 것이다. 하지만, S&P 500은 1965년의 경우 8%, 1996년의 경우 20% 상승했다. 어느 경우에도 낮은 변동성이 하락장으로 이어지지 않았다. 실제로 변동성은 상승장을 견인하는 경향이 있으며, 현재의 환경에서 아직 상승의 여지가 남아있다. 객관적으로 플러스 요인이다.

1987년 반복될지 걱정되는 분이 있다면, S&P 500은 1987년 3월부터 5월까지 8% 조정을 보였고, 8월 고점을 경신하더니, 9월 다시 8% 하락했으며, 10월 초로 접어들자 6% 상승했다는 점을 기억하기 바란다. 그리고 2주가 지난 후 시장이 붕괴되었다.

요컨대, 추세는 반전되기 훨씬 전부터 약화된다는 것이다. 그리고 이 기간 동안 변동성 지수는 16%에서 32%로 두 배로 뛰었다. 2000년과 2007년 주요 고점, 2011년과 2015년의 고점에 이르기 전에도 유사한 패턴이 나타났다. 현재 이러한 특성은 전혀 보이지 않는다.

현재의 강세장은 8년째 이어져오고 있다. 아마도 시작보다는 끝에 훨씬 더 가까울지 모른다. 그리고 주가 수준이 높아져 있는 상황에서 향후의 주식 수익률은 현저히 낮아질 것이다. 그렇다고 현 상태에서 만족하라는 말은 아니다.

드물기는 하지만 중대한 사건들을 높은 가능성으로 해석하게 되면, 보다 나은 투자 수익률 올리는데 계속해서 장애가 된다. 우리의 의사 결정에서 이런 타고난 결함이 있다는 사실을 인식하는 것이 아마도 대부분의 투자자들에게 수익률을 향상시킬 수 있는 가장 큰 잠재적 원천이 될 것이다.

위험을 강조하는 약세적 시장 논평은 진지하게 들리게 마련이다. 강세적 논평은 종종 얄팍해 보인다. 하지만 기억할 것은, 관련 데이터가 없는 상황에서는 “기본 확률”의 가능성이 제일 좋은 지침이라는 점이다. 주식 시장이 연중 10% 하락하는 경우가 다반사이긴 해도, 전체 기간 중 87%에서 이보다 더 나은 경과로 시장이 마감되었다.

<출처: The Fat Pitch, “Investor Psychology, Part II: Following The Stock Market Is Bad For Your Returns”>

This page is synchronized from the post: ‘투자자 심리학 (2) - 시장을 쫓아다니다 보면 망한다.’