호란 캐피털 어드바이저의 아주 흥미로운 글입니다. 한 마디로 투자 전문가들의 “공포 장사”에 주의하라는 글입니다. 이들은 보통 현재의 추세를 과거의 특정 기간과 비교하면서, 곧 시장 폭락이 임박했다고 투자자들의 공포를 부추깁니다.

여기서 주의할 점은 차트를 볼 때,

- 비교되는 두 기간 사이가 너무 멀리 떨어져 있지 않은가,

- 인덱스의 값이 너무 다르지 않은가,

- 두 시기를 백분율(%) 값으로 비교하고 있는가,

- 왜 다른 시기와는 비교해 보지 않았는가,

살펴봐야 한다는 것입니다.

……….

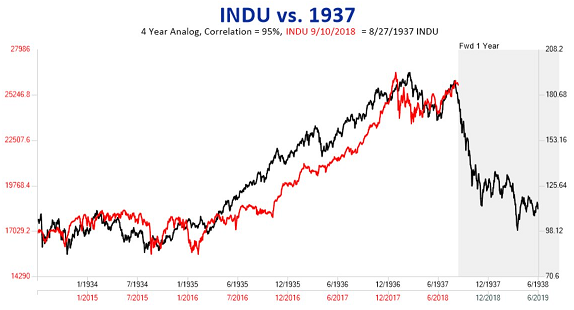

1990년대 중반 전설적인 투자자 피터 린치는 “투자자들은 하락장 당시보다, 하락장을 준비하거나, 예상하는 과정에서 더 큰 손실을 본다.”라고 말했다. 피터 린치의 말을 증명이라도 하듯, 투자 전문가라는 사람들이 공포 장사에 나서고 있는 모습이다. 최근 트위터에 다음 같은 차트가 올라왔다.

<출처: Roosevelt Capital>

위 차트는 언뜻 봐도 시장 폭락이 눈앞에 있는 것처럼 보인다. 이런 ‘공포 차트’의 첫 번째 문제점은 두 시기 간의 차이가 너무 멀고, 인덱스 값이 너무 다르며, 두 시기를 비교하려면 백분율(%)을 이용해야 하는데 그렇지 않다는 것이다.

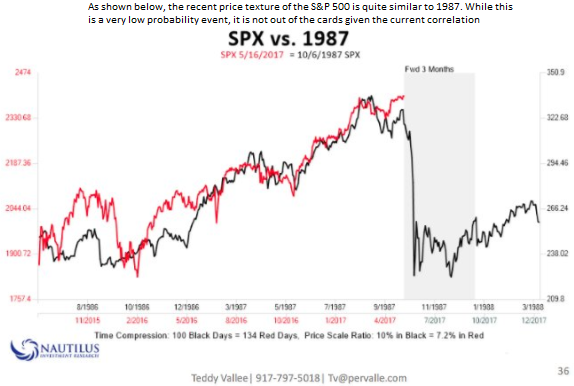

예를 들어, 지난 5월 당시의 S&P 500 지수를 1987년과 비교하면 다음 차트를 보자. 곧 시장 폭락이 임박해 보인다.

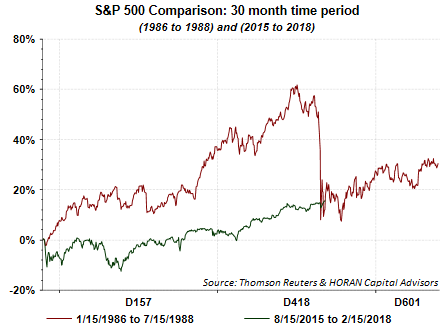

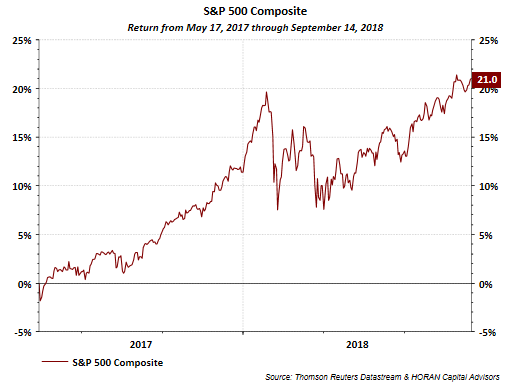

하지만 이 두 기간을 백분율(%)로 비교하면, 아래 첫 번째 차트처럼 아주 다른 그림이 나오고, 시장 폭락은 떠오르지 않는다. 두 번째 차트를 보면, 위 ‘공포 차트’의 마지막 시점인 2017년 5월 16일 이후 S&P 500 지수는 21% 더 상승했음을 알 수 있다.

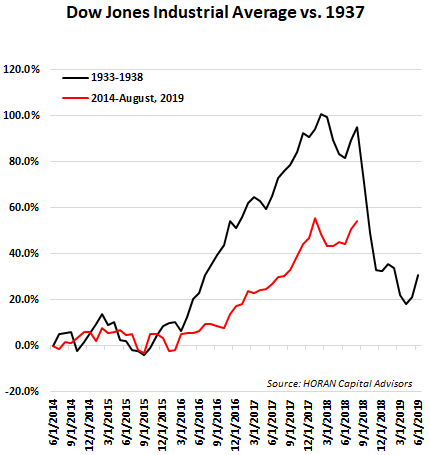

제일 첫 번째 차트에서는 백분율(%)을 사용하지 않았기 때문에, 잘못된 결론으로 오독되게 만들 수 있다. 다우 존스 지수로 바꿔서, 백분율(%)로 비교하면 다음 같은 차트가 나온다.

이 경우도 차트 만 보면 내년에 시장 조정이 임박했다고 읽힐 수 있지만, 처음 차트보다는 규모가 훨씬 작다. 주가 자체만으로는 시장 조정의 원인이 될 수 없다. 두 번째 문제점은 왜 1933-1937년 사이 기간은 사용하고, 다른 기간은 사용하지 않았는지다.

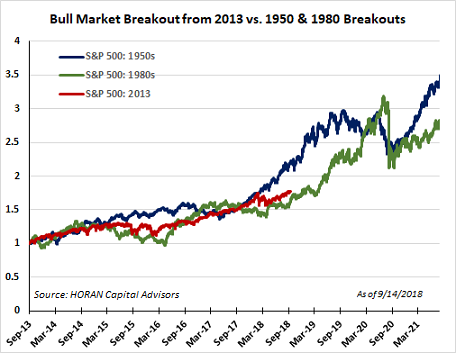

아래 차트는 현재 미국 시장을 1950년대 및 1980년대와 비교한 것이다. 위에서 보다 현재의 상승장을 더 잘 비교해 볼 수 있다.

현재의 시장은 1933~1937년 기간 보다 1950년대 및 1980년대와 비교하는 것이 보다 합리적이다. 현재의 미국 경제는 주가 상승에 긍정적인 환경이 되고 있다. 이런 경우, 상승장은, 중간중간 약간의 조정은 있겠지만, 기간 상으로 중간 단계에 불과할지도 모른다.

This page is synchronized from the post: ‘투자 전문가의 “공포 장사”에 속지 마라’