현금 소득 추구 현상이 계속되고 있다. 2019년 초 포트폴리오의 현금 소득을 높이기 위해 금리 상승에 베팅 한 투자자라면, 지금쯤 실망을 금치 못하고 있을 것이다.

금리는 연초 많은 이들이 예상했던 것같이 상승한 것이 아니라, 급격히 하락했고, 채권 시장에서 현금 소득을 추구하는 투자자들에게 선택의 여지를 없애버리고 있다.

특히 퇴직자들은 꼬박꼬박 이자를 지급하는 채권에 의존하곤 한다. 하지만 최근 미국 10년 만기 국채의 금리가 고작 1.75%인 상황에서(역사적 저점에서 그리 멀지 않다), 다른 현금 소득원으로 눈을 돌리고 있다.

그들이 찾아가는 곳 중 하나가 주식 시장의 배당 ETF다. 이들 펀드의 배당 수익률은 10년 만기 국채의 두 배에 달하기 때문이다. 예를 들어, 시장 2위 배당 ETF인 VYM(Vanguard High Yield Dividend Yield ETF)의 배당 수익률은 3.3% 내외다.

대체 가능하지만, 완벽하지는 않다

오해하지 말아야 할 것이, 배당 ETF가 채권의 완벽한 대체재는 아니라는 점이다. 이 투자 상품의 위험 및 보상 특징은 아주 다르며, 어쩌면 가장 중요한 것은 배당 ETF도 투자자를, 더 크던 더 낮던, 주식 시장 위험에 노출시킨다는 점이다.

그럼에도, 과거 주식의 변동성을 경험 투자자에게, 배당 ETF는 현금 소득을 얻을 수 있는 채권의 대체재가 될 수 있다. 이 글에서는 운용 자산, 성과 및 자금 유입 규모를 기준으로 상위 배당 ETF 중 일부를 알아보도록 한다.

2가지 주요 전략

ETF 시장의 많은 부문과 마찬가지로, 배당 부문 역시 승자독식 상황이 심하다. 미국에 상장된 배당 ETF의 총 운용 자산 1,960억 달러 중 73.7%를 상위 10개 펀드가 차지하고 있다.

그중 1위는 운용 자산 388억 달러의 VIG(Vanguard Dividend Appreciation ETF)다. 많은 배당 ETF가 배당 수익률 또는 배당 성장률 중 하나를 전략으로 택하고 있다.

VIG는 배당 성장률을 목표로 하고 있으며, 지난 10년 연속으로 배당금을 증가시켜 온 미국 기업을 보유하고 있다. 배당 수익률과 반대로 배당 성장률에 집중하는 것이 중요한 차이점이다. VIG의 배당 수익률은 1.83%로 1.97%인 S&P 500보다 다소 낮다.

하지만 VIG가 보유 중인 기업들은 S&P 500 전체보다 더 꾸준하게 배당금을 늘리기 때문에, 그 결과 시간이 흐를수록 배당 수익률이 높아지는 효과를 누린다.

그다음이 운용 자산 262억 달러인 VYM(Vanguard High Dividend Yield ETF). VYM의 초점은 배당 성장률이 아니라 배당 수익률이다. 배당 수익률이 높은 주식들을 시가총액 가중 방식으로 보유한다. 따라서 장기적으로 배당 성장을 노리는 대신에 3.3%의 산뜻한 배당 수익률을 올리고 있다.

규모 상위 배당 ETF

VIG와 VYM 다음으로 8개 상위 배당 ETF 역시 배당 성장률 또는 배당 수익률 중 하나에 집중하며, 다양한 선별 기준을 사용하고 있다.

그중 독특한 몇 가지는 다음과 같다.

SDY(SPDR S&P Dividend ETF): 지난 20년 동안 배당금을 늘려온 기업의 주식만 보유한다.

FVD(First Trust Value Line Dividend Index Fund): 배당주를 동일 가중 방식으로 보유한다.

HDV(iShares Core High Dividend ETF): 지속 가능한 경쟁 우위가 있는 배당주만 보유한다.

DON(WisdomTree U.S. MidCap Dividend Fund): 중형 배당주를 보유한다.

IDV(iShares International Select Dividend ETF): 미국 이외 선진국의 배당 수익률이 높은 기업의 주식을 보유한다.

<규모 상위 배당 ETF>

비슷한 수익률

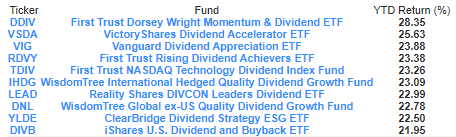

다양한 배당-중심 ETF가 전략은 다를지 모르지만, 올해 성과는 비슷했다. 예를 들어, 성과 상위 10대 ETF의 연초 대비 수익률은 22% 내지 28.4%로 큰 차이가 나지 않는다.

DDIV(First Trust Dorsey Wright Momentum & Dividend ETF)(28.35%)가 수위를 달리고 있으며, 주가 모멘텀이 최고인 배당주를 보유하기 때문이었다.

그다음이 VSDA(VictoryShares Dividend Accelerator ETF)(25.63%)로, 배당 성장률에 초점을 맞추면서, 15가지 펀더멘탈 및 기술적 지표를 기준으로 배당금을 늘릴 가능성이 높은 기업의 주식을 선별해 보유한다.

위에서 언급한 최대 규모의 배당 ETF인 VIG는 수익률 23.88%로 성과 상위 3위 안에 들어있다.

<성과 상위 배당 ETF>

강력한 자금 유입

올해 배당 ETF로 강력한 자금 유입이 이어졌다. 자금 유입 기준 상위 10대로 연초 대비 149억이 들어왔다.

당연히 VIG에 34억 달러의 투자자 자금이 유입되어 이 분야에서 1위를 차지했다. 이 펀드의 입증된 배당 성장률 전략이 견실한 수익률을 올렸으며, 투자자들의 공감을 이뤄냈다.

고 배당 수익률을 추구하는 VYM에도 18억 달러의 자금이 유입되었다. VYM은 10년 만기 국채보다 거의 두 배인 배당 수익률을 추구하는 투자자들에게 인기가 있다.

자금 유입 기준으로 DGRO(iShares Core Dividend Growth ETF), FVD(First Trust Value Line Dividend Index Fund) 및 SCHD(Schwab U.S. Dividend Equity ETF)가 그다음 자리를 차지하고 있다.

<자금 유입 상위 배당 ETF>

자료 출처: ETF.com, “Using Dividend ETFs For Income”

This page is synchronized from the post: ‘미국 배당 ETF 훑어보기’