2019년이 진행되면서 세계 금리가 요동치고 있다. 연초에는 대부분의 투자자들이 금리가 높아질 것으로 예상했지만, 경기 둔화와 미 연준의 온건적인 신호로 인해 점점 더 낮아지고 있다. 실제 연준은 7월 말 금리를 인하했으며, 시장은 앞으로 추가 인하 조치를 취해질 것으로 보고 있다.

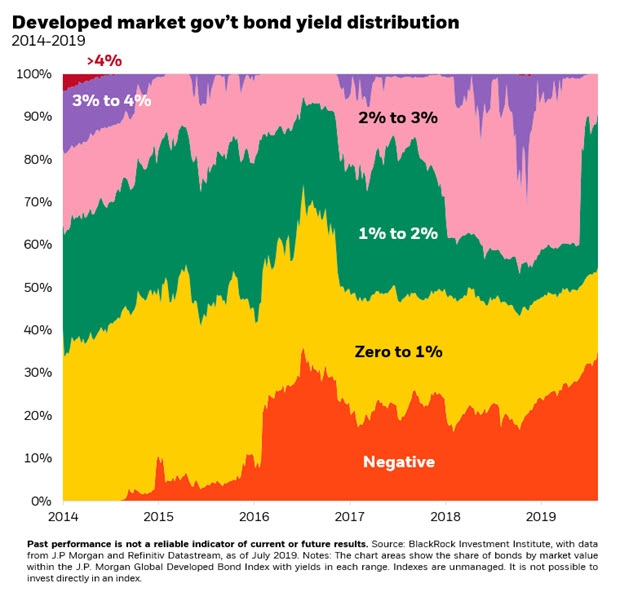

금리가 더 낮아질 수 있을까? 아직 미국 내 금리는 플러스(+)를 유지하고 있지만, 전 세계적으로 약 15조 달러에 달하는 국채의 금리가 마이너스(-) 영역으로 들어갔다. 이는 전 세계 국채의 27%가 넘는다. 규모는 시장마다 다르다. 독일의 경우, 0 내지 30년 만기에 이르기까지 모든 국채의 금리 마이너스(-) 영역에 있으며, 일본에서는 주로 단기 국채의 금리가 그렇다.

마이너스(-) 금리의 작동 방식

국채는 일반적으로 투자 원금에 쿠폰(설정된 이자)을 지급하기 때문에, 마이너스(-) 금리라는 말이 언뜻 이해되지 않는다. 실제, 불확실한 시장에서, 국채 투자자들은 더 위험한 유가증권에 비해 안전감을 얻는 대가로 기꺼이 더 낮은 수익을 받아들일 수 있다.

생각하는 것처럼, 금리가 마이너스(-)라고 해서 반대로 국채 투자자가 발행자에게 이자를 지급하는 것은 아니다. 대신, 신규 발행된 국채 가격에 마이너스(-) 금리만큼 프리미엄이 붙어 거래된다. 예를 들어, 5월 발행된 독일의 2년 만기 국채는 금리 0%에 발행 가격은 101.33유로였다. 이 국채는 만기까지 이자를 지급하지 않지만, 최종 만기에는 100유로를 지급한다. 결과적으로, 이 국채에 투자한 투자자는 101.33유로를 지불하고, 2년 후 100유로를 받는 셈이기 때문에, 실제 수익률은 -0.65%가 된다. 불확실한 시대에 안전한 곳에 자금을 넣어두는 대가라고 할 수 있다.

같은 만기의 국채에 “추가 금리(spread)”를 붙여 발행되는 회사채 또한 마이너스(-) 금리가 될 수 있다. 간단한 사례로 보면, 어떤 회사채가 금리가 1.5%인 국채에 0.5%를 붙여 발행되었다면, 이 회사채의 금리는 2.0%가 된다. 이때 해당 국채 금리가 -0.5% 이하로 떨어지면, 회사채 역시 마이너스(-) 금리가 될 수 있다.

(아래는 미국 투자자를 대상으로 한 글이지만, 참고로 읽어보길 바란다.)

투자자들은 마이너스(-) 금리를 걱정해야 할까?

미국의 경우, 연준의 추가 금리 인하가 단행되면, 국채 금리가 더 하락할 수 있다. 미국 재무부는 금리가 마이너스(-)인 국채를 발행하기를 바라지 않는다고 밝혔지만, 시장 금리가 0 미만으로 떨어질 가능성을 완전히 배제할 수는 없다. 하지만 과거 금융 위기가 심화되는 동안에도 연준은 기준 금리를 0 미만으로 낮추는 대신 0~0.25% 수준을 유지했다.

더욱이, 현재 미국의 콜금리는 2.00~2.25%로, 플러스(+) 영역을 굳건히 유지하고 있다. 반면, 유럽 중앙은행의 콜금리는 -0.40%다.

마이너스(-) 및 저금리를 활용할 수 있는 방법

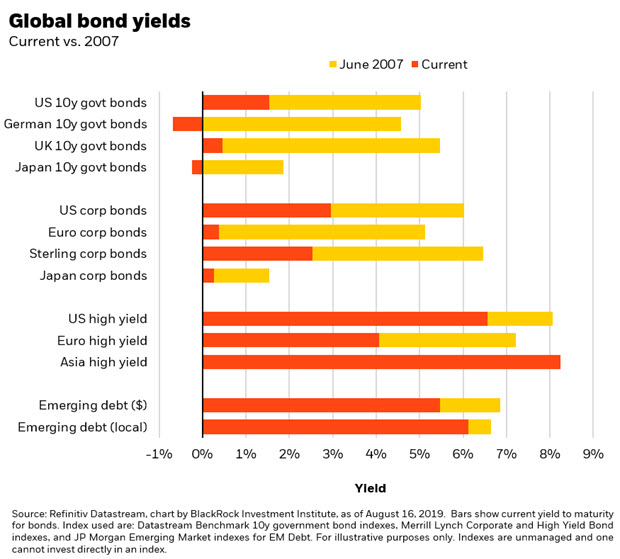

미국 투자자의 경우, 마이너스(-) 금리보다 저금리가 더 문제다. 지역 및 자산 등급별로, 채권 금리가 글로벌 금융 위기가 시작되기 전보다 훨씬 낮은 수준이다.

기회는 많지 않지만, 채권 투자자가 마음만 먹으면 몇 가지 선택지가 있다. 다음은 채권 상장 지수 펀드(ETF)를 사용해 고려할 수 있는 세 가지 전략이다.

1) 미국 시장에 집중

현재 미국의 국채 금리는 낮은 상황이지만, 다른 선진국보다는 높으며, 주식에 균형추 역할을 하고 있다.

2) 하이일드 및 신흥 시장 채권

저금리 환경에서는, 총 수익률보다 이자 소득이 더 중요한 요소다. 위험을 더 감수할 수 있는 투자자라면, 신용 위험이 더 높은 채권으로 잠재적인 이자 소득을 높일 수 있다.

3) 해외 채권

특히 미국 이외의 지역에서 금리가 계속 낮아질 것으로 예상하는 투자자는 금리 하락으로 인한 가격 상승 가능성이 있는 해외 채권을 고려해 볼 수 있다.

자료 출처: BlackRock, “Should You Care About Negative Bond Yields?”

This page is synchronized from the post: ‘마이너스(-) 금리의 이해’