미국이 드론 공격으로 이란 군부 실세를 암살하는 극적인 사건이 발생했다. 이란 정부는 보복을 맹세했고, 트레이더들이 중동 전쟁의 위험을 무인 항공기 공격으로 이란의 가장 중요한 장군이 사망했습니다. 테헤란은 중동 전쟁의 위험에 보호하기 위해 시장에 달려들면서 유가는 거의 5%나 상승했다. 이어서 매도가 시작되었다.

10년 전에는 생각도 할 수 없었지만, 점점 더 익숙해지고 있는 트레이딩 패턴이다. 지난주 국제 원유 시장의 중심에 분쟁의 위협이 드리웠지만, 트레이더와 소비자에 의한 일반적인 패닉 매수는 유가 상승을 기화로 활용하려는 미국 셰일 원유 생산 업체들의 생산량 증가로 빠르게 상쇄되었다.

유가 급등은 곧 무뎌졌고, 혼란이 가라앉자 빠르게 제자리로 돌아왔다.

헤지라고 부르는 이런 거래가 아시아의 대규모 원유 비축 확대와 미국의 원유 수출 급증과 더불어, 최근까지 악몽 같은 시나리오로 여겨졌던 혼란을 빠르게 해결해 버리는 시장의 비법이 되었다.

지정학적 사건에 대한 반응으로 유가가 급등하면, 생산자들은 더 많은 헤지에 나서는 경향이 있다. 즉, 유가가 높을수록, 더 많이 헤지에 나선다는 의미다.

이란과의 트럼프 대통령의 대립이 해소되면서, 미국 원유 벤치마크 WTI 유가는 배럴당 60달러 아래로 떨어졌다. 이는 솔레이마니(Qassem Soleimani) 장군의 암살에 대한 이란의 보복 이후 미국인 사상자는 없었던 탓이 긴장 완화된 것만을 반영한 것은 아니다. 셰일 혁명이 시장의 심리학을 어떻게 변화시켰는지 잘 보여주는 사례다.

미국의 미사일이 바그다드 공항 근처에서 이란의 가장 중요한 군사 지도자 중 한 명을 암살한 날, 미국 에너지 정보국은 미국이 일간 173만 배럴의 원유를 순 수출하는 기록을 세웠다고 발표했다. 이는 10년 전만 해도 세계 최대 원유 수입국 중 하나였던 미국에는 역사적 전환점이며, 위기에 대한 시장의 대응 방식을 전환시켜 놓은 계기였다.

이러한 변화를 촉발시킨 셰일 붐은 엑손모빌(Exxon Mobil Corp.)이나 로열 더치 쉘(Royal Dutch Shell Plc) 같이 유가 변동의 경제적 영향을 흡수하기 힘든 다수의 독립 시추 회사들에 의해 주도되었다. 슈퍼 메이저들이 지배했던 시대와는 달리, 오늘날에는 유가가 상승하면 소규모 회사들이 헤지를 통해 위험을 최소화함에 따라 자연스러운 매도세로 흐름이 바뀌고 있다.

많은 북아메리카 원유 생산 업체들에게 현재 유가가 “스위트 스폿”이다. 그들 중 많은 업체들이 2020년 WTI 유가가 배럴당 60달러로 다시 고정되길 기다리거나 바라고 있다. 이는 솔레이마니 암살 이후 뚫린 가격대다.

원유가 다량 매장되어 있는 텍사스와 뉴멕시코의 퍼미언 배신에서 활동하고 있는 가장 큰 시추업체 중 한 곳인 옥시덴탈(Occidental Petroleum Corp.)은 이번 주 월스트리트 은행들의 도움으로 2020년 생산량 헤지 수준을 일간 30만 배럴에서 35만 배럴로 늘렸다고 밝혔다.

이렇게 최근 몇 주 동안 헤지 활동이 활발해지고 있다. 단기적으로 지난 홀리데이 시즌의 유동성 개선과 더불어 유가가 상승하면서 물량은 상승세를 탈 것으로 보인다.

헤지 물량이 급증할 때마다 미국 원유 생산 업체들을 자극하고, 애널리스트들이 셰일 원유 생산이 정체될 것으로 예측해도 높은 생산량이 유지된다. 올해 후반이 되면, 이런 선물 계약과 연계된 일부 원유가 미국 걸프 해 연안에 연결된 송유관, 터미널 및 항구 네트워크를 채우게 될 것이고, 에너지 수출 강국으로서 미국과 중동산 원유에 대한 저 위험 대안으로 미국산 원유의 입지를 더욱 공고히 할 것이다.

이란이 이라크 공군에 미사일 공격을 감행한 후인 1월 8일 백악관에 열린 기자 회견에서, 트럼프 대통령도 이러한 변화를 강조하면서, 미국은 “독립 국가이며, 중동산 원유가 필요하지 않다.”라고 밝혔다.

트럼프 대통령의 말이 과장되긴 했지만 원유 수출국으로서 중동 지역의 지배력은 퇴색된 것이 분명하다. BP의 데이터에 따르면, 중동 및 북아프리카에서의 원유 수출 비중은 2018년 38%로, 10년 전 43%에서 줄어든 것으로 나타났다.

일부 국가에서는 생산 능력이 향상되었지만, 이란과 리비아 같은 다른 국가에서는 제재와 분쟁으로 인해 줄어들었다. 반면 미국은 지난 2010년대 중반 이후로 원유 수출 물량이 제로(0)에서 일간 300만 배럴 이상으로 급증했고, 이는 이라크와 사우디아라비아를 제외하고 다른 어떤 중동 국가보다 많은 양이다.

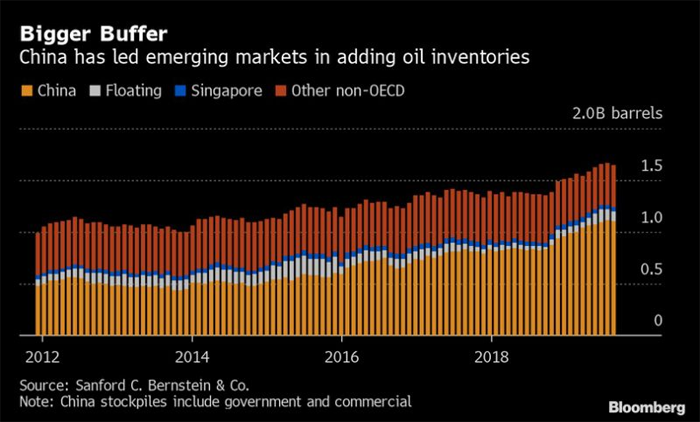

미국에서 수출된 원유 중 상당 부분이 중동 지역의 공급에 크게 의존했던 아시아 국가로 향하고 있다. 이러한 대체 공급은, 원유 비축량의 확대와 더불어, 아시아 지역이 시장 혼란을 견뎌낼 수 있는 더 큰 방파제가 되어준다는 의미다.

세계 최대 원유 수입국인 중국은 단기 공급 충격에서 보호받을 수 있도록 방대한 정부 소유 원유 비축량을 만들어 두었다. 중국 정부 보고서를 바탕으로 한 블룸버그의 계산에 따르면, 중국의 원유 비축량은 2015년 중반 1.91억 배럴에서 지난 9월 8억 배럴로 증가했다. 사우디아라비아 역시 지난 10년 동안 비축량을 늘려왔고, 여기에는 일본 오키나와의 800만 배럴 이상의 생산 능력이 포함된다.

신흥 시장의 원유 재고량은 과거보다 훨씬 높은 수준이며, 특히 사우디와 중국이 더 그렇다. 양국은 이미 공급과 가격을 안정시키기 위해, 이들 재고량을 사용하려는 의지를 보여주고 있다.

솔레이마니 위기에 대한 조용한 반응은 지난 몇 개월 동안 심각한 중동발 혼란을 시장이 그냥 무시해버린 두 번째 사례였다. 지난 9월 사우디아라비아의 아프케이 원유 시설에 대한 공격(미국은 이란을 주범으로 보고 있다)은 역사상 최대의 공급 중단을 야기했지만, 2주 후 시설이 수리되면서 유가 변동은 막을 내렸다.

분명, 사우디에 대한 공격과 솔레이마니 암살의 영향은 오래 지속되지 않았으며, 공급에 대한 위험 감소를 반영이나 하듯 유가는 곧 안정되었다. 하지만 이는 2008년 여름에 유가를 거의 150달러까지 끌어올리는데 일조한 이스라엘 군사 훈련 보고서 같은 10년 전 유가를 급등시킨 있는 소문과 비교했을 때 상당히 중요한 사건이었다.

2003년 미국의 이라크 침공이나 1990년에서 1991년까지 진행된 걸프전같이 심각한 공급 혼란으로 경험을 쌓은 업계 베테랑들은 공급 부족보다 과잉에 점점 더 익숙해진 세상에서 일을 배운 젊은 세대로 교체되고 있다.

향후에도 지정학적 긴장이 고조되면 유가 상승이 타나겠지만, 그리 오래 지속되지는 않을 전망이다.

자료 출처: Bloomberg, “How the Oil Market Learned to Live With a Middle East in Flames”

This page is synchronized from the post: ‘지정학적 긴장 고조로 유가 상승이 오래 지속되는 시대는 끝났다’