에드 야데니는 “Predicting the Markets”에서 주식 투자자들이 사용하는 다양한 가치평가 모델을 살펴본다. 그러면서 필자는 “주식시장의 주가 수준 평가는 미인 대회를 심사하는 것과 유사하다… 할리우드에서는 아름다움이 주관적 일뿐만 아니라, 위험할 수 있다고 말한다. 1933년에 나온 오리지널 킹콩 영화의 말미에서 킹콩은 글발의 조련사 앤 다로 때문에 죽음을 맞이한다. 킹콩이 죽은 이유는 그녀의 미모에 반했기 때문이다. 마찬가지로 주식시장의 주가 수준은 보는 사람의 눈에 달려있다. 가장 사랑받고, 아주 주가가 높은 주식을 매수하게 되면 치명적일 수 있다.”라고 말한다.

지금 같은 시기에는 주가 수준을 미인 대회보다는 장기자랑 대회와 비교하는 것이 가장 좋다. 장기자랑의 객관적인 심시위원은 먼저 참가자들의 장기를 다 본 다음 우승자를 판단한다. 최근 몇 년 동안, 인플레이션과 금리에 도움을 받은 기업들이 심사위원들의 많은 표를 받아왔다. 이로 인해 전통적인 PER 모델, 특히 이전 순이익에 기반 한 PER 모델이 말하는 것보다 주식시장의 주가 수준은 낙관적인 것으로 보인다.

다음은 위 책에서 살펴본 네 가지 가치평가 모델을 업데이트한 내용이다.

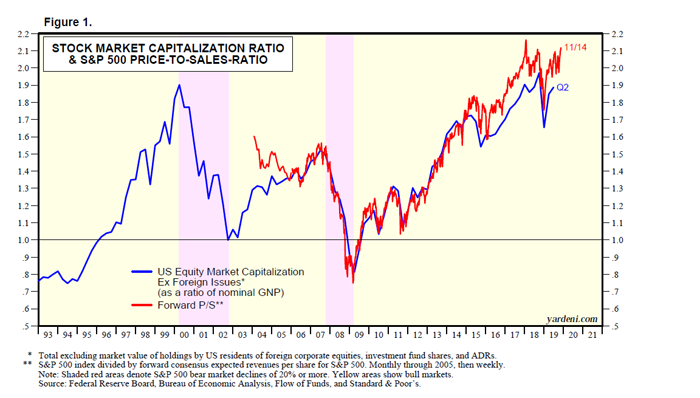

(1) 버핏 비율. 워런 버핏이 사용하는 시가총액 대비 GDP의 비율을 말한다(차트 1). 이 비율은 10월 말 2.07을 기록했고, 버핏은 역사적으로 낮은 인플레이션과 금리 때문에 비율이 높은 것이라면서 낙관론을 유지했다.

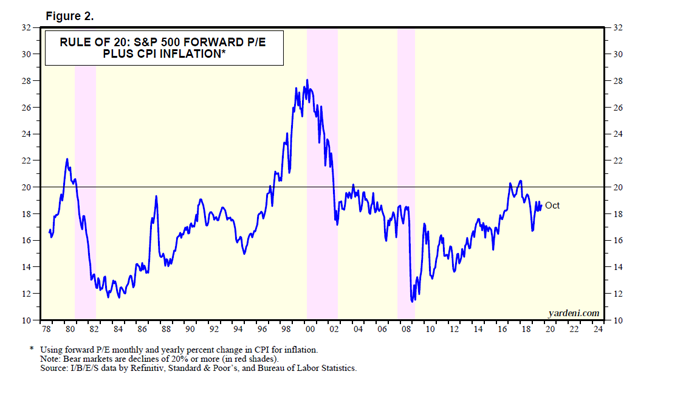

(2) 20의 규칙(Rule of 20). 20의 규칙은 짐 몰츠가 고안했다. 이 규칙은 S&P 500의 포워드 PER를 CPI 인플레이션(%)과 20의 차이 값과 비교한다. 포워드 PER와 인플레이션(%)의 합이 20 이상(이하)이면, 주가가 고평가(저평가) 되어 있다는 의미다(차트 2). 지난 10월 동안은 20보다 약간 낮았다. 경험 법칙이므로 복불복이 있을 수 있다.

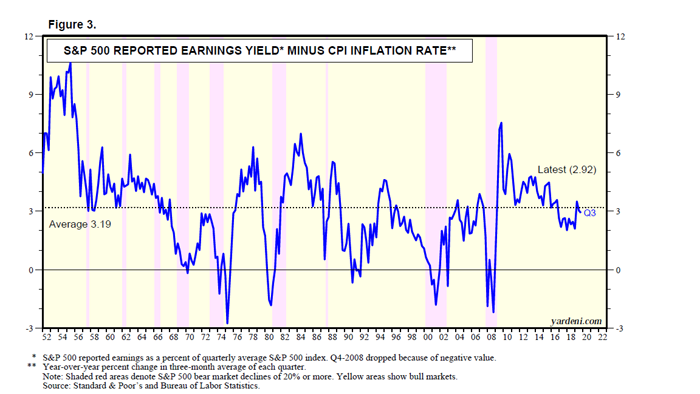

(3) 실질 이익 수익률(Real earnings yield; REY). S&P 500의 보고된 순이익을 기준으로 한 PER의 단순한 역수 값인 이익 수익률은 연간 기준 CPI 인플레이션(%)과 밀접한 상관관계가 있다. S&P 500의 REY은 명목 이익 수익률과 인플레이션의 차이다(차트 3). 그 결과는 인플레이션을 포함시킨 평균 회귀 가치평가 모델이다.

1952년부터 2019년 3분기까지 REY의 평균은 3.19%다. 이 모델은 수치가 0에 가까워지면 약세장을 예상하는 경향이 있다. 에버코어 웰스 매니지먼트의 최고 투자 책임자 존 아프러지스가 2017년 11월 보고서 “A Reality Check for Stock Valuations”에서 이 모델을 조사했다. 그 결과 REY 모델에 따르면, 인플레이션이 낮은 강세장에 있을 때는 전통적인 PER가 시사하는 것보다 주가가 합리적으로 책정되었으며, 인플레이션이 높은 약세장에 있을 때는 보다 비싸다고 말해준다는 사실을 발견했다

이 모델에 따르면, 3분기 동안 주가는 합리적으로 책정되었고, REY는 2.92%다.

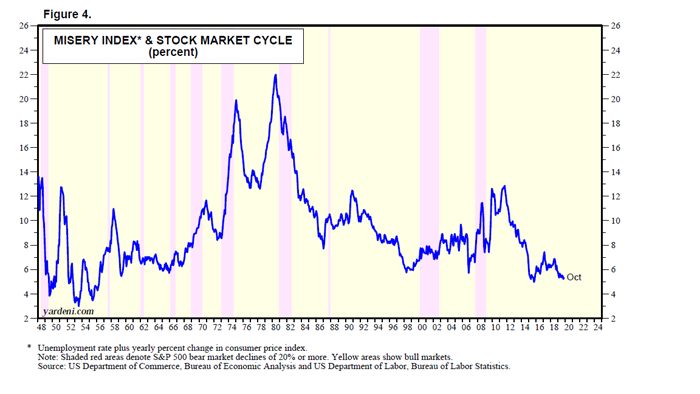

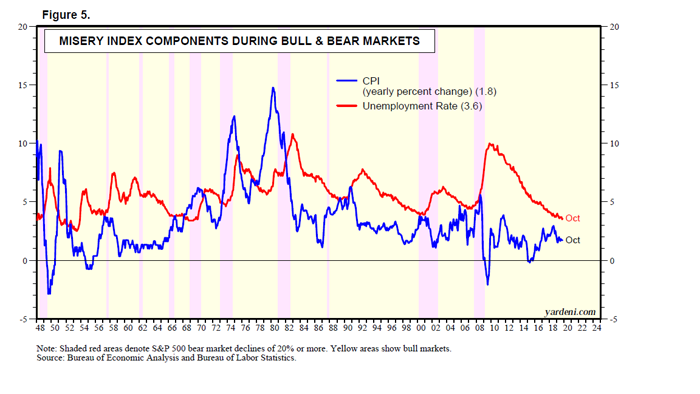

(4) 고통 지수 조정 P/E(Misery-adjusted P/E; MAPE). 고통 지수(Misery Index)는 실업률과 CPI 인플레이션(%)의 합이다(차트 4 및 5). 고통 지수는 강세장에서 하락하다가, 약세장 직전에 바닥을 찍고 상승하는 경향이 있다. 10월 중 5.4%까지 하락했고, 1956년 4월 이후 최저치였던 2015년 9월 동안의 5.0%와 거의 같아졌다. 믿기 어려울지도 모른다. 비관론자들의 온갖 비관적 예측이 나오고 있지만, 대부분의 미국인은 절대 그렇게 비관적이 않으며, 적어도 거시 경제적 성과의 측면에서는 그렇지 않다는 게 진실이다.

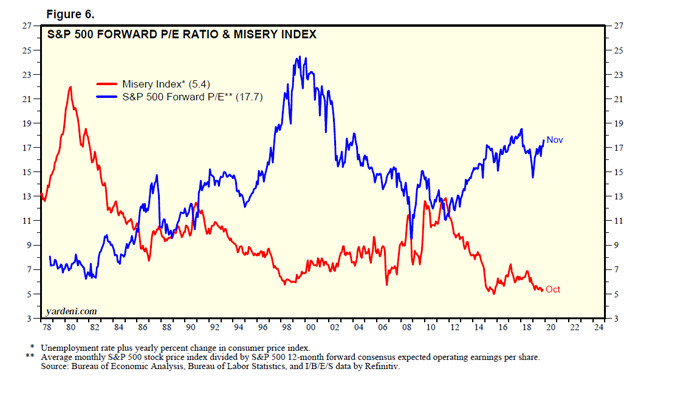

S&P 500의 포워드 PER와 고통 지수 사이에는 상당한 역 상관관계가 있다(차트 6). 시장이 고통받고 있다면 주가 수준(PER)이 높아지지 않는다. 반대로 시장이 행복해하고 있을 때 주가 수준은 활기차게 높아지는 경향이 있다. 역사적 기준으로 현재 PER가 높긴 하지만, 인플레이션이 가라앉아 있고, 금리는 역사적으로 낮은 상황에서 볼 때 비이성적 과열이라고 할 정도는 아니다. 다시 말해, 고통 지수의 현재 수치는 역사적으로 낮으며, PER가 과거 평균을 넘어섰다 해도 이를 정당화할 수 있다.

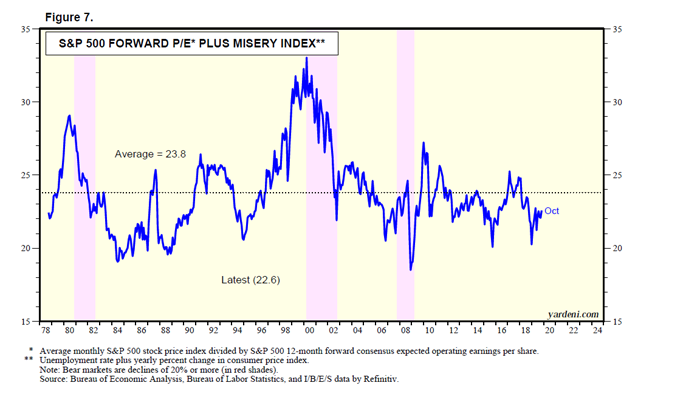

MAPE는 S&P 500 포워드 PER와 고통 지수의 합이다(차트 7). 1978년 9월부터 2019년 10월까지 평균 23.8을 기록하고 있다. 평균보다 높은(낮은) 수치는 주가가 고평가(저평가) 되어 있음을 시사한다. 지난 10월에는 22.6으로 평균보다 낮았다. MAPE는 1980년대와 2000년대의 약세장 이전에 주가가 고평가되었다고 올바르게 경고했다. 금융 위기 동안의 약세장은 예상하지 못했지만, 당시 문제는 주식이 아닌 부동산 시장의 고평가 때문이었다.

자료 출처: Dr. Ed’s Blog, “Are Stocks Overvalued?”

This page is synchronized from the post: ‘미국 주식시장은 고평가 되었을까?’