저위험 고수익. 모든 투자자들이 바라는 바지만, 그럴 수 있는 투자자는 거의 없다. 하지만 주식 시장에서 손실 규모를 제한할 능력이 있다면, 가능성을 높일 수 있지 않을까? 반면 하방 위험을 피하면 상방 잠재력도 놓치지 않을까? 이 질문을 시험해 보기 위해, 다음 같은 사고 실험을 해보자.

매년 12월 31일마다 나타나 이듬해 미국 주식 시장에 대한 정보를 제공해주는 시장의 “요정”이 있다고 해보자. 하지만 이 요정은 어떤 개별주를 사야 할지 또는 시장이 어떤 성과를 말해주는 것이 아니라, 향후 12개월 동안 최악으로 얼마나 하락할지(“연중 최대 하락률”)만 알려주고 떠난다.

그렇다면 이 최악으로 하락하는 해를 피해 주식 시장(S&P 500)을 떠나 채권(5년 만기 미국 국채)에 투자하면 어떨까?

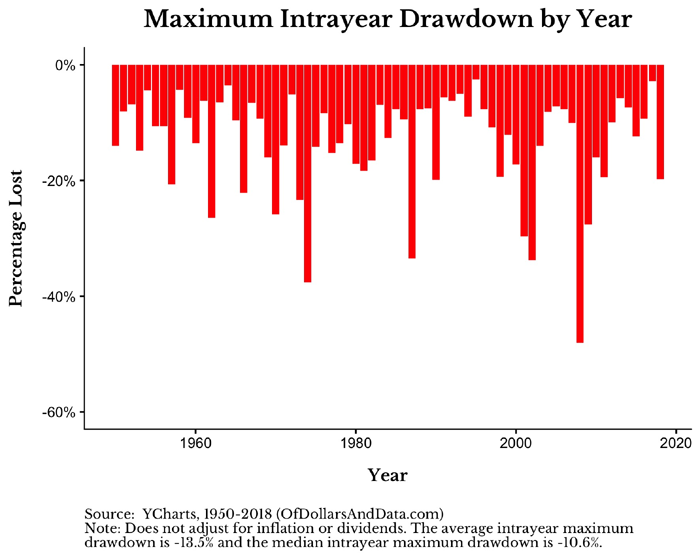

이 질문에 답하기 전에 좀 더 정보를 알아보자. 1950년 이후, S&P 500의 연중 최대 하락률은 평균 13.5%였고, 중간 값은 10.6%였다. 즉, 어떤 해라도 1월 1일에 S&P 500에 투자하면, 해당 연도 어느 시점에 평균 13.5%의 손실을 겪는다는 말이다.

(1950년 이후 S&P 500 연도별 연중 최대 하락률)

연중 최대 하락률을 보여주는 붉은색 막대를 보면서, 어느 정도(%)를 참을 수 있는 최대 한계점으로 삼아 그해 주식 시장을 떠날 것인가를 먼저 정해야 한다.

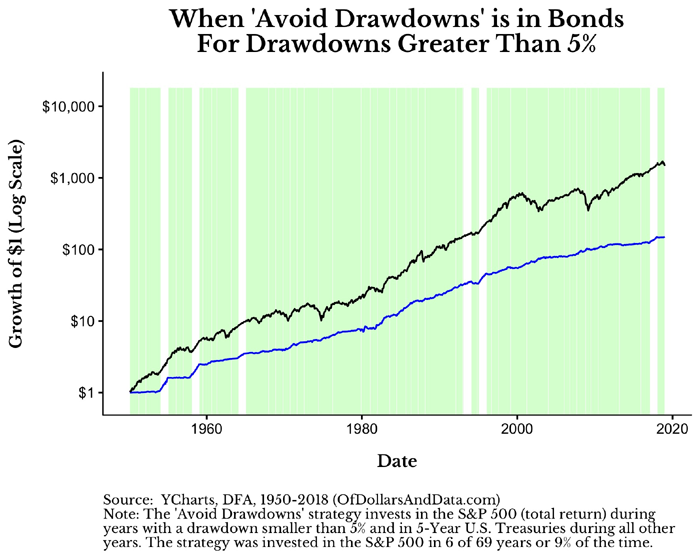

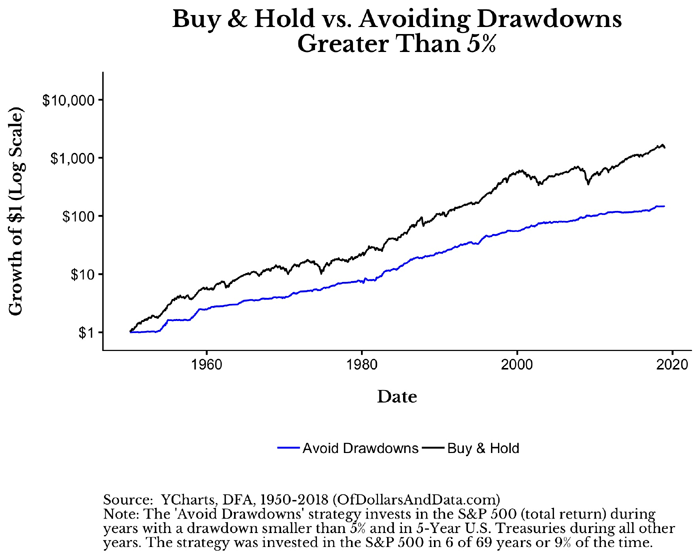

극도로 보수적인 투자자라고 가정해, 요정에게 연중 최대 하락률이 5% 이상인 해에 주식 시장에서 빠져나오고 싶다고 말한다고 하자.

1950년 이후 연중 최대 하락률이 5% 이상인 해 전부를 피해 간다면, 상당한 대가를 치러야 했을 것이다. 2018년이 되면, 매수 후 보유 전략(검은색 선)에 비해 90% 낮은 수익률을 기록하기 때문이다.

(매수 후 보유 전략(검은색 선) vs. 연중 최대 하락률이 5% 이상일 경우 주식 시장을 떠나는 최대 하락 회피 전략(파란색 선)의 수익률 비교)

매수 후 보유 전략 보다 수익률이 저조한 이유는 단순히 너무 자주 시장을 빠져나왔기 때문이다. 아래 차트에서 볼 수 있듯이, ‘최대 하락 회피’ 전략에 따르면, 1950년 이후 6개 연도를 제외하고 91% 기간을 채권(녹색 음영)에 투자해야 한다.

분명 너무 안전한 길인 반면 대가도 상당하기 때문에, 최대 한계점을 좀 더 높여보면 어떨까? 연중 최대 하락률 한계점을 5% 대신 10%, 15% 등으로 높이면 어떻게 될까? 아래 움직이는 차트 연중 최대 하락률 한계점을 5%에서 최대 40%까지 다양하게 했을 경우의 결과를 보여준다.

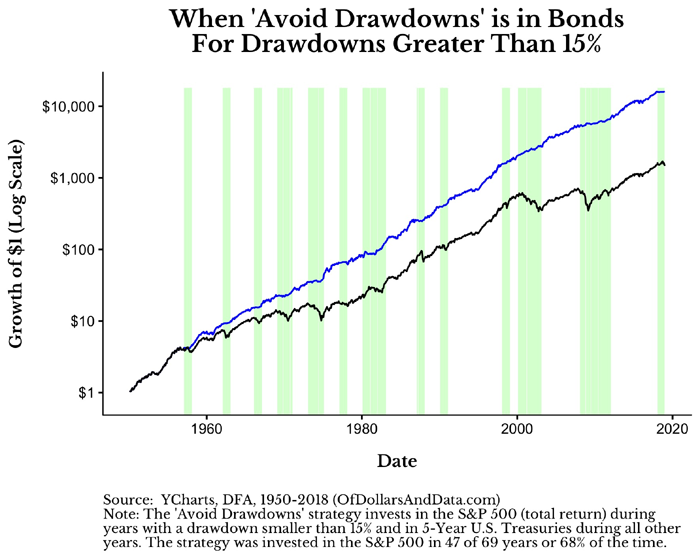

이 차트에서 볼 수 있듯이, 연중 최대 하락률 한계점이 10% 이상이 돼야 ‘최대 하락 회피’ 전략이 매수 후 보유 전략보다 우수한 성과를 보인다. 또한 연중 최대 하락률이 15% 이상인 해를 피했을 때가 가장 좋은 수익률을 올린다는 사실을 알 수 있다. 15% 이상 하락하는 해를 피하게 되면, 약 3분의 1 기간에서 채권에 투자하게 된다.

하지만 연중 최대 하락률 한계점을 15% 이상으로 높이면(즉, 20%, 30% 등), 주식 시장에서 더 많은 시간을 보내게 되어 수익률이 오히려 감소한다.

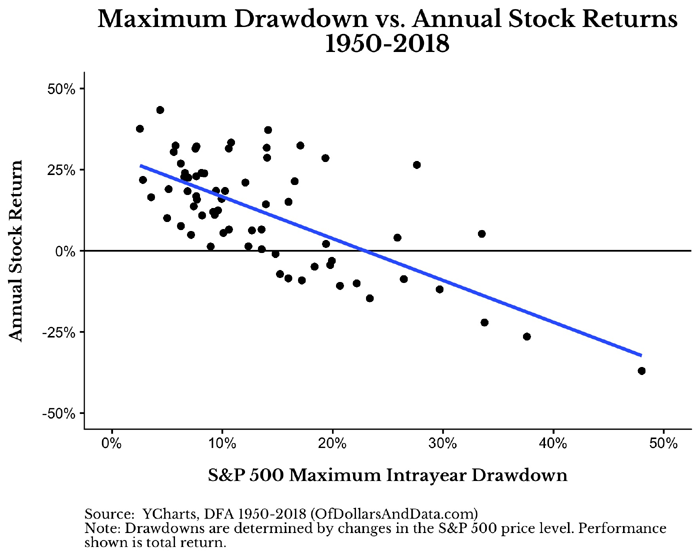

왜 이런 결과가 나온 것일까? 연중 최대 하락률이 클수록 연말 수익률이 낮아지는 관계를 보이기 때문이다. S&P 500의 연중 최대 하락률과 연간 수익률을 비교해 보면, 마이너스(-) 상관관계가 있음을 알 수 있다.

이 관계를 보면 주식 시장을 떠나지 않고 그냥 감수해도 좋을 최대 하락률 수준(5% ~ 15%)이 있고, 감수하면 오히려 수익률에 피해가 되는 수준(15% 이상)이 있음을 알 수 있다.

위 차트에서 얻을 수 있는 더 중요한 통찰은 1950년 이후 S&P 500 지수의 연중 최대 하락률이 10%였던 해는 전부 연간 플러스(+) 수익률을 기록했다는 점이다.

이것이 바로 시장 하락을 참아내서 얻을 수 있는 대가다. 시장은 어느 정도의 충돌을 견뎌내지 못하는 사람에게 보상을 주지 않기 때문이다. 즉 어느 정도의 시장 하락을 견뎌내야만 보상을 받을 수 있다는 말이다. 그리고 위 차트에서 알 수 있듯이, 물론 시장 출동을 피해가면 더할 나위 없이 좋겠지만, 언제 시장 충돌이 일어날지 아는 것은 불가능하다. 유감스럽게도, 마법의 요정은 존재하지 않는다.

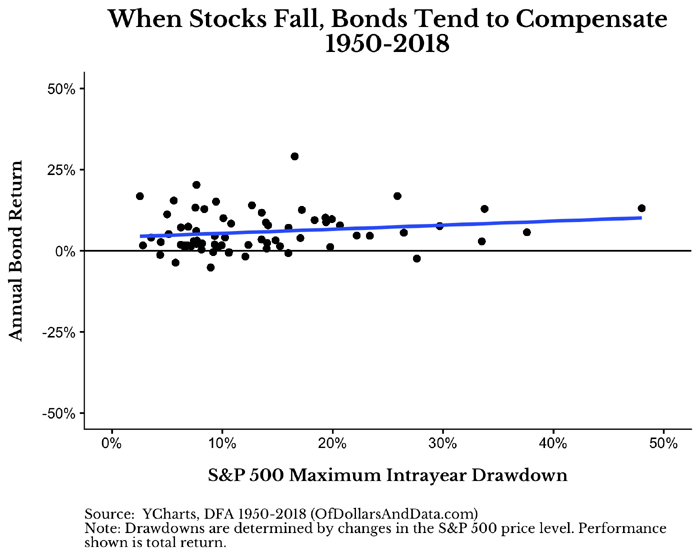

그 대신 우리게는 다른 무기가 있다. 바로 분산 투자다. 투자자라면 이 얘기를 수없이 많이 들었을 테지만, 아래 차트는 왜 분산 투자가 중요한지 잘 보여준다. 위 차트와 마찬가지로 S&P 500의 연중 최대 하락률(x축)을 보여주지만, 주식의 연간 수익률 대신 5년 만기 미국 국채의 연간 수익률(y 축)을 병기했다.

S&P 500의 연중 최대 하락률과 국채 수익률 간에는 약간의 플러스(+) 상관관계가 있으며, 포트폴리오에 국채를 포함시키게 되면 투자에서 불가피한 속 쓰린 변동성을 어느 정도 누그러뜨릴 수 있음을 알 수 있다. 그리고 시장 하락률이 클수록 더 큰 힘을 발휘한다. 하지만 언제라고 시장 충돌이 일어날 수 있음을 염두에 둬야 한다. 그것이 정상이다. 찰리 멍거는 이렇게 말했다.

한 세기에 두세 차례 일어나는 50%의 시장 하락을 침착하게 이겨낼 능력이 없다면, 주식 투자자가 되기에는 적합하지 못하며, 그저 평범한 결과를 받아들여야만 한다.

멍거는 다른 많은 훌륭한 투자자들과 마찬가지로 이러한 변동성을 기꺼이 즐겨왔다. 여러분은 그럴 수 있을까?

자료 출처: Of Dallar and Data, “The Price of Admission “

This page is synchronized from the post: ‘시장 하락의 대가’