컴퓨터는 자기를 프로그램한 사람들 만큼 똑똑하기도 하지만, 또 그만큼 멍청할 때도 있다.

지난해 헤지 펀드 투자자들은 비싼 수업료를 내고 이 사실을 배웠다. 과거의 가격 데이터를 컴퓨터 프로그램으로 분석해 그 추세를 찾아내고, 이를 기반으로 2,200억 달러를 투자했지만, 다른 펀드, 로봇 또는 사람보다 못한 수익률을 올렸기 때문이다. 이 투자 전략은 지난 몇 년 동안 포트폴리오를 하방 위험으로부터 보호해주는 훌륭한 방법이라고 떠들어 왔지만, 역설적이게도 이제 투자자들이 수십억 달러의 투자 자금을 빼내갈 만큼 심한 손실을 겪었다.

소위 추세 추종 퀀트 전략을 운용하는 프로그램이 오히려 원시적이며, 사람이 지닌 많은 약점을 똑같이 보여주고 있다. 지난 10년 동안 중앙은행의 부양책이 종료되고 나타난 예기치 않은 부작용에 신속하게 대응하지 못했을 뿐만 아니라, 도널드 트럼프 미국 대통령의 행동 역시 도무지 이해하지 못하고 당황스러워하는 모습이었다.

“이 모델은 트위터만큼도 빨리 움직이지 못한다.”

CTA(Commodity Trading Advisors)로 알려진 체계적 추세 추종 퀀트 전략은 2008년 금융위기로 시장 폭락이 있은 후 엄청난 인기를 얻었지만, 이제 많은 것이 바뀌었다.

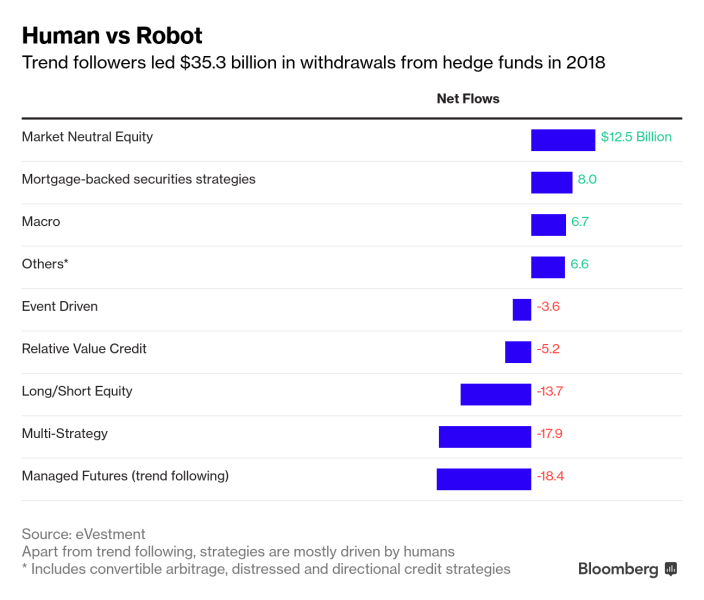

(2018년 헤지 펀드에서 추세 추정 전략에 투자된 자금 중 353억 달러가 빠져나갔다.)

컴퓨터 프로그램에 따라 진입과 청산 시점을 결정하는 퀀트 투자는 이례적일 정도로 성장했고, 프로그램은 점점 더 정교해졌다.

전 세계 헤지 펀드들이 굴리는 3조 달러의 자금 중 3분의 1을 컴퓨터 프로그램이 담당하고 있으며, 여기에는 기업의 수익성, 변동성 추세 또는 경기 사이클 변동을 프로그램에 입력해 진입과 청산 시점을 자동으로 결정하는 모델이 포함된다. 이들 대부분이 투자자들에게 큰 수익을 안겨주었고, 사람의 감정이 개입되어 매매 판단이 흐려지는 일이 절대 없다는 찬사를 받곤 했다.

하지만 추세 추종 전략은 단순성이 생명이며, 과거 수십 년간의 데이터를 백테스팅한 가격 추세에 따라 진입과 청산 시점을 찾아내는 것이다. 컴퓨터 프로그램이 시장이 상승할 가능성이 높다고 판단하면, 주식 및 채권에서부터 상품과 통화 선물환에 이르기까지 어느 것이든 선물 계약 또는 파생상품 계약에 자동으로 매수 주문을 낸다. 반대로 시장 전망이 어두울 경우, 선물을 매도해 시장 하락에 베팅한다.

문제는 이 컴퓨터 프로그램이 뜻밖의 상황에는 잘 대처하지 못한다는 데 있다. 중앙은행이 시장 지원을 중단하자 촉발된 엄청난 변동성이라던가, 도널드 트럼프의 280자 트윗으로 인한 중국과의 긴장감 고조같이 시장에서는 뜻밖의 상황이 자주 발생한다. 궁극적으로, 요즘의 시장 속도는 컴퓨터 프로그램 매매의 핵심인 과거 가격 추세를 쉽게 흔들어버릴 수 있다.

“솔직히 말하자면 이 전략은 정말 쓸모없는 것일지도 모른다.” 1990년 초 아직 개발 단계에서부터 퀀트 투자에 종사해온 로버트 프레이의 말이다.

응용수학과 통계학 박사인 프레이는 세계 최대 퀀트 헤지 펀드인 르네상스 테크놀로지에서 짐 시몬스와 함께 일했었다. 그러다가 2009년 독립해 뉴욕에서 FQS 캐피털 파트너스를 세웠고, 이후 점차 컴퓨터 프로그램을 통한 추세 추종 전략을 사용하지 않고 있다.

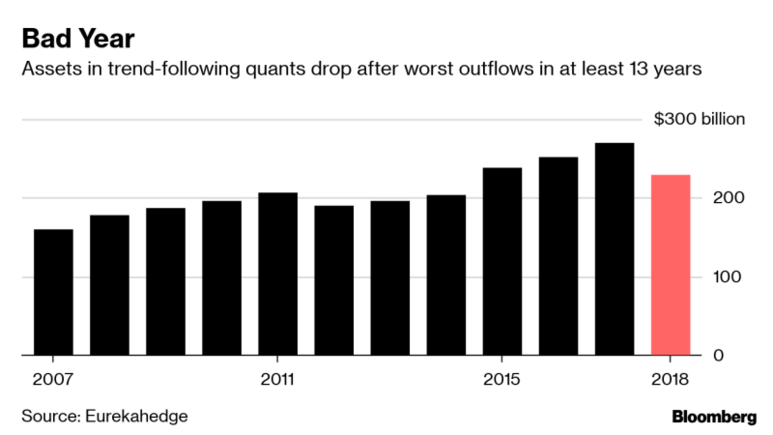

CTA 전략은 2008년 투자자들에게 평균 21%의 수익률을 안겨주는 등 지난 10년 동안 인기를 끌었지만 이제 투자자들이 등을 돌리고 있다. 데이터 제공 기관 유레카헤지에 따르면, 기관 투자자들은 이 전략이 예기치 않은 충격으로부터 포트폴리오를 보호해준다 보았고, 2017년까지 10년 동안 총 2,700억 달러를 맡겼다.

하지만 이 전략은 실제 그리 효과적이지 않았다. 2008년에서 2018년 사이, 소시에테 제너럴의 주요 추세 추종 지수의 수익률은 고작 3.7%에 불과했다. 이에 비해 다른 헤지 펀드들의 수익률은 평균 60%였다고 S&P 500은 배당금을 포함해 세 배 이상 상승했다.

(2018년 소시에테 제너럴의 주요 추세 추종 지수 중 단 두 곳만이 플러스(+) 수익률을 기록했다.)

CTA 전략의 한계가 실제로 드러난 것은 2018년 2월 초의 추락이었다. 1월 상승 랠리가 이어진 후 예기치 않게 발생했으며, 1,000분의 1초 간격으로 진입과 청산이 가능한 초단타 매매와는 달리, CTA 전략은 일반적으로 며칠 또는 몇 개월에 걸쳐 천천히 포지션을 변경하도록 프로그램되어 있다.

CTA 전략은 하락 추세로 조정될 때까지의 과정에서 심각한 타격을 입었다. 2월에만 순 자산 가치가 9%나 빠져, 5년 만에 가장 큰 손실을 기록했고, 시장이 다시 유턴해 10월까지 상승세를 보이는 동안에도 추가로 4%의 손실을 겪었다.

(지난 10년 동안 컴퓨터 프로그램으로 추세 추종 전략을 썼던 헤지 펀드들은 고전을 면치 못했다.)

비평가들에 따르면, 이러한 문제 중 하나는 동일한 추세 추종 전략에 너무 많은 자금이 움직이고 있으며, 트레이더들이 말하는 “알파”, 즉 벤치마크 대비 높은 수익률을 올릴 가능성이 줄어들었기 때문이라고 한다.

CTA 전략이 한물가기 시작했다는 가장 큰 신호는 아마도 영국의 이론 물리학자이자 1990년대 CTA 전략을 대중화시켰던 데이비드 하딩이 지난 7월 자신의 윈스턴 펀드가 추세 추종 퀀트 전략의 비중을 줄일 것이라고 말했던 때였을지 모른다. 실제 윈스턴의 주력 펀드는 이 전략의 비중을 50%에서 약 30%로 줄였다

연말이 되자, 투자자들은 윈스턴 펀드에서 50억 달러를 빼냈고, 펀드의 운용 자산은 236억 달러로 줄어들었다. 이베스트먼트의 자료에 따르면, 업계 전체적으로는 총 184억 달러가 CTA 전략을 떠났다고 한다.

(13년 동안 상승세를 이어오던 추세 추종 퀀트 펀드들의 운용자산이 2018년 크게 줄었다.)

감정이 없는 컴퓨터 프로그램의 판단력을 모두가 의심하는 것은 아니다. S&P 500 지수가 몇 주 동안 9%나 하락한 12월 같이 시장에 분명한 추세가 있는 경우 CTA 전략은 실제 효과가 있었다. 소시에테 제너럴의 추세 추종 지수는 이달 1% 수익을 올렸기 때문이다.

추세 추종 전략에 집중하는 런던의 플로린 코트 캐피털의 더글러스 추세를 따르는 전략에 거의 초점을 맞추고 있는 더글러스 그리닉은 “추세 추종 전략을 옹호하려는 것은 아니지만, 2018년의 시장 상황은 위기라고 할 수 없습니다.”라고 말한다.

하지만 그리닉 역시 적응 중이다. 2017년 4월 플로린은 추세 추종 전략으로 S&P 선물, 미국 국채 및 원유에 투자하던 데서 벗어나, 치즈, 해바라기씨, 곡물, 중국산 달걀 및 전기 같은 소위 이국적 자산으로 투자 대상을 전환했다.

CTA 전략에 회의를 느끼고 떠난 투자자들을 다시 불러들이기란 쉽지 않을 것이다. 그들은 지금의 지정학적 및 경제적 환경은 CTA 전략이 작동하기에는 너무 변동성이 크다고 생각한다. 특히 미-중 무역 분쟁, 세계 경제의 건강성 및 브렉시트 같은 문제들이 아직 불명확하기 때문에 더 그렇다고 생각한다.

CTA 전략이 작동하기 위해서는 시장이 무작위로 움직여서는 안되며, 명확하게 움직여야 한다. 이 모델은 시장이 미친 것이 아니라, 정상이라는 조건으로 설계된 것이다. 지금 같은 시장 상황에서는 CTA 전략을 사용하는 헤지 펀드 중에서 자유재량권이 높은 곳들조차 계속해서 문제를 겪고 있다.

자료 출처: Bloombeg, “One of Wall Street’s Most Popular Trading Strategies Is Now Failing”

This page is synchronized from the post: ‘추세 추종 퀀트 전략은 한 물 간 걸까?’